作者:余华莘,注册金融分析师,资深对冲基金经理。

【前言】七月上旬,A股的涨势疯狂,不少投资者都赚了些钱。现在股市的众生相,就是身边的不少朋友们已经开始炫耀起了持仓,并鼓励另一些朋友开户和入市。问题是一万五千亿的日成交量是否就是牛市呢?我不能确定。但如果以史为鉴,或许能有一些别的思考。

在2006年,当时还在长江证券的“周期天王”周金涛做过一个报告,标题《繁荣的起点并非沸腾的年代》。他的报告刚好发布在0]2007年牛市的初期阶段。这份报告这么预言2020年的未来: “21世纪是将属于中国的”、 “2020-2030年的中心国,将是中国”。在报告结尾,周金涛先生预言:在2020年,“虚拟经济、科技实业的发展,将推动中国股市的大繁荣。”也许是冥冥中注定,该报告发布在2006年7月,相约15年过后,恰恰就是2020年7月6日,A股的上证指数涨幅达到了5.71%。

在今年3月12号《花生财经:记庚子年三月原油暴跌和股市浩劫之二:买股票还是黄金?》和4月18号《花生财经:回顾中国二十年历史兼谈全球脱钩与投资展望(二)》的专栏文章里,我多次引用周金涛的周期理论,并提醒2020年这个时点和看好股票表现。再次致敬周天王。

【正文】进入庚子下半年,全球疫情都出现了进一步扩散。根据美国Johns Hopkins大学数据,截至美国东部时间7月19日(北京时间7月20日),全球新冠确诊病例达14,554,740例,死亡病例为604,249例。美国是全球疫情最严重的国家,确诊病例达3,898,550例,死亡病例为143,289例。本轮的新冠疫情,拉美洲国家处于爆发中心。其中,巴西确诊209万人,死亡7.9万人,日增确诊2.4万人;秘鲁确诊35万人,死亡1.3万人,日增确诊近4100人;墨西哥确诊34万人,死亡3.9万人,日增确诊5300多人。非洲国家的增速加快,其中南非确诊36万人,死亡5000多人,日增确诊1.3万人。

一、新冠疫情可能造成的损失

根据最新的财务报表,我们可初步估计新冠疫情对全球银行造成的信用损失规模有多大。7月15号,美国大型银行WellsFargo、JPMorgan Chase以及Citigroup公布第二季度财报。这三家银行的坏账准备金均进一步增加,总共计提280亿美元,仅次于金融危机最严重的2008年第四季度。此外,与JP、CT获得净收入不同,WF在第二季度公布了自2008年以来的首次季度亏损。

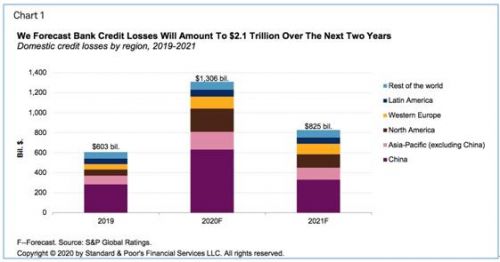

另外,7月9号,三大国际信用评级机构之一的S&P Global Rating 发表信用展望报告。根据S&P Rating涵盖的88个银行系统的信用数据来看,未来两年全球银行信贷损失预计将累计高达逾2.1万亿美元。2020年全球银行信贷损失预计将达1.306万亿美元,是2019年6030亿美元的两倍还多。尽管由于经济学家预测明年经济将迎来强势复苏,2021年信贷损失可能会下降至8250亿美元,但仍比2019高出大约三分之一。

关于亚太地区信用展望,到2021年底的两年中,亚太银行系统的信贷损失将达1.266万亿美元。中国在亚太信贷规模中占了逾一半,其在该地区信贷亏损的占比超过了四分之三。该报告预计,整个地区的银行系统的信贷指标可能要到2023年才能恢复到2019年的水平。

关于不同地区信贷损失差异的原因,标普指出,2020年至2021年全球信贷损失预计将以每年超过75%的速度增加。不同地区的信贷损失差异巨大,大约60%的损失来自于亚太地区,不过北美和西欧信贷损失增速最快。这种差异的出现可能有多种原因:1)在客户贷款方面,中国的银行体系在向其经济提供信贷方面相对更为重要;2)在美国,借款人通常可以受益于深度、流动性和成熟度较高的债券市场,庞大的非银行金融机构部门以及完善的银行的运行系统;3)虽然中国首先遭受到了疫情的打击,但该国很快地控制住了疫情的进一步发展。目前为止,中国经济已经有所改善。大量的货币政策和有针对性的财政刺激措施也有助于稳定信心,并有助于银行家改善复苏前景。

总的来说,标普认为,新冠肺炎疫情对全球经济的影响要比人们预计的要长。信贷损失的增加和收益降低的组合将不可避免地打击世界各地的银行。目前经济学家已经注意到疫情的发展和经济损失是非线性的,例如疫情的控制时间是预期的两倍那么经济衰退的时间将是两倍以上,恢复的时间可能会更多。因此,消费者和商家都要做好长期面临挑战的准备,无论是市场环境还是经济状态想要恢复都有很长的一段路要走。

二、新兴市场的前景展望

在全球流动性改善的背景下,新兴市场的风险资产价格在第二季度显着回升。与此同时,对平稳的复苏增长预期也随之提高。考虑到近几个月的强劲势头以及金融约束状况的放松,投资者增加新兴市场风险敞口的风险回报的确很诱人。此外,在年初至今,规模庞大的新兴市场债券和股票资金外流的背景下,国外投资者的仓位仍然很低。

我的判断是,并不能排除投资组合资金外流在下半年发生逆转的场景,这将进一步提振市场情绪,并扩大新兴市场的反弹幅度。然而,最新的FMS调查显示,市场情绪仍然普遍不乐观。许多投资者对短期内的新兴市场前景持中立态度,并对近期价格回升持怀疑态度。尤其是,最近全球范围内,特别是新兴市场国家的COVID-19确诊感染人数的上升也越来越引起人们的关注。

此外,在财政赤字扩大和公共借款增加的情况下,激进的货币和准货币政策宽松,已经使得新兴市场的风险溢价大幅下降。但是详细研究发现,新兴市场的基本面几乎都没有获得改善。随着中央银行在债券市场上越来越活跃,非常规货币政策所提出的问题多于答案,而且这些问题重重的财政刺激路径仍然需要有可靠的退出策略,或者说决策者在疫情后期还有空间进行重大调整和改革。

因此,我仍然对新兴市场的风险资产保持一定的谨慎,而且考虑到新兴市场相对复杂的投资环境,我更倾向于“质量”型的投资标的而非“数量”型的投资策略。另外,根据最新资本流动预测表明,流入新兴市场投资组合的资金仍然疲弱。2020年投资组合流入量仅为1000亿美元(占新兴市场GDP的0.3%),低于2019年的3190亿美元(占新兴市场GDP的1.0%)。话虽如此,全球流动性扩张确实抑制了波动性,并缓解了投资背景风险,因此,如果有更好的经济活动数据(尤其是来自中国的数据)的支持,这可能会为新兴市场的风险资产提供一些上涨的支持。

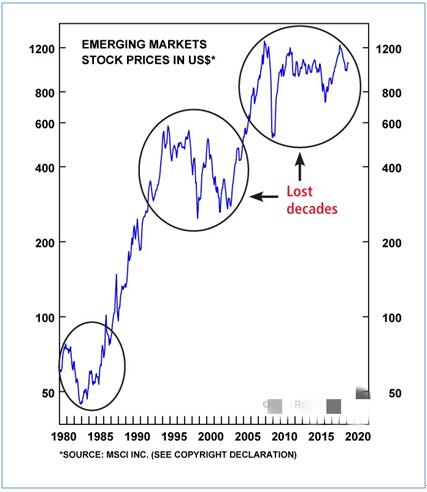

关于新兴市场是否可以跑赢发达市场的问题,我的看法有几个不同角度。首先,从大型机构的长期资产配置团队来说,他们普遍认为,尽管新兴市场在短期内可能表现不佳,但从长远来看,EM总是优于发达市场。因此,几乎毫无例外地,绝大多数投资者在预测大类资产的长期收益时将新兴市场股票和债券归类为在各地区和资产类别中的潜在收益最高的资产类别。但是,很显然,历史数据并未能证实新兴市场股票在潜在增长率较高的假设下,其表现将胜于发达市场的股票。我认为其中的原因有几个:1)较高的潜在经济增长率并不能始终确保实际GDP的强劲增长;2)即使人均实际GDP增长显着,这也并不能保证较高的股票市场收益;3)造成2)的原因包括:生产力提高的收益被转移给员工而不是股东、股权的长期稀释,以及资本配置不当,从而以股东利益的代价促进经济增长;4)因此,光有“EM”这个标签不能保证长期结构性牛市。

数据来源:MSCI

事实上,在过去40年中,没有任何一个新兴市场股票在表现上可以持续超过发达市场股票。从绝对表现和相对于DM的表现而言,新兴市场股票表现出一个大约7-10年的长期周期。正确判断这个资产周期对于成功投资新兴市场至关重要。从眼下的新兴市场来看,我认为,新兴市场股票的相对表现尚未达到这一轮下降趋势的最低点。

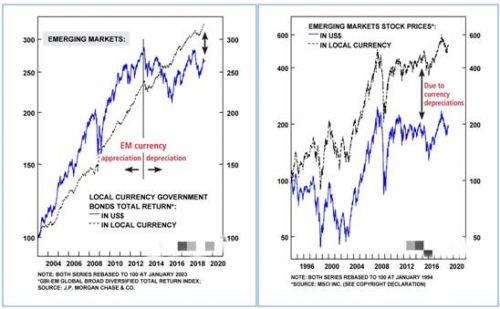

其次,汇率是国际投资者把握使新兴市场股票周期适合的关键。从历史上看,多数新兴市场股票收益的损失主要源于货币贬值。结构较弱的新兴经济体/国家的汇率长期贬值的原因有几个,比如:缺乏生产力的增长、高通胀、经常账户赤字,不受控制的财政扩张以及对动荡的短期外国证券投资的依赖。但是,即使在通货膨胀较低且通常保持经常账户盈余的亚洲新兴经济体中,也都存在货币贬值的时期。例如:参考一下韩国,台湾和新加坡的即期汇率与特别提款权(SDR)之比。

另外,与特别提款权相比,这些亚洲“四小虎”的货币没有一个能够持续升值。就像各EM股票一样,这些国家也存在着长年的汇率波动。而且新兴市场本币债券的美元总收益也主要受其本地货币价格驱动。因此,新兴市场本币债券的周期与新兴市场汇率周期相匹配。

再次,新兴市场的信用利差波动在很大程度上也取决于其汇率变化。新兴市场主权国家和企业美元债券的信用利差主要衡量的是偿债风险,而后者受汇率影响很大。货币贬值(升值)相对应得增加(减少)债务偿还成本,从而影响信贷利差。由于汇率波动是由于宏观层面的错乱引起的,这使得宏观经济成为投资新兴市场必不可少的专业知识。

数据来源:J.P.MORGAN,MSCI

基于上述讨论的新兴市场的长期特征,我对新兴市场股票,债券和货币在未来几个季度的投资展望如下:

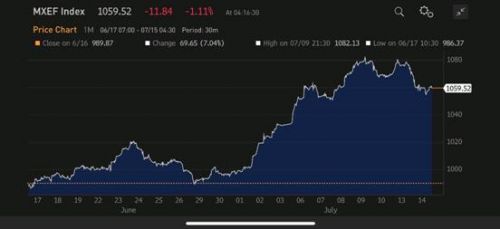

因为美元走弱加上全球主要国家的无上限QE,新兴市场在过去几周出现资金流入。从EPFR的数据上看,目前只是全球基金经理对组合相对权重配置的调整。我的问题是,什么时候这些基金经理开始做多新兴市场风险资产和货币,而且追寻的是绝对回报? 我的判断是,市场需要目睹或预见其中四分之三以上的因素将出现改善,才可能出现OutrightLong的资金入场。

数据来源:Bloomberg

投资者应关注的新兴市场的几个主要影响因素,如下:

1)中国因素:中国经济对新兴市场的影响是否已经变得正面?如果是的话,那么近期中国商业周期的向下调整,应该作为EM的购买信号。

2)国内经济:目前除中国、韩国和台湾以外的新兴市场,国内经济基本面仍然低迷,特别是在许多新兴市场经济体中,COVID-19疫情已经失控。而且,在中国,韩国和台湾以外的新兴市场国家,他们的财政刺激力度没有发达市场国家那么大。

3)市场关联:在影响新兴市场的相关因素方面,标普500指数仍然面临有重大回调的风险。如果标普指数跌幅超过10%-15%,那么新兴市场股票,货币和债券也将被大幅抛售。

4)地缘政治:在未来几个月内,地缘政治因素可能会变得至关重要。

从总体看,可投资的中国股票,加上韩国和台湾股票的总额已经占MSCI新兴市场基准指数的近65%。因此,地缘政治紧张局势的加剧将拖累这三个股票市场,而在这三个市场之外的新兴市场股票价格和货币也会反转。 因此,目前新兴市场的投资策略仍然是从看跌转向中性,而没到All-in的时候。

三、疫情对美股的影响有多大

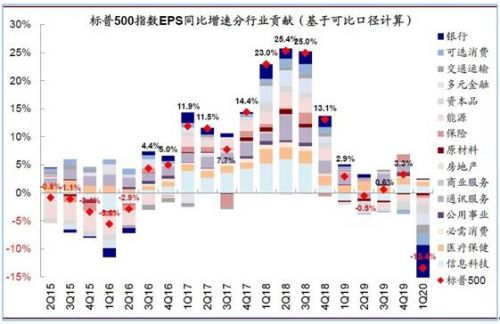

与中国和部分新兴市场不同的是,疫情对于美国经济和盈利的影响更多体现在二季度。虽然一季度标普500 EPS同比大幅下滑13.4%,但其中一半都是银行计提贷款损失拨备将影响前置所致。因此,二季度大概率是美股盈利年内最差季度。根据Factset汇总预期,目前市场共识预计标普500二季度净利润同比下降-45%,较一季度大幅下滑;预计纳斯达克综指二季度同比下滑-38%。除EPS外,标普500和纳斯达克EBIT利润预计同样下滑明显,标普500及纳斯达克均下滑32%,反映了疫情较严重阶段的冲击。

数据来源:Factset,CICC Research

数据来源:Factset,CICC Research

数据来源:Factset,CICC Research

基于美国疫情和大部分封锁措施是从一季度末开始,因此对经济和企业盈利的影响将在二季度更为显著。整体看,一季度标普500指数EPS同比下滑13.4%(vs. 2019年四季度3.3%的增长),但金融特别是银行的拖累就占到一半,达6.7个百分点,而金融板块EPS同比下滑39.1%的原因,主要是部分大银行提前计提了大量贷款损失拨备所致。相比之下,非金融板块一季度的EPS只下滑5.6%,纳斯达克100指数EPS甚至还是正增长(6.6% vs. 2019年四季度16.1%)。综合来看,金融的影响被前置是主要拖累,而疫情对非金融企业的影响在一季度业绩中还未完全显现。

从估值角度,站在今天这个时点,往前看12个月的FWD EPS以及基于这个EPS讨论估值没有太大意义,原因在于:1)无论是个股还是行业盈利预期的可见性很低,而且疫情发展无人知晓,无风险基准利率几乎为零,估值的分子和分母铆都扭曲了,还怎么计算FWD PE。2)作为股票投资者,我相信人类这次也一定会像过去100多年经历的那些重大灾难事件一样,迟早回到正常的经济和商业周期。因此,这时候要谈估值的话,Anchor应该使用长周期的平均EPS,这样才相对有意义,否则讨论就没有基础。另外,这样的市场环境,基金组合的回报来自于relative position和search for yield,而不是看FWD12M盈利。无论是上半年的A股基金排名还是最近几周EM市场回报的来源都是这个原因。

投资是介于Art & Science之间的学问,没有止境。

本文仅代表作者观点,与所在公司无关。

本网发布此文仅为传递更多信息,不构成投资建议。