作者:余华莘,注册金融分析师,资深对冲基金经理。

【前言】庚子年三月,我感觉生活在一个每天都在创造和见证历史的时代,这样的职业人生,不仅值了、而且过瘾!

从1997年10月27日,美股首次触发熔断机制开始,接下来的四次都发生在过去十天(第二次2020年3月9日;第三次2020年3月12日;第四次2020年3月16日;第五次2020年3月19日)。就是股神巴菲特老先生活了89岁,一辈子也没见过这种场面。

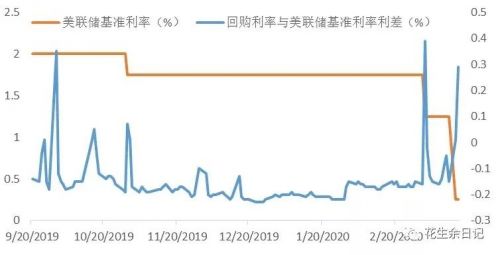

【正文】更惊心动魄的是,不仅是全球股市,债券市场和大宗商品也在暴跌,即使是黄金也没法避险,这表明全球投资者正在寻求迅速筹集资金的捷径(因为回购和隔夜信贷已经几乎枯竭),以应对冠状病毒大流行引发的流动性紧张和经济下行风险。

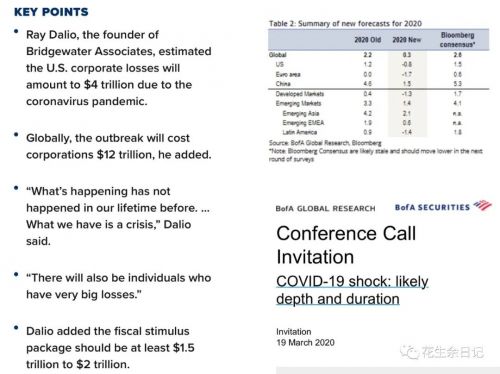

这样的投资者行为从理性角度完全可以理解。 根据桥水创始人Dalio3月19日在InvestorDay的讲话,他估计由于冠状病毒大流行,美国公司损失将达4万亿美元。 而在全球范围内,COVID-19疫情的爆发将使企业损失12万亿美元。 他还补充说:“发生的事情在我们一生中从未发生过......我们有一场危机,还会有非常大的个人损失”。

一、美元短缺是眼下的紧要问题

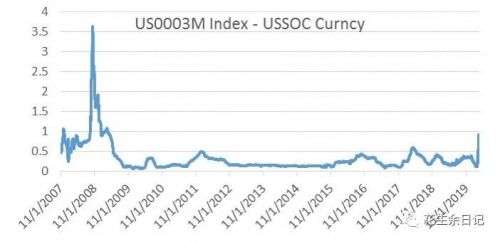

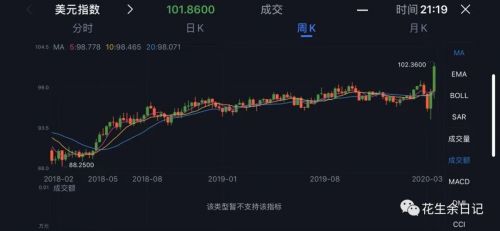

眼下,市场仍然困难重重,尽管自美联储周二对商业票据和回购市场提供了新的工具,但是美元的融资压力依然明显,美元指数突破100之后,继续上涨。美元境外流动性的风险更是急剧增加,已处于危机爆发的边缘。同时,3MLIBOR美元利率转向上升,Libor-OIS利差也上涨至08年次贷危机高峰前的高位。

当美元流动性由内到外出现流动性风险时,这不仅导致黄金等通常的避险资产也受到冲击,而且所有增长相关的,且以美元定价的资产都暴跌。从各国股市、大宗商品、再到欧洲债券市场,新兴市场股票和中资美元债全面遭到抛售。整个金融市场在FundingSqueeze、基金赎回,风险敞口平仓和现金为王的恐慌情绪和“倒逼”机制下,陷入美元的流动性危机。(详见《市场观察:美联储再祭零利率和QE,是恐慌还是机会?》)

有鉴于此,美联储今天加速行动,并与其它主要央行建立了新的货币互换额度,其中包括新西兰、澳大利亚、巴西、韩国、挪威、新加坡、瑞典和墨西哥等央行。其中六大央行同意将美元流动性互换协议定价调降25个基点,新的利率将为美元隔夜指数掉期利率加上25个基点。与此同时,除了现有的1周期操作外,5家外国央行还将开始每周提供84天期限的美元信贷。此举旨在压低银行和企业买入美元的汇率。

美联储的中央银行流动性互换安排始于2007年底,其规模从最开始的140亿美元逐渐增加,达到了目前的5531亿美元。美联储与加拿大央行、欧洲央行、英国央行、日本央行和瑞士国家银行,这五大外国央行达成长期协议,允许它们在金融机构面临压力时提高美元流动性。

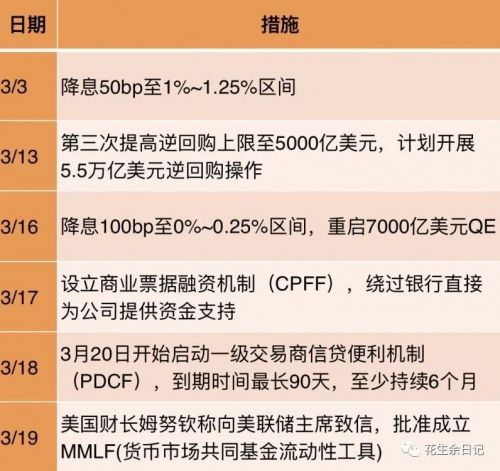

在此之前的三天,3月16日美联储再次降息100基点,重回零利率附近,启动7000亿美元QE。3月17日,美联储宣布启动商业票据购买(CPFF),这也是2008年雷曼公司倒闭引发金融市场动荡后,美联储再度重启这一工具。3月19日,美联储再次宣布将推出货币市场共同基金流动性保障工具(MMLF)。美联储表示,货币市场基金是家庭和企业常用的投资工具。MMLF将帮助货币市场基金满足家庭和企业以及其他投资者的赎回需求。再加上3月17日,美联储启动的一级交易商信贷机制(PDCF)。短短三天时间,美联储集中启动了三项曾经为了应对因雷曼兄弟倒闭而引发的美元流动性保障措施,分别针对货币市场赎回、商业票据和一级交易商。这很难不让市场怀疑美国金融机构和金融市场面临的流动性风险。

按照摩根大通的计算,全球美元短缺数量自金融危机以来已经翻了一番,截至目前为12万亿美元,约占美国GDP的60%。由于2008-09年的次贷危机经验表明,流动性危机会在短时间内积聚放大风险,将金融危机放大成全球的经济危机。因此,我认为,全球美元短缺可能是当前市场面临的最大问题,而美联储的一系列举措(零利率、QE5、CPFF,PDCF、加上CurrencySwap),最终应能有助于改善这种状况。

二、资产定价机制与经济衰退

除此以外,全球投资者还要做好资产定价机制大调整的准备,这是因为长期以来,美元资产(无论是美元,美债还是美股)都是其他风险资产的定价基础或者价值锚。但当美国国债长期利率跌至0甚至负值水平,它意味着几乎所有的风险资产都会走低,因为降息对刺激经济和金融市场的积极效果将不复存在或者至少效果不大。

同时,美日欧的零利率政策也意味着几乎所有央行的利率刺激工具,包括降息和收益率曲线的风险溢价指导,都将失效。此外,在零利率环境下,由于油价和其他商品价格走低,经济疲软和其他信用问题,会导致通缩,这使得实际利率反而可能走高。

如果以经典方式演变,利差上升会增加较差信用质量主体的贷款支付额。与此同时,由于金融市场普遍的信用借贷活动收缩,则会加剧信贷紧缩、通缩压力和负增长压力。因此,美联储下一步可以做的就是像前主席Bernanke和Yellen建议的那样,印钱和购买企业债务资产。但我估计,这可能作用也不大,因为债券价格无法被推升得更高,而且这些债券也不太可能被出售,进而去买其它陷入财务困境的资产。

再者,由于欧美各国日益升级的社区隔离措施,家庭支出出现近乎强制性的削减、加上国际油价的下跌以及国内外产品的潜在供应中断,采取积极财政刺激措施看来是应对疫情冲击的关键对策,这其中包括对个人和公司的直接支持,以及对家庭和企业的税收延期。

即便如此,新债王”的冈拉克(JeffreyGundlach)仍然预计美国经济有75%的概率会陷入衰退。根据美国银行的经济学家最新预测,2020年全球经济增长仅为0.3%,其中美国为-0.8%,欧洲-1.7%,中国+1.5%。

三、百年美国股市的历史回顾

作为一名主要以股票资产和组合投资为主业的投资经理,我一直试图研究股票市场暴跌背后的市场机制和诱发因素,因为只有这样,才能更好得应对市场的波动和不确定性。

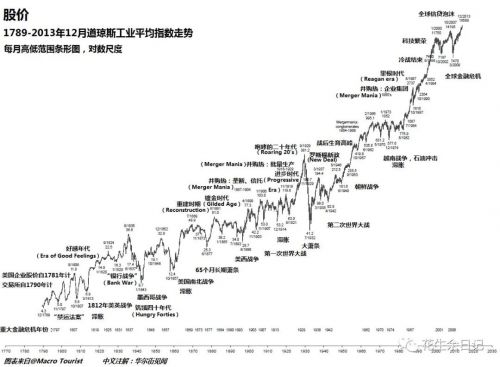

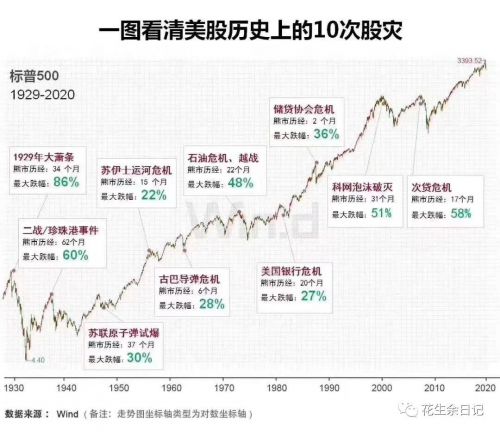

从技术分析开始(虽然我本人极少用它,但极端情况下很有参考价值),先看一下历史最长的道琼斯年度K线图。其中:跌的最狠的就是1929年大股灾那次DJIA指数89%的跌幅(1929年9月23-1932年7月8号)。之后在1937年之后的13个月里(1937年3月10日-1938年3月31日)DJIA指数再次大幅49%。那些年的美国股市比起现在,那才是真正的炼狱。不过还好,巴菲特那年才7岁,而三年后传奇投机大师李佛摩尔自杀。

从1930s年代之后的34年里,美国股市年度跌幅再也没有达到30%以上的幅度。到了石油危机和越南战争期间,也就是从1973年1月11日到1974年12月06日,DIJA从1052跌到578,跌幅高达45%。

到了1987年,主要美国股指在涨到峰值后开始逐步下跌。当年的10月19日,爆发了历史上最大的一次崩盘事件。道琼斯指数一天之内重挫了508.32点,跌幅达22.6%,创下自1941年以来单日跌幅最高纪录。六个半小时之内,美股市值损失了5000亿美元,相当于美国全年国民生产总值的1/8。这一天损失惨重的投资者不计其数,当时世界上最年轻的亿万富翁比尔·盖茨损失39.45亿美元。股市一直跌到1987年10月20日才见底。

在涨了12年之后,股市等来了2000年互联网泡沫。在2000年3月14日到2002年10月10日的31个月里,DJIA指数跌幅为38%。不过比起同期的NASD指数的78%的跌幅(从5133到1108),那都不是事儿了。

2008年美国次贷危机,DJIA指数跌幅为54%(2007年10月11日-2009年3月6日),时间18个月。这次金融危机造成美国经济直接损失大约8万亿美元,全球经济直接损失则超过30万亿美元,这是到目前为止次人类社会历史上最大的金融浩劫。

2020年以来,DJIA指数的跌幅已经30%了,这是自1973年以来的第四次,且是过去十年来第一次碰到十年平均线。

从美国股市的百年历史可以看出,每次大股灾的发生和结束都是由市场自身的运行规律所决定的。对于那些投资前辈,在不能及时了解市场规律的演变而跳楼自杀者,让后人即感可惜又觉无奈。至于每次股灾发生后的救市行为,也让后人有点感到亡羊补牢,因为每当股灾发生的时候,救市行为就像人们想要阻拦地震海啸的到来一样,颇有蚍蛶撼树之意。

但是,每一代的投资者就是在股市历史经验的反复演化中,不断实践、学习和掌握规律,顺应和利用规律才能获得生存、发展和洐生的。(详见《完美风暴—详解美联储再次救市的金融机制与问题》)

四、风险平价基金为何崩盘

本周三,有关全球最大资管公司bridgeWater旗下基金爆仓传闻几乎刷屏朋友圈,尽管桥水已对此传言进行澄清,表示相关传言为谣言。但根据Dalio当天向投资者发送的《每日观察》报告显示,旗下PureAlpha (18%波动率)年初以来下跌了约21%,这从一个侧面反映了今年以来,对冲基金的日子并不好过。根据市场反馈,诸如Millennium、Citadel这样的大型对冲基金也在经受市场检验,并面临着回购市场停滞、投资者赎回以及流动性风险所引发的莫大压力。

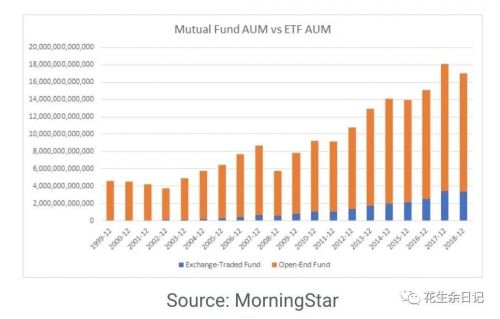

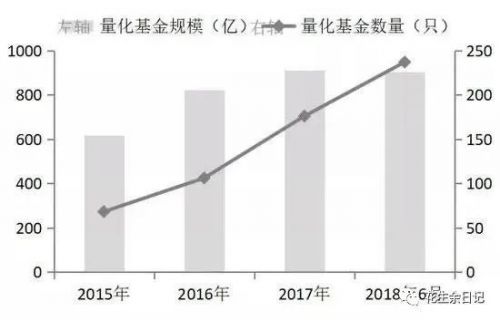

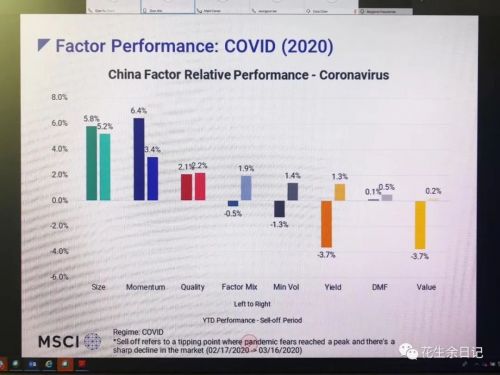

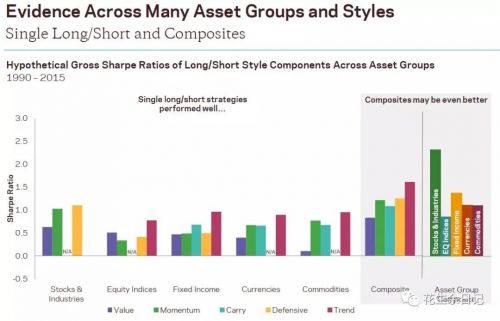

在之前的文章里,我讨论过本次COVID-19疫情爆发而引发的全球金融市场大崩溃背后,或受到对冲基金过度使用程序化交易的影响。这些建立在某些相似动量和参数的基准条件下的程序化交易,其诱发因素一旦被触发,就很可能在短时间内加剧了市场的波动性以及进一步收紧了市场流动性,其中包括ETF指数跟踪被动基金、量化算法基金和高频机器交易投资等。

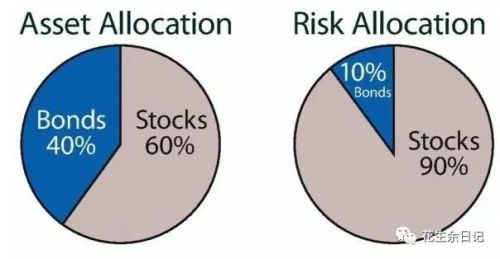

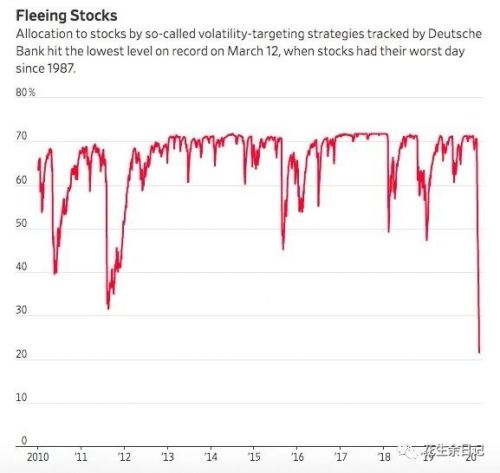

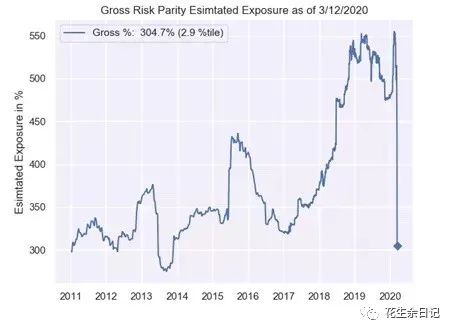

还有一类就饱受市场和投资者关注的产品,就是近年来因桥水达利奥而备受追捧风险平价基金(RiskParity 或者Volatility Target Fund)。风险平价基金的基本原理是根据资产的波动率属性来配置风险,并根据风险分配他们的投资组合。其关注重点在于各个资产间的风险关联度和历史关系,并通过配置资产来达到平衡各类资产的风险组合的目标。

当然,风险平价基金也会加一些杠杠,来撬动风险较低的资产,而这些资产通常是债券。同时,这类风险配置策略也严重依赖各资产间的历史数据和历史关系,并会根据实际市场风险变化情况,自动重新配置资产,以达到风险配置再平衡的目标。

作为目前华尔街最为流行的对冲基金策略模型,风险平价基金与传统资产组合“股六债四“的分配比例不同,平价基金(RiskParity或强调的不是配置资产,而是根据资产的波动率(volatility)属性来配置风险。

2008年金融危机时,由于方向判断正确。桥水旗下PureAlpha策略基金大涨10%,而当时标普500指数的跌幅近40%。随后的几次市场危机中,桥水基金都是迎难而上,并取得良好成绩。华尔街上,有人成功就有人模仿。于是跟平价基金类似的程序化交易基金大量涌现,逐渐成为了市场主流的投资策略。到2018年底,仅在美国管理的类似策略规模就高达1.5万亿美元。

这类基金的投资策略并不怎么关注基本面,只是跟随价格动量(Momentum)的波动性做调整,而且调整风险敞口的特定算法也是提前定好的。前文讲过,风险平价基金配置敞口的方式严重依赖各资产间的历史数据和历史关系,并会根据风险变化情况,自动重新配置风险达到风险平价的目的。同时,为了实现总回报率最大化,基金还会加杠杆。

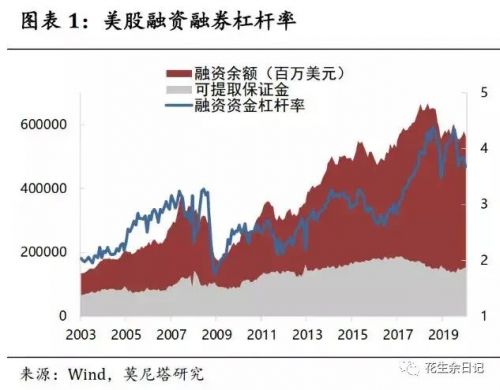

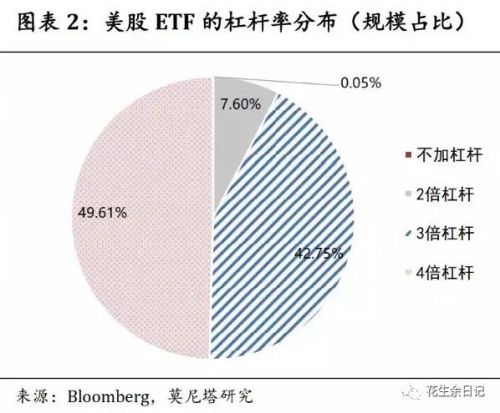

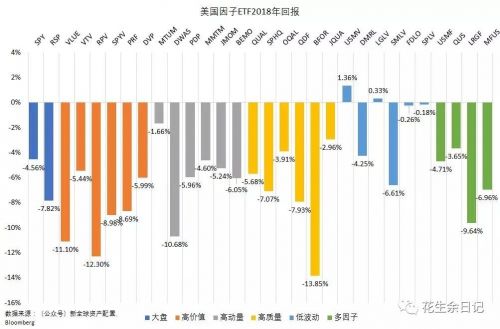

根据FINRA(美国金融监管局)的数据,截至2020年1月,美国股市融资余额为5600亿美元,可提取保证金为1530亿美元,对应的杠杆率为3.68倍。另外,根据Bloomberg数据,纽交所上市的股票型ETF共有1457只,总规模为2.77万亿美元。如果按照产品规模进行加权,美国国内ETF的平均杠杆率大致为3.42倍。按照融资融券的杠杆率为3.68倍;股票型ETF的杠杆率为3.42倍,这意味着如果股市下跌20%以上,很多基金都会面临着爆仓风险。

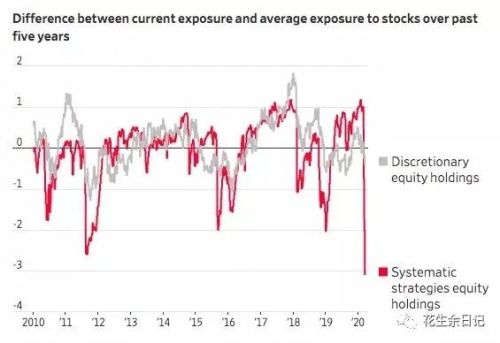

眼下的问题就在于这类基金的自动配置风险资产以及融资杠杆两点上。因为,当大量的资产配置策略采用了相同或者类似的模型,并且市场发生重大变化时,其应对市场的反应就会高度雷同。这轮金融市场的恶性循环,起点在于3月7日的股指波动性指数(VIX)首次突破30,然后股债金出现共同下跌的负循环了,而且随着接下来几天的VIX一波高过一波,其他风险资产就是一波跌过一波。

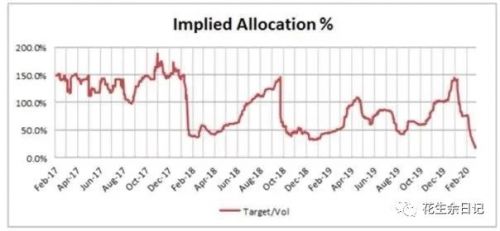

由于风险平价策略模型是按照波动性和风险关联性(Correlation)来定价和调整的。一个月前,美股指数的波动率在10-15左右且大类资产之间的关联性有正有负。而过去十几天的波动率在60-70,且关联性为1。而按照眼下的波动率水平和沃尔克规则,风险平价模型需要砍掉80%的仓位。

问题在于,在正常的市场下 作为风险资产的股票跌了,那么平价基金会自动降低股票仓位,同时补仓避险资产,比如债券和黄金。但3月7号之后,在美股继续下跌的背景下,美债和黄金也开始大幅跳水,其中:金价跌幅达到了单周8.6%,是近10年来最大的一个单周的跌幅,而十年期美国国债收益率也从0.54%攀升至3月18日的1.18%,上升64个基点。这意味着,传统的避险资产同时失灵,所有大类资产都被抛售了。再加上杠杆的放大作用,这类平价基金马上面临着巨亏的风险,而且因为Repo市场冻结,此时的风险平价基金就必须强制平仓,并降低杠杆水平以减少总体损失。据摩根大通的报告,光是2月23日这一周(今年以来最糟糕的一周),就有超过1000亿美元的抛售来源于这种策略。

而且值得注意的是,这种基于波动率变化的交易策略还在不断自我循环,持续加强这种破坏趋势,因为所有这些操作都是根据事先提供给计算机的指令列表进行的。根据德意志银行的数据,风险平价基金的股票头寸自美股大跌以来,已经从70%以上,削减到20%出头(截至3月12日)。这些基金的股票仓位被强迫砍掉了50个百分点,而且大多数是不计成本的剁仓。 与基金风险敞口同步暴跌的,是平价基金的杠杆水平,因此股市在同时间集中去杠杆和降头寸的抛售下,不暴跌的话才是怪事了。

其实不只是风险平价基金,现在越来越多的对冲基金依赖算法和量化交易,而且最重要的交易跟踪指标就是波动率(volatility)和动量(momentum)。这种计算机化的对冲交易策略会促成大量同质化的交易,而且不只在下跌行情如此,上涨行情中也一样。以上周五(3月13日)的DJIA指数为例,收盘前的半小时,指数惊天反击。道琼斯指数上涨了近2000点,涨幅达到9.4%,创下了自2008年以来的最大单日涨幅。从事后券商的反馈数据看,正是因为量化程序和算法模型的指令,让买盘在最后30分钟内剧烈增加,使得道琼斯指数被推涨了1400点以上。

这些基于特定因子、波动率和关联性的许多对冲和量化交易策略,在过去10年的美股牛市中提振了市场。它像一只无形的手,操控着波动率。每当波动率下降,投资者涌入市场购买风险资产。而当波动率上升时,所有人则又集中卖出风险资产,结果导致了市场的无序和剧烈动荡因此,我们可以看见,当市场出现自我强化正反馈的时候,确实像个皆大欢喜的Party。但是当趋势反过来的时候也会非常酸爽,特别是当出现流动性问题的时候。(详见《花生财经:记庚子年三月原油暴跌和股市浩劫之一:为什么?》)

展望未来几周,当下全球央行首要任务是应对流动性危机和资金挤兑,以防止爆发系统性的金融风险。总体看,美联储宣布紧急一系列救市措施确实是形势所迫。但纯粹的货币手段无法解决疫情带来的经济衰退,必须使用财政与货币的组合拳。

不过,积极的一面是,中国和新加坡快速遏制疫情的成功经验为全球燃起了希望,如果疫情严重的世界各国政府采取上述有效措施,将有望能尽快战胜疫情。

(本文仅代表作者观点,与所在公司无关。)