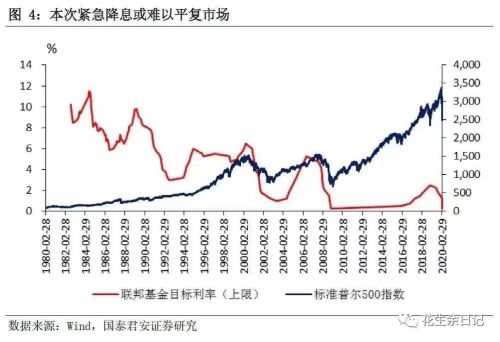

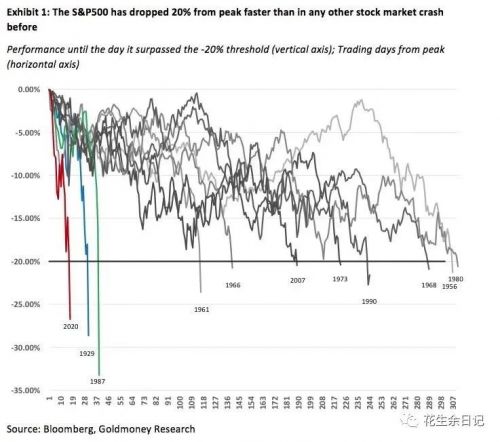

【前言】本周一,美联储在3月3号紧急降息50个bp之后,再度紧急降息100bp,重启零利率政策,并祭出一揽子救市计划。股票市场却不领情,美股周一再遭打击,道指跌2997.10点,跌幅为12.93%,创下自1987年以来最大单日跌幅。

于是,市场上涌现出来一堆质疑和批评美联储的自媒体,用尽各种讽刺语言,认为美联储黔驴技穷,剩余空间不大。对此等煽情文字,大可不置可否。

我认为,在这种市场背景下,没人比美联储可以做的更好。在可见的未来,还有太多不确定性,因此作为全球央行,它的应对措施提前一点、谨慎一点是很有必要的。详见《花生财经:记庚子年三月原油暴跌和股市浩劫之一:为什么?》。而且美联储扩大量化宽松、投放回购资金,降低贴现利率,都有助于缓解金融市场的流动性压力。详见《市场观察:美联储再祭零利率和QE,是恐慌还是机会?》

【正文】隔夜,3月17号,美联储宣布再次启动了商业票据流动性工具(CPFF),预计可以支持一万亿美元的票据市场容量。美联储的商业票据融资机制,大致相当于中国的标准化票据+再贴现,该工具2008年之后重出江湖。

同时,美联储还启动了初级交易商的信贷工具(PDCF)以保证金融市场正常运转。

另外,据CNBC,美国财政部已经向国会请求8500亿美元应急刺激计划以支持经济,并通过直升机撒钱的方式马上给美国人寄现金支票,并且推迟个人缴税3000亿美元。

据此,达里奥划分的货币政策三种进阶形态 — 利率调控(MP1)、量化宽松(MP2)、“直升机撒钱”(MP3),都已经被美联储和美国财政部采用。

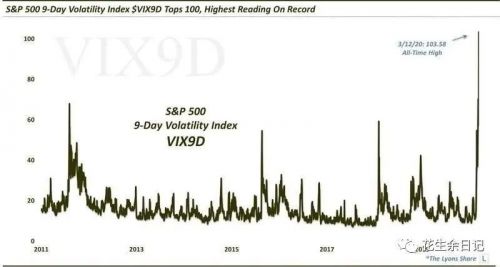

问题是,如果仅仅是因为疫情导致的暂时市场停滞和恐慌,在美联储的强力干预下,同时特朗普总统已经宣布了“国家紧急状态”和500亿美元的专项抗疫基金的背景下,为何金融市场的波动性继续升级,股票、黄金和其它风险资产继续暴跌? 这就要从美国金融市场的法律框架、市场主体结构和交易定价机制等方面去深究,才能找到背后的答案。

基于这些天来自华尔街同行的交流反馈、隔夜信用市场的流动性和信贷利差指标来看以及隔夜特朗普总统的推特来看,美联储再次将市场从大型对冲基金几近崩盘而引发系统性危机的边缘拉回来了。换句话说,过去几天,美国金融市场的波动性和风险敞口,可以和1997/1998年的LTCM崩盘以及2008/09年Lehman倒闭,所引发流动性、信贷和信心危机相媲美了。 从这个角度,就完全不难理解,美联航近来所采取的一些列货币政策和流动性支持政策和前所未有的力度了。

我一直在观察不同风险资产市场的情况,目前初步的结论是风险平价交易爆仓了,大型对冲基金像Citadel 和Millennium已经深陷麻烦。另外,媒体已经报道Bridgewater的宏观对冲基金今年以来净值下跌20%,而Dalio先生就是以风险平价策略(Risk Parity)闻名于世的。

问题在于,因为COVID疫情和原油市场的价格战以及金融市场的剧烈波动,Bridgewater正面临着沙特和其他国家的主权基金的大规模赎回。后者就是上周几乎所有风险资产,包括黄金,债券,股票和外汇在内,都出现戏剧性的波动的原因。而且不仅仅是前面提到的对冲基金三巨头,其它的机构像AQR和2-Sigma也在同一条船上,他们的风险平价策略也大量被强制清算 这样短期内集中性的多策略、多资产强制平仓,都对市场价格、波动性指数及恐慌情绪发挥放大作用。同时主权基金,巴菲特组合和家庭投资财富一样,大家的净值都快速地从山顶奔向山脚。

现在看来,这些大型对冲基金的由于风险平价策略存在着设计机制上的缺陷,特别是由于沃尔克规则(Volcker Rules)。特别是由于风险资产的波动性(Volatility)上升,银行等金融机构必须在将许多不同的风险敞口等风险限额(VAR)降低80%。比如,在石油价格暴跌的当天,一家大型银行的外汇交易员,他的墨西哥货币交易头寸限额从2亿美元被锐减到1200万美元。因此,在市场最需要流动性的时候,这家银行却必须减少流动性。更糟糕的是,由于银行还必须对冲交易对手的风险(Counter-party risk),后者进一步这加剧了风险资产的抛压,并引起市场的负反馈循环,最终导致流动性枯竭。 相同的风险敞口限额(VAR Limits)的问题也严重打击了像Citadel和Millennium这样的大型对冲基金,因为他们大都是依靠杠杠资金来提高总回报率。

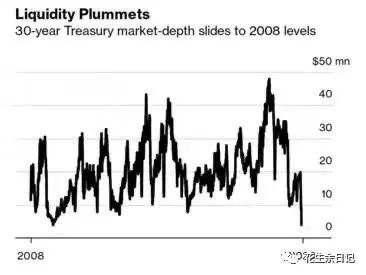

因为流动性枯竭和交易对手的信用风险大幅上升,所有美国银行正在集体提高资金借款方的贷款利率,从Libor +35bp到Libor +100bp不等。 这也可以理解,那些资产负债表上万亿美元的美国银行,不得不因为资金压力而迫使自己降低贷款风险。

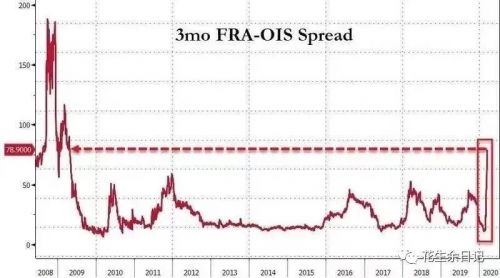

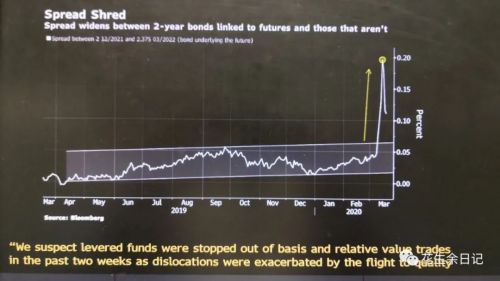

问题在于,金融体系里的资金压力似乎直接和间接来自像Citadel和Millennium这样的大型对冲基金。这些投资机构通常通过银行体系和回购市场获得资金,但眼下却因为监管制度和传输机制被破坏,造成它们的流动性问题。而且据说上周,前美联储主席伯南克可能打了电话给鲍威尔主席,建议并要求他在回购市场中提供充裕的流动性。但最终美国银行机构并未提取5000亿美元,而只仅仅提取了不到78亿美元。这是因为银行眼下并不需要现金,同时也不想借给交易对手、于是问题一下就摆在所有人的桌面了— 那就是,金融市场的全面信贷紧缩。

然后负循环开始了,随着借款利率上升,所有的相对价值交易(RelativeValue)都爆仓了。在正常情况下,这些对冲基金在大量杠杆的作用下、可以在在非流动性资产(IlliquidAsset)中赚取12bp左右,但此时不再有效。而且随着资金成本的上升,他们杠杠交易几乎是瞬间变得无利可图,要么被困在乞求回购资金支持上,要么不得不解套并实现巨额亏损。但归根结底,没有流动性和信用资金周转是个大麻烦。因为这些套利交易基金都是波动性(Vol)的大空头,同时也是流动性和短期利率的空头。这些交易,加上杠杠,再加上沃尔克规则,就出现了半个月三次美股熔断的完美风暴了。

最重要的就是,COVID-19疫情的蔓延使情况变得更糟,在未来几周内,市场流动性将仍然处于低迷状态。由于美国金融业监管局(FINRA)制定的第24条款,这些银行做市交易员无法在家进行工作,因为这是违法的。因此,大家看到,除了交易员之外,几乎每个人都被送回家工作了。但问题在于,很多交易员现在染病倒下了。到目前为止,包括摩根大通、高盛、巴克莱和瑞信等主要银行,都已经报道了员工确诊病例。因此每天越多的交易员被迫回家养病的话,市场流动性就越低、因为没人做市了。

(注:沃尔克法则是2010年奥巴马政府的美国银行业重大改革方案。它是由美联储前主席、前美国总统经济复苏顾问委员会主席保罗·沃尔克提出的,其核心是禁止银行从事自营性质的投资业务,以及禁止银行拥有、投资或发起对冲基金和私募基金。)

同样的情况也发生在公司信贷市场,而且问题同样严重。由于前面提到的流动性问题,信贷市场几乎停止交易,这导致不论是投资还是高收益债券的信用利差急剧扩大。而当银行借款给公司机构时,另一个单独交易员或者部门,通常是信用价值调整(Credit Valuation Adjustment或CVA)或者信用组合管理(Credit Portfolio Managment或CPM)团队,负责做空股票或购买CDS等作为对冲(后者则被沃尔克规则再次进行监管)。

如果这些贷款仍在银行的交易账簿上,那么随着股票价格下跌或公司的CDS利差扩大,交易员则继续上述对冲交易。从本质上讲,这些银行交易部门是在卖空伽玛(ShortGamma),从而形成了单边市场。换句话说,卖空伽玛意味着任何现货市场的价格波动都是坏消息,而且波动越大,亏损越大。

由于每个银行都是卖方,没有人是买方、因此银行在对冲交易中赚钱了,但而债务市场却恶化了。后者导致诸如哈利伯顿(Haliburton)这类公司的股权价值降至债务水平以下。这些借款人在其资产负债表上是否还有现金已经无关紧要了,因为市场上的股票价值在下降,并且抛压来自CVA套期保值交易。而这会导致信用利差扩大,并导致信用降级,从而造成恶性循环。

因此,如果市场波动性仍然停留在这个水平一段时间,市场仍然将面对流动性紧张和信用市场困境。如果美联储和监管机构无法平缓和降低波动性的话,这将导致包括Citadel和Millennium在内的杠杠交易基金出现一个非常大的问题— 所有的风险平价策略都要解除结算、所有的信贷风险资交易都要卖空对冲,以及银行将停止回购交易(这对他们的交易对手是致命的)。如果这样的情况日复一日持续下去,整个金融体系就会变得脆弱和危险。

一个看来可行的解决方案是,根据白宫宣布的紧急状态法,尽快取消沃尔克规则,允许美联储将利率削减为零,允许直接向银行提供流动性,并允许美联储购买公司债券(最后这条还未发生)。眼下,所有的银行都在与FINRA(金融监管局)进行积极对话,并表示要向政府呼吁,并希望摩根大通银行总裁JamieDimon牵头。银行业需要Jamie来与美国财政部协商对策,因为他是唯一了解所有这些情况并可以在政治层面进行协调的人。

展望未来几周,当下全球央行首要任务是应对流动性危机和资金挤兑,以防止爆发系统性的金融风险。综合市场各方的信息来看,美国这些大型对冲基金在本轮风险资产暴跌中损失惨重,而且因为严格监管规则,目前处于流动性救助状态。因此,周日晚美联储宣布紧急救市措施,看上去似乎有点夸张,但从前面的分析来看,却也是形势所迫。

但纯粹的货币手段无法解决疫情带来的经济衰退,必须使用财政与货币的组合拳。市场老话说:应对流动性风险选择和央行站一起;应对衰退风险选择和财政部站一起。

经济层面,随着欧美疫情持续蔓延扩散,美国也进入爆发期,各国的确诊病例正在快速攀升。许多国家和地区都已经在采用中国的封城和禁止出门的应对措施。有鉴于海外疫情可能延续到二季度末,高盛和其它主要投行已经大幅下调全球主要国家经济展望。

不过,积极的一面是,中国和新加坡快速遏制疫情的成功经验为全球燃起了希望,如果疫情严重的世界各国政府采取上述有效措施,将有望能有效战胜疫情。详见《花生随笔:从股市大跌来看人类对恐惧的错误认知》。

(作者:余华莘,注册金融分析师,资深对冲基金经理。本文仅代表作者观点,与所在公司无关。)