作者:安邦咨询

在中国经济沿着“前高后低”逐渐回落的情况下,市场对于央行货币政策的走向十分关心。但目前对于央行提到的“宏观政策跨周期调节”、“增强前瞻性和有效性”等一系列政策基调产生了不同的理解,也产生了政策预期的争论。目前分歧比较大的是有关“宽信用”的讨论。有人提出目前央行货币政策正由“宽货币”转向“宽信用”,由此将引起金融市场和实体经济走势的改变。

在中央层面和央行多次就货币政策进行阐述和与市场的沟通之后,目前市场对于货币政策总体从“抗疫刺激”转向正常化已经有了比较一致的认知。尽管央行在7月份出人意料的推出了降准的措施,给市场以重新走向宽松的错觉,但随着后期流动性的变化,以及MLF和LPR数据表明,央行实际上仍然坚持“稳货币”的基本政策基调,相关的降准措施,只是在稳健基础上的边际调节。在目前市场环境之下,即使未来继续降准的可能性仍然很大,但其以往所代表的宽松“信号”实际上越来越弱。作为市场而言,对于“跨周期调节”下货币宽松的理解和认识分歧不大。

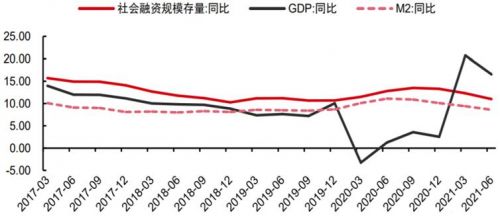

图:中国经济增长与信用、货币增长变化

来源:中信证券

目前主要的分歧实际上来自“稳货币”的情况下,是否会有“宽信用”?从央行推动降低存款利率机制调整,以及降准替换MLF的操作,央行的确在推动金融传导机制的调整和优化,以此来降低实体经济的融资成本。而央行的货币政策执行报告也强调其关注实体经济的信贷成本下降的政策效果。正是央行的一些结构性政策措施,使得一些市场人士认为,在“稳货币”的情况下,货币政策的目标正在转向“宽信用”,以实现对实体经济的支撑作用。另外,由于上半年地方债发行节奏放缓,使得地方债发行高峰期转入第三、第四季度,通过专项债融资进行基建投资也可能对下半年的信用扩张带来支持作用。

特别是很多持有“宽信用”预期的市场人士都依据央行货政司司长孙国峰在《健全现代货币政策框架》中提出的“保持广义货币供应量(M2)和社会融资规模增速同名义经济增速基本匹配”的论述,据此认为,在上半年M2 增速和社融增速都不断向下的情况下,实现中介目标需要在之后的几个月推高社融增速。

当然,在持有“紧信用”观点的人士看来,央行在“稳货币”的条件下,推动“宽信用”面临很多难题。主要是对于支撑“宽信用”的房地产投资面临“三道红线”的压力以及房地产市场调控政策的持续收紧;“防风险”压力下对于地方隐性债务扩张的扼制;“共同富裕”政策下,对于互联网企业、以及涉及公共服务领域的政策收紧,对于直接融资市场的冲击仍在延续。这些结构性的政策收紧,实际上无法实现整体性的信用放松。换句话说,在宏观政策上并没有形成整体性的推动“宽信用”的政策取向。

在安邦智库(ANBOUND)的研究人士看来,从货币到信用的传导来看,实现宽信用,不仅仅依靠货币政策,还在于金融机构和实体经济的环境。信用宽松与否,并不完全代表央行货币政策的取向。央行所采取的结构性政策实际上是希望推动金融环境和实体市场环境的改善,实现金融资源的有效利用,并不能简单理解为对于整体信用的推动。在稳增长与防风险并重的目标之下,在“乡村振兴”、鼓励中小企业发展的结构性货币政策可能带来信用的结构性变化,但整体而言还没有出现趋势性的信用改变。

因此,有关信用“宽与紧”的争论,还是需要从“跨周期调节”的政策基础上更长期的框架予以考虑。“跨周期调节”的目的,即是减少经济周期的波动。从这个角度来看,央行货币政策实际上是要在“稳货币”的基础上“稳信用”,以实现经济波动的减少,并在稳定的环境下培养经济内生动力。从这个方面来看,无论是“宽货币”还是“宽信用”的预期仍是在传统的“逆周期调节”思维下对于宽松政策对于经济增长效果的“留恋”。

最终分析结论(Final AnalysisConclusion):

货币政策对于货币和信用的传导逻辑并没有改变,央行货币政策实际上仍是在坚持“稳货币”情况下的“稳信用”,以实现“跨周期调节”的稳增长和防风险的目标。