来源:轩言全球宏观

作者:谢亚轩 招商证券首席宏观分析师

核心观点:

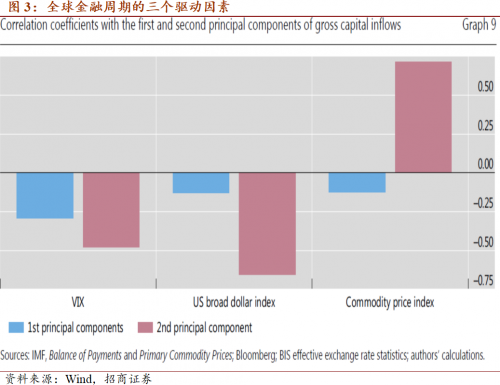

近期,俄罗斯和巴西央行相继宣布年内的第二次加息,其加息的政策意图是什么?市场多数人的观点是认为两国加息旨在防止国际资本外流,保汇率。我坚持认为,俄罗斯、巴西与挪威和加拿大同属于大宗商品生产国,其经济基本面均显著受益于过去一年大宗商品价格的上升。因而,正如挪威和加拿大央行宣布提前缩减宽松货币政策力度的目的是因应经济增长速度和通胀走高,巴西和俄罗斯央行的加息意图也一样,而市场显然曲解了这一点。

以下为正文内容:

一、 两个竞争性的解释

2021年5月6日,巴西央行宣布将基准贷款利率上调75个基点至3.50%,这是巴西央行年内第二次加息。此前的2021年4月23日,俄罗斯央行同样宣布了年内的第二次加息。从2021年3月巴西、俄罗斯和土耳其宣布加息开始,多个新兴经济体开启加息进程所为哪般?

对此问题,有两个竞争性的解释:一个解释认为,3月美元指数的走强和美债收益率的上升引发相应新兴经济体的汇率承受压力,国际资本外流的风险高,这迫使相关国家央行不得不通过加息以防范汇率贬值和国际资本外流。从这一解释出发产生出来的推论认为:现在很像是2013年,未来如果美联储缩减(Taper)量化宽松货币政策的规模,新兴经济体将再次出现“缩减恐慌”,汇率大幅贬值,国际资本显著外流,将不得不大幅提升政策利率以防范外部冲击。

我则坚持另外一个解释。美联储大规模宽松货币政策带动美元走弱和大宗商品价格上升,促进俄罗斯、巴西等商品国家经济基本面好转,通货膨胀率上升,相关国家央行加息更大程度上是应对经济过热和通货膨胀上升的风险。据此产生的推论是,当前不同于2013年而更可能接近2003年至2004年,是全球金融周期上升的开始阶段,就算是2021年下半年或2022年美联储退出量化宽松货币政策,新兴经济体仍将处于经济基本面改善、价格水平上升和国际资本持续流入的环境。

两种竞争性的解释判断加息背后的原因不同,自然对于未来形势的研判也就不同。究竟哪种解释和预判更有可能正确呢?我们一起来找一找证据。

放眼全球,会发现部分发达国家也将加入收紧货币政策的行列。比如,挪威央行在3月18日表示,经济复苏将好于预期,很有可能将加息时间从2022年上半年提前到2021年下半年。无独有偶,加拿大央行4月21日表示,面对强于预期的经济反弹势头,央行将把资产购买规模缩减四分之一,预期加息时间可能提前到2022年。发达国家的国际资本自由流动,汇率浮动,加息的目的不会是防范国际资本外流而只会是针对通货膨胀和资产价格。

同样是加息和收紧货币政策,为什么发达国家央行是因为经济基本面强劲,新兴经济体就是因为国际资本外逃呢?显然上述第一种解释有点罔顾事实,有失偏颇。以俄罗斯为例,俄罗斯央行的议息报告明确指出:“(俄)通胀和通胀预期仍然很高。需求恢复越来越稳定,在某些部门超过了其产出扩张能力。需求的迅速恢复和较高的通胀压力要求央行提前回归中性的货币政策。俄罗斯央行会在未来的会议中考虑继续提高关键利率的必要性。”俄罗斯整体国民经济经济中有超过一半与石油和天然气密切相关,国际原油价格年初以来超过30%的上涨幅度决定俄罗斯经济基本面持续改善。

鉴此,之所以俄罗斯和巴西央行近期加息,挪威和加拿大央行计划在不远的未来收紧货币政策,其背后的原因都是由于强劲的经济基本面和上升的通胀压力。这几个经济体有一个共同的特征就是富产并出口大宗商品,比如俄罗斯和挪威的石油和天然气,加拿大的木材和油气,巴西的铁矿石和农产品。大宗商品生产国的经济基本面与大宗商品价格之间呈现强相关性,一荣俱荣。2020年下半年以来,大宗商品价格持续上升,以CRB现货综合指数为例,年初以来上升幅度超20%,从2020年4月的低点以来上升幅度高达53%。这才是以上几个国家央行收缩货币政策真正的原因。

展望未来,我认为弱势的美元与上升的大宗商品价格,将共同推动全球金融周期进入上行阶段,带动全球经济增长、通货膨胀率的上升,促进国际贸易和国际资本流动重新进入活跃时期。尽管包括美国在内的主要经济体都可能逐步进入货币政策边际收紧的阶段,但并不妨碍全球范围内的金融周期扩张和信用扩张,因而不会改变国际资本流入新兴经济体的大方向。

对于中国来说,正如我在《中国货币政策正常化面临的国际冲击及对策》所阐明,为应对这一形势的转变,中国的货币政策和宏观审慎政策的重心需要从防范经济偏冷转换到防范经济偏热,从防范通货紧缩风险转换到防范通货膨胀风险,从防范人民币汇率贬值超调转换到防范人民币升值超调,从防范国际资本外流转换到防范国际资本涌入。