作者:余华莘 注册金融分析师,资深对冲基金经理

当地时间 2020年3月3日,美联储宣布将联邦基金利率标准区间下调50个基准点,这是美联储自2008年以来的最大幅度降息,同时美联储也将超额准备金率(IOER)下调50bp至1.1%,以此对抗新冠疫情的经济影响。

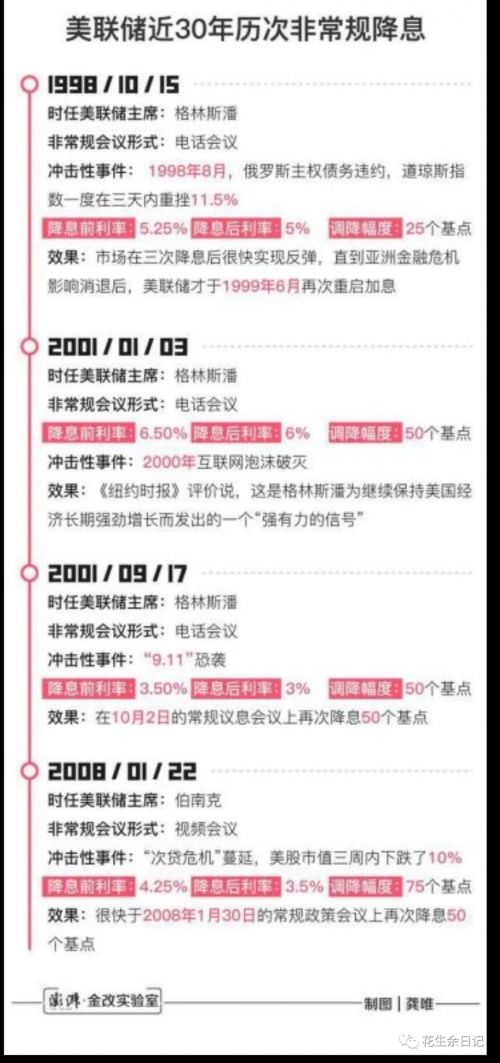

总体看,美联储此次紧急降息行动,在力度上未超预期,但速度上远超预期。在过去20年里,美联储在FOMC会议期间宣布降息共8次:其中包括1998年(1次,25bp);2001年(3次,各50bp);2007年(贴现率降50bp);2008年(2次,75bp+50bp);和2020年3月(50bp)。

这样的超常规降息,也在未来几个月FOMC会议的时间序列上打开了降息空间。由于美联储是世界领头羊,新一轮全球货币宽松大潮已至,这些应对最终将有助于推升风险偏好。

一、为何美联储要降息降准?

虽然货币政策应对COVID-19病毒没有直接作用,但今年是美国大选年,牺牲汇率波动性(CurrencyVol )来抚平 股票资产的波动(Equity Vol),相对来讲政治正确。这点看看特朗普总统的Twitter就知道了。

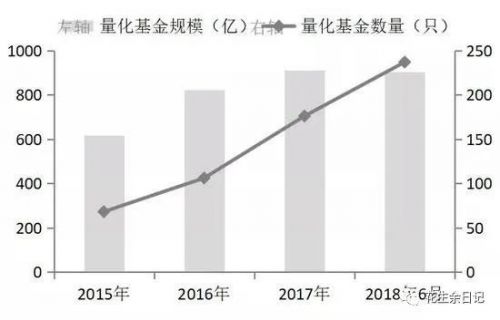

但为什么美联储需要担心短期的风险资产和市场的波动呢?还是因为投资者杠杆压得太高,特别是近年来的系统交易和机器量化资金规模急剧上升。因此,股价意外急跌可能触发一系列去杠杆,而群体性去杠杆可能导致自相践踏的恶性循环。上周五的黄金价格盘间大跌,即使是提醒(详见《花生财经:货币基差、美元短缺与金价大跌的奥妙关系》。

实际上,去年秋季,美国隔夜repo市场曾经出现利率突然飙升至10%的现象,纽约联储紧急注入资金,但是资金市场的缺口却迟迟未能修补。在QE时代金融机构如此缺钱,唯一的解释是投资者都把资金杠杆推得很高,而且赌一旦有事央行会出手救援(TheFed‘s Put)。从下图也可以看出,去年下半年以来,美联储已经恢复国债回购计划,其持有美国国债总量已再次回到历史高点。

二、全球央行和政府的反应

自上周末以来,全球各方决策机构已纷纷表态。IMF和世行发表联合声明,随时准备帮助成员国应对新冠带来经济挑战,将尽最大可能使用其可用的工具,包括紧急融资,政策建议和技术援助。

欧洲央行行长拉加德说,欧洲央行准备好在必要时采取合适行动。随后,德国财长肖尔茨表示,德法两国非常密切地监控新冠疫情,如有需要将坚决采取行动。而英国首相约翰逊也发表讲话:“我们已经对新冠病毒对经济的潜在负面影响做好了准备。”

亚洲方面,印尼央行宣布通过二级市场买入103万亿印尼盾国债,该央行还计划下调准备金率以刺激流动性,并可能禁止卖空股票。

在疫情最严重的三个国家,官方也积极作出反应。据韩国《每日经济新闻》,如果股票抛售加剧,韩国将考虑暂时禁止卖空。意大利政府方面则宣布了36亿欧元(40亿美元)的刺激计划,以应对由病毒引起的经济下滑。日本央行也在3月2日购买了创纪录的1014亿日元ETF。日本央行行长黑田东彦表示,央行将通过适当的市场操作和资产收购,向市场提供充足流动性,确保金融市场稳定。

除此之外,市场预计加拿大央行将降息共100个基点;英国央行、新西兰联储、挪威央行、印度央行以及韩国央行将降息50个基点;欧洲央行和瑞士将降息10个基点。

国际组织方面,沙特据称计划向欧佩克提出建议,减产60万桶/日,沙特单独额外减产40万桶/日,同时俄罗斯预计将减产20-30万桶/日,因此总体预计欧佩克+将减产超过100万桶/日。

三、风险市场的反应与展望

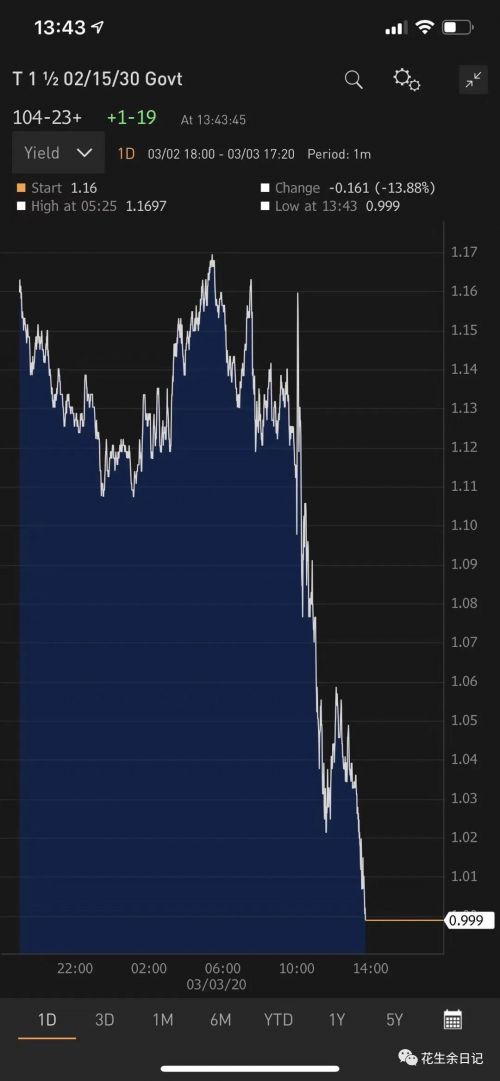

目前的各国央行和财政部采取的行动,说明新冠疫情所造成的危机已经来了。隔夜,美国10年期国债收益率略降到1%之下(0.999%),这是历史性的时刻。而美国股市只是短暂上行就马上下跌,美股三大股指收盘跌3%。于此同时美元指数下跌黄金上涨,是因为市场还是对货币政策是否对冲疫情没有信心。

眼下投资者的困难在于对美联储判断上有了期望偏差。昨晚50bp的紧急降息给市场来了一个意外,这是好事。但,接下来将会如何?其它国家的央行如何跟进、幅度多少,这些未解答的问题,加大了情绪波动、市场不确定性,从而会直接影响投资决策。

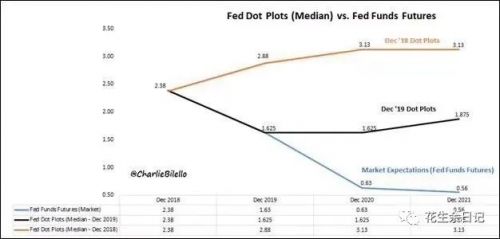

投资者虽然可以理解美联储的降息与新冠疫有关,但其对疫情控制作用不大。但正面意义是,假如美联储的这个应对措施稳住了经济,那么也给控制疫情争取了宝贵的时间。问题是,如果没有效果,而且美国进入经济衰退,或者又来了其他什么危机,美联储还有多大的货币政策空间呢?

我认为,这种全球范围内的财政刺激政策和货币宽松政策,对于稳定市场来说,仍然是值得期待的一种大胆的尝试。毕竟除此之外,还有更好的办法吗?随着疫情扩散加剧,这种自救努力预计会进一步加码。因此,Fed还会继续降息,别的央妈也会跟进。别的不说,美元降息无疑会给因疫情低迷的香港楼市添把火。

未来几个月内,市场预计仍然会大幅波动。投资者需要关注三个主要风险因素:1)疫情新增国家和案例的发展趋势;2)各国央行的货币政策应对选择;3)美国总统大选。

虽然投资者情绪仍然不稳定,但我对股市总体展望并不悲观呢?一方面,疫情引发的公共危机事件总会过去的,另一方面,主要央行如此大幅度的集体放水,以致有些BB的JunkBond都打到3%以内了。可这是公共卫生危机,并不是2008/09那样的金融危机。因此,如果有资金的话。这时候应该像巴菲特那样减少掉部分对冲敞口,而买入和加大股票仓位。

经验研究也证明了,在零/低利率下的大资产配置,股票资产是主要获益者。比如:过去十多年,在日元的本币利率低于1%的情况下,日本的养老金大幅度增加股票和海外债券的投资。这次海外地区(美国,欧洲)的债券利率也为负了,那么包括A股在内的权益资产显得很有吸引力了。毕竟,从货币政策路径来看,降息容易升息慢,而且疫情过后,经济增长的恢复可能是V型的。

四、人民币国际化的机遇

以前每次全球危机动荡,人民币从来都不是世界公认的避险资产,但我认为,这次真的不一样。首先,中国是最早爆发疫情的国家,各级政府的防疫措施在过去两个月总体初见成效,因此,人民币的压力已经释放。其次,新一轮24万亿基建正拉开序幕。眼下人民币债券和美债的利差处于高位,人民币的套利价值(Carry)是明显的,这有利于人民币资产吸引海外投资者和人民币国际化。

今年以来,全球经济政治和大类资产配置格局正在生变。如果因为疫情,中国市场被认为比美国市场更安全,中国资产被视为避险资产而美国资产不是,那么中国的全球地位将得到更进一步的加强!

(本文仅代表作者观点,与所在公司无关。)

(文章内容有删减)