作者:余华莘,注册金融分析师,资深对冲基金经理

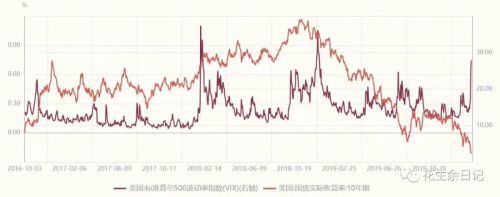

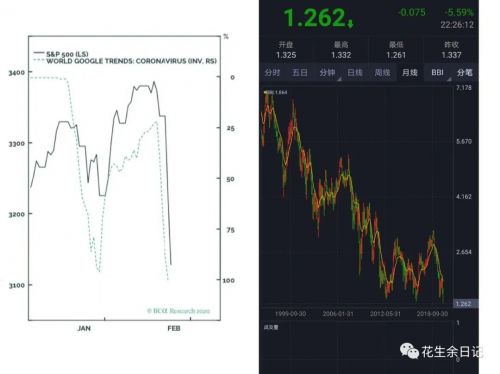

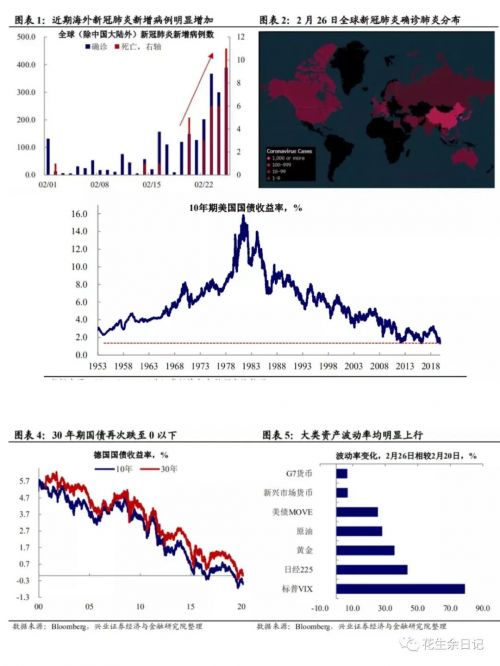

【全球市场展望】2月24-27日,美国道琼斯工业指数大跌近3000点,10年期UST收益率一度下行至1.26%,突破历史低点。与此同时,各类大类资产波动率跳升、风险资产由涨转跌,全球市场迅速切换至避险模式。体现海外市场开始对新冠肺炎疫情在全球范围蔓延和今年经济增长不确定性的担忧。

值得思考的是,在流动性依然宽松的背景下,虽然避险情绪抬头,但黄金的上涨势头却有所停滞。我认为,这一方面反应了新冠肺炎疫情的蔓延导致全球经济增长不确定性上升后,通缩预期也急剧上升。尽管流动性预期仍然较高,但美国通胀预期在2月20日之后急剧下降,使得实际利率的下行放缓,这限制了近期金价表现。

另一方面,海外新冠肺炎确诊病例增加,使得全球服务业和供应链的风险不断上升,尤其是电子产业链。从全球投入产出表的角度来看,中国、日本、韩国三个经济体对其他经济体的电子产业中间投入占比超过20%。而中国台湾、美国均高度依赖中国内地、日本、韩国的产业链。上周五公布的2月美国、日本制造业PMI初值均大幅下滑,可能也已经开始反映这一部分的影响。

展望未来,目前的全球疫情(尤其是中美两国),并未出现失控局面。尽管短期来看,肺炎新增数据将继续冲击市场情绪,但并不会影响中期股市走势。

眼下市场预期美联储和日本央行至6月会议至少降息一次的概率已经分别达到100%和99%,预期欧央行和英国央行至6月会议至少降息一次的概率的都超过了60%。在这样的流动性宽松预期主导的背景下,风险资产的上涨周期并未结束。而最大的风险仍然是,随着除中国以外地区病例增加,全球经济增长的基本面可能仍存在较大不确定性。

【正文】

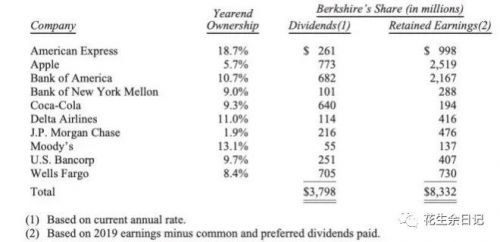

这样几十年难得一见的股市大跌,正是我们学习和实践巴菲特的价值投资理念的绝好时机– 控制情绪、优选个股、集中持仓。下面我们一起回顾学习2019年Berkshire致股东信。

2月22日晚,巴菲特先生在伯克希尔-哈撒韦公司官网上公布每年一度的致股东公开信。这封2020年致股东公开信,主要讨论的是伯克希尔2019年的得失。信件受众远超伯克希尔的投资人群体,世界各地的投资人都希望从中了解这位传奇投资者的最新投资研判,帮助自己预测未来的经济和市场。对价值投资者来说,巴菲特每年的股东信是“圣经”般的学习资料。

当天,沃伦·巴菲特(WarrenBuffett)跟查理·芒格(CharlieMunger),一个89岁、一个95岁,再度双双坐在主席台上。两人花了6个多小时,回答了投资者们50多个问题。其实,巴菲特和芒格老先生每年的年会更像个庙会,或者可以比喻成“朝圣”。他两人简直就是一方教主,地位比一般掌门人(比如Ray Dalio)的地位高。不过试问,身为教主的,是否一定是当今世上武功最强之辈?不见得吧!但是,可以肯定的是,教主们必有强大的个人魅力,思想体系,和表达能力。

一位朋友说:我们这些后辈,要学习巴菲特和芒格的是他们的“道”,而不是他们的“术”。原因很简单:他们和我们玩的不是一个游戏。比如说:一个跑百米冲刺的选手无需向一个马拉松冠军讨教“训练方案”。但是,“大道从简”,“道”的层面很多是互通的,可以借鉴学习。

两位老人家之所以伟大,不是因为他们的投资回报率。说实话,在最近30年里,他们两的回报率其实跟大市差不多,而1,5,10年的成绩还略微跑输了大市。比如:从2009年到2019年 巴菲特总回报252%,标普351%。

当然,也有人写过一篇长篇论文分析了巴郡公司的”alpha”的来源其实是巧妙的运用了杠杆和浮存金。这里就不一一细说的。不过,这些都不是重点,重要的是,我们能从两位老人的“道”里学到什么?

那说说他们的“道”。他们的“道”不光适用于长期投资,也适用于企业管理和做人,这里总结为以下几点 (不按顺序)

1、耐心:瞄准好心怡的资产,做好功课,然后耐心等待机会。在价格适宜的时候下手。他们的“下手”基本是买下整个公司,这点我们很多人都做不到。

2、识人:光有好的资产不够,尚需好的管理者去运营它。老爷子们阅人无数,而且有合理的KPI去激励这些管理者去为长线布局。

3、文化:在经营旗下企业时,注重打造正直的企业文化。所有Berkshire 旗下的公司管理层好像是从一个模子(或教堂)里出来的,都散发着一种浓郁的,一致的企业文化,这个很牛,很难做到。

4、风控:清楚的知道风控的重要性,尤其是在类似保险这样的行业。很多风险可以“隐藏”的很深,很久。如果贪图眼前的利益,可能几年后会“翻船”。查理的一句名言是“I find out where I would die, and never gothere”。

5、不装:不投他们不懂的行业。或者说,即使懂了某些行业现在的商业模式,由于无法预测瞬息万变的未来(尤其是TMT行业)所以无法对估值给予比较正确的判断,于是不投。

6、原则:坚持原则,绝不动摇。不会追逐当下最热门的投资“主题”。有些钱就是不赚~所以不会亏死。

7、谦虚:这么牛的江湖地位和身家,却还能如此谦虚。每次在信里都会提到自己的失误和缺点, 这等气度,这等胸襟,才能造就这等成就。

仔细想想,巴菲特和芒格老先生的“术”更适合企业家,而不是投资者,尤其不适合二级市场投资者。巴菲特是这样管理伯克希尔公司的:

查理和我早就进入紧急区域了。这对我们来说不是什么好消息。但伯克希尔的股东们不用担心:你们公司已经为我们的离开做好了100%的准备。

我们两个人的乐观建立在五个因素上。

首先,伯克希尔哈撒韦的资产被配置在非常多样化的全资或部分拥有的业务中,平均而言,这些业务的资本回报率颇具吸引力。

其次,伯克希尔将其「受控」业务定位于单一实体,这赋予了它一些重要而持久的经济优势。

第三,伯克希尔哈撒韦公司的财务管理方式将始终如一地允许公司经受极端性质的外部冲击。

第四,我们拥有经验丰富、忠心耿耿的顶级经理人,对他们来说,管理伯克希尔远不止是一份高薪和/或有声望的工作。

最后,伯克希尔的董事们——你的监护人——一直专注于股东的福利和培养一种罕见的大型企业文化。(这种文化的价值在拉里坎宁安(Larry Cunningham)和斯蒂芬妮。

查理和我都有非常实际的理由,希望确保伯克希尔在我们退出后的几年里保持繁荣:芒格家族持有的伯克希尔股份,远远超过了家族的其他投资,而我99%的净资产都投在了伯克希尔的股票里。

我从未出售过任何股票,也不打算这么做。我唯一的伯克希尔股票的处理,除了慈善捐款和小个人礼物,发生在1980年,当我,连同其他伯克希尔哈撒韦股东参与投票,交换了我们的一些伯克希尔股票。

今天,我的遗嘱明确指示其执行人——以及将在遗嘱关闭后继承他们管理我的遗产的受托人——不要出售任何伯克希尔的股票。我的遗嘱还免除了遗嘱执行人和受托人的责任,因为他们要维持的显然是极度集中的资产。

遗嘱继续指示遗嘱执行人——以及适时的受托人——每年将我的一部分a股转换成B股,然后将B股分发给各个基金会。这些基金会将被要求迅速部署它们的赠款。总之,我估计在我死后12到15年我所持有的全部伯克希尔股票才能进入市场。

(本文仅代表个人观点,与所在公司无关)

股东信原文:https://www.berkshirehathaway.com/letters/2019ltr.pdf