作者:余华莘,注册金融分析师,资深对冲基金经理

【前言】好消息!中国的新增治愈案例连续两日超过新增确诊,而且25个城市现存确诊归零。也许受此影响,A股成交额也连续两日突破万亿规模。 总体看,市场流动性宽裕,虽然北上资金流入放缓,但两融持续上升。其中科技类主动管理型基金,ETF爆款频发,入市资金多,电子板块流入1800亿。

复工十几天来、在业内同行交流后,可以将大伙对股市的展望分为三类:1)积极乐观型:认为目前跟2015年结构相似,科技股为主要方向不变;

2)认为股市过分强,超出预期,科技股太贵,因此转向汽车地产券商,静等待疫情修复;

3)保持谨慎乐观,认为行情还没结束。2015年前两个月基金普遍上涨30% ,但后面翻倍,所以现在不轻易下车。

行业配置方面,科技、芯片和新能源仍然讨论热烈,持仓较多,尤其是特斯拉产业链。

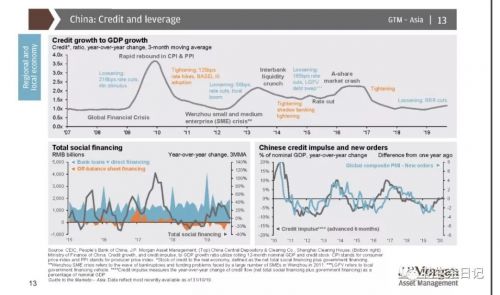

风险在于,一季度宏观经济受疫情影响增速下降超预期,加上疫情仍然可能恶化带来的不确定性,上市公司一季报业绩可能爆雷。虽然有政策托底,对地方制造业减免社保费用、定增放松等政策利好,但房地产市场的分歧较大,中小企业的复工和财务的确困难,因此宏观政策比较难把握,但接下来企业复工与估值修复是可以关注的两条研究和投资主题。

【正文】

股市策略:疫情、中国EPMI指数和EM股票表现

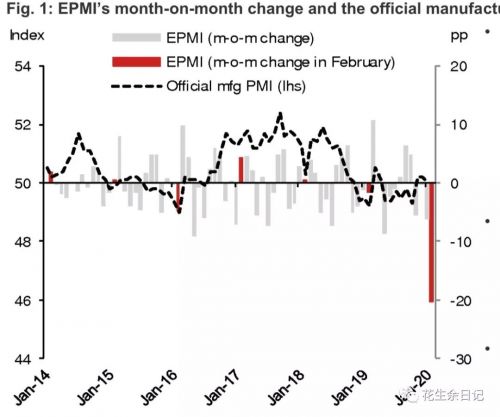

宏观经济高频数据方面,衡量中国高科技产业增长势头的中国新兴产业的EPMI (于2014年1月推出)与官方制造业PMI密切相关。眼下,EPMI已经从1月份的50.1下降至2月份的29.9,这是有记录以来的最低数值,反映了COVID-19病毒爆发的毁灭性影响,导致各级别经济活动的锁定和农历新年后的业务恢复率较低的现实情况。

EPMI指数是没有进行季节性调整的,它在2019年1月至2月的平均读数为40.0,比2019年的全年平均值56.2要低16.2pp。通过调整季节性和未来一周业务恢复的预期进展,野村证券经济学家陆挺预测官方制造业PMI可能2月跌至30-40。这两项数据说明股市可能低估了当前经济增长下滑的规模,以及高估了企业业务恢复的速度。

(数据来源:野村证券)

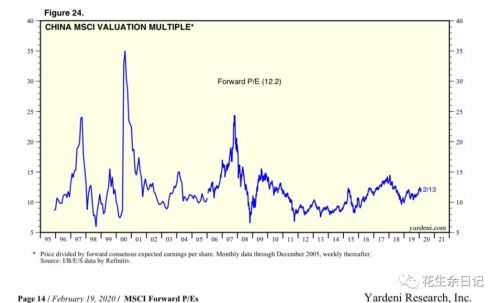

市场表现方面,全球股市,特别是美国股市近来一直表现不错。估值方面,新兴市场仍然看起来最便宜。MSCI新兴市场指数的前瞻PE为12.7x,远低于美国股市的19.4x和全球股市的16.8x。但我个人仍然认为这是一个价值陷阱。

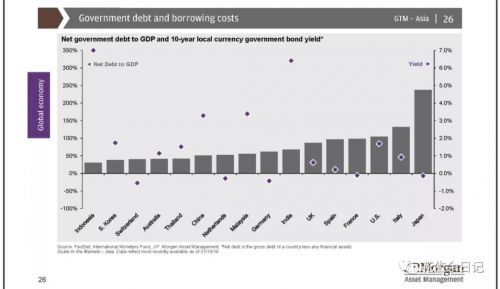

即使目前全球股市投资者变得更加积极,我仍对新兴市场中的发达经济/市场敞口保持风险偏好,尽管后者的beta性质比较高。理由在于美联储和其他主要央行在过去十年中创造的流动性浪潮最终流入了不需要的地方,这造成了新兴市场巨大的宏观失衡,并因为COVID-19病毒疫情扩散和全球产业链停工而放大。

历史上,由于产业转移、低廉成本和债务增长等比较优势,新兴市场的经济增长相对较快,因此是相对轻松得寻求收益的目的地。但眼下,很多新兴市场的以美元计价的债务率已经处于20世纪90年代末亚洲危机之前的水平了。

因此,虽然新兴市场的估值相对便宜,但它们尚未达到贬值的水平。最新的美国银行美林全球基金经理调查显示,基金经理对新兴市场股票的净增持略有增加。这与2015年相差甚远,当时有30%的专业机构减持了新兴市场股票。而且中国经济前景也将更大程度上成为新兴市场业绩的重要决定因素。

影响新兴市场股票投资回报的三因子

1、股票规模和价值

除了估值和增长之外,新兴市场投资者的组合管理风格,也对最终回报的影响巨大。考虑选股因素,主动积极型的投资者的成本高于被动投资者,因此他们的平均表现总是低于被动投资者。

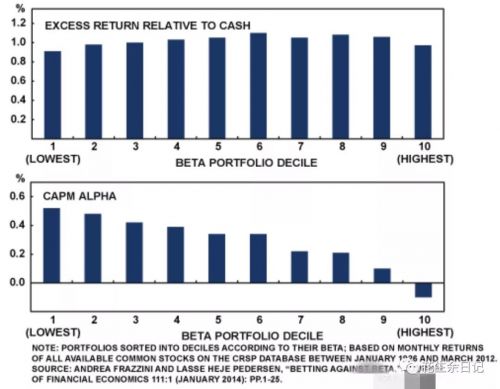

被动投资者表现优于主动投资者的现象在发达市场也很常见。根据学术研究,真正活跃的投资者 - 即那些回报明显偏离市场基准的投资者 - 的比例从1980年的60%下降到2009年的不到20%。更重要的是,数据表明股票的beta与其预期收益之间没有明确的关系(见下图)。大多数人可能会对这一结果感到惊讶,因为经典组合理论预测较高的β股票应该获得更高的回报,因为风险更高。

学术研究将市场效率低下归咎为这一意外发现的原因,而股票规模和价值是可能捕获这种低效率的最广泛的量化筛选因素。从历史上看,小盘股和低价值股票的表现优于大盘股和成长股。

有一个令人信服的解释,为什么小盘股和超值股表现优异?考虑两家公司,除了一家公司的市值低于另一家公司外,各方面都相同。由于两家公司之间的唯一区别是其股票的价格,“更便宜”的公司将为股东带来更高的回报。较便宜,规模较小的资本化公司最初也将以较低的市盈率和市净率进行交易。换句话说,它看起来更像是小盘股价值。

因此,没有必要对小盘股和价值股表现优异的原因进行复杂的、基于风险的解释。如果市场效率不高,可这正是市场或者人们所期望的。

2、信息透明度

新兴市场另一个问题在于信息透明度,或者说股票分析师,公司内部人士和进行卖空的投资经理,他们追求怎样的短期利益?

数据表明内部人员知道他们在做什么。拥有大量内幕消息者的公司股票的涨幅往往高于那些未经历过内幕交易的公司。而缺乏卖空者的公司往往表现不及那些吸引卖空者的公司。

因此结合内幕交易活动和卖空数据有助于提高回报率。下图显示,当内部人士购买并且卖空兴趣减少时,股票获得的短期回报最高。

那么股票分析师预测会怎样影响价格表现呢?经验研究数据发现,在大多数情况下,答案是否定的。卖方分析师在预测一到两年的盈利增长方面取得了一些成功,但在五年的时间段里几乎无用。事实上,受分析师青睐的大型股公司往往表现不及分析师不喜欢的公司,这与前面的规模因子分析结果类似。

分析师对不特别重要的观察结果的预测对小盘股的影响较小。由于许多较小的公司没有得到广泛的关注,因此跟踪它们的分析师往往会增加它们的重要性价值。与大型股票不同,购买建议的小盘股往往优于卖出建议的股票。最后,分析师建议的变化会影响回报,或者说最近评级升高的股票往往优于最近降级的股票。

3、技术分析

最后,我们来检验一下新兴市场投资者很热衷的技术分析。有不少关于技术的学术研究认为TA分析在股票投资中是几乎无用,而其他人认为它在某些情况下可能有用。对于大多数技术指标,噪声与信号比非常高。

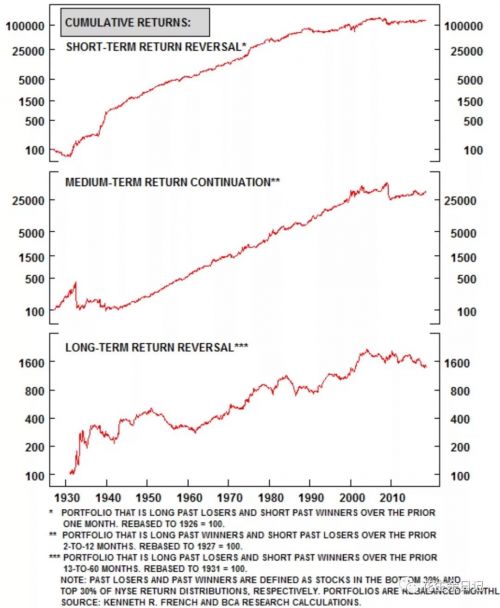

然而,的确一些技术指标值得关注。动量(Momentum)就是其中之一(见上图)。在大约一个月的短期视野中,平均回归普遍存在,即在上个月表现良好的股票在随后的一个月中表现不佳。

相比之下,在大约12个月的中期视野中,回归延续是股市游戏的别名,即过去12个月表现良好的股票往往在随后的月份表现良好。

更有趣的是,在三到五年的很长一段时间里,均值回归再次取代,即:过去五年表现良好的股票在随后的一个月中表现不佳。这意味着最好的股票是那些在过去一个月和过去三年中表现不佳的股票,但在过去的12个月里表现优于市场。

那么问题来了,为何股票表现存在这种“中期延续效应”呢?可能的理由有三个:

1)制度惯性:一个大型基的组合投资经理往往无法立即跳出一个股票仓仓位,因为建立一个所需规模的仓位可能需要数月时间,但需要花费更多时间来解除清算它。这种持续的买卖会股票带来回报的影响动力。

2)不完善的信息:许多回报延续效应发生在财务报告以及分析报告的发布时间周围,这突出了信息不完整或的重要性。

3)行为偏差:人类行为心理学表明,投资者往往非常渴望锁定收益,但通常不愿意接受看到的损失。

最后,那么如何解释长期的回归逆转效应呢?具有讽刺意味的是,它可能是中期回报延续效应的函数、因为上行势头吸引了众多趋势追随投资者的兴趣,因此出现接下来会短期回归行情。

祝大家身体健康!

(本文仅代表作者观点,与所在公司无关)