作者:李湛 中山证券首席经济学家、研究所所长,中国首席经济学家论坛理事

核心观点:

2020年再融资新规的实施,标志监管政策从之前强监管转向适度放松,重新激发了再融资市场的活力,增加投资再融资市场的吸引力;

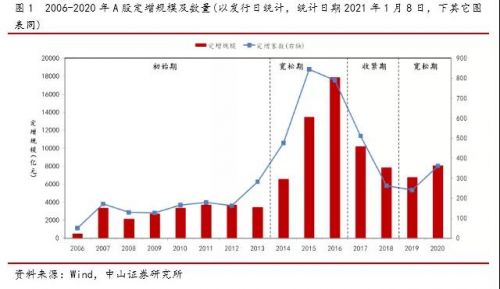

根据再融资相关政策的发布时间以及对应的松紧程度,可以将再融资市场大致划分为四个阶段。按照时间顺序,可以按“初始期-宽松期-收紧期-宽松期”进行划分。大体上,在2006-2013年初始期,定增规模呈平稳发展态势;2014-2016年宽松期,定增规模呈快速扩张态势;2017-2018年收紧期,定增规模迅速回落;2019-至今宽松期,定增规模开始有所回暖;

总体而言,根据统计观察可以发现,在宽松期,中小板和创业板的定增占比趋于上升,主板占比趋于下降;与之相反,在收紧期则主板的定增占比趋于上升,中小板和创业板的占比趋于下降。因此,在收紧期,宜关注以大盘股为主的主板;在宽松期,则应重点关注以中小盘股为主的中小板和创业板;

行业方面,则可以发现当前的再融资宽松时期,定增行业较为集中,主要是化工、电子、医药生物、非银金融和电气设备这5个行业;

投资机会方面,2021年定增有望迎来爆发式的增长,投资机会增加。按照本研究此前得出的“宽松期-中小创”、“收紧期-大盘股”结论,在新一轮宽松期的前提下,定增市场显著偏向成长类的中小市值风格,尤其是2020年再融资新规实施后,全面松绑的创业板更值得关注。行业则明显有望利好带创新属性的成长型企业。同时,再融资需求的增加,需要金融体系的支持,因此继续看好后续券商、保险和银行等金融行业的发展机会。

正文

一、2020年再融资新规重启的意义

上市公司再融资是指上市公司通过配股、增发和发行可转换债券等方式在证券市场上进行的直接融资。重启再融资新规,可以缓解上市公司融资难问题,满足企业资金需求,摆脱短期融资困境。2020年再融资松绑是资本市场长期改革的需要,有利于发挥资本市场服务实体经济的功能。目前中国经济步入新常态的新阶段,叠加全球新冠疫情冲击,外部环境复杂严峻,内部经济压力较大。国内经济发展面临外部环境波动加剧、货币政策传导不畅、中小企业融资难等诸多挑战。为了保持中国经济平稳运行,建设好资本市场,服务好实体经济,再次成为市场关注焦点和政府顶层设计重点,资本市场的重要性显著提升。证监会在股权融资方面出台一系列措施,新股发行逐渐常态化,再融资、并购重组等制度不断优化。再融资新规正是深化资本市场改革和服务实体经济的大背景下,推出的实质性政策利好。

从证监会等监管部门的政策意图,可以看出再融资政策由强监管转向合理宽松,2019年起定增市场开始逐步转暖。事实上,经历了2017-2018年的监管政策收紧,定增市场逐步萎缩,尤其是2018年以来,定增数量持续回落。鉴于此前定增乱象已被明显遏制,监管政策开始逐渐放松。2020年初最终发布的再融资新规较2019年11月8日发布的征求意见稿更为宽松,相关业务迎来全面的松绑,尤其是在创业板的松绑超市场预期,增强再融资市场对投资者的吸引力。首先,新规对于创业板发行条件的简化,拓宽了创业板上市企业的再融资渠道,降低了融资和发行的难度,将增加投资创业板上市公司再融资的吸引力;其次,除了融资和发行难度的降低,减持难度也有所下降。一般认为,近几年定增市场的持续缩减,核心问题在于投资周期过长和折扣安全垫的摊薄,使得投资定增市场的吸引力下降。新规的实施,将两类投资者锁定期减半到18个月和6个月且不适用减持规则的相关限制,使得投资定增的减持退出周期大幅缩短;定增发行价格由不低于基准价的9折放宽至8折则使折扣安全垫增厚;最后,新规实施后批文有效期延长至12个月,除了方便上市公司在批文有效期内自主选择发行窗口,短期内也有助于上市公司灵活应对资本市场可能的冲击,将有助于减小市场风险,一定程度上打消定增市场投资者的疑虑。

整体而言,再融资新规的实施,标志监管政策从之前强监管转向适度放松,重新激发了再融资市场的活力,增加投资再融资市场的吸引力。

二、再融资政策的变化历程以及对定增的市场影响

(一)再融资政策背景下历年定增市场规模变化

回顾A股市场再融资政策的变化历程,2006年至今,根据再融资相关政策的发布时间以及对应的松紧程度,可以将再融资市场大致划分为四个阶段。按照时间顺序,可以按“初始期-宽松期-收紧期-宽松期”进行划分。

在不同时期,受再融资政策松紧程度的影响,定增市场的规模表现也有所不同。大体上,在2006-2013年初始期,定增规模呈平稳发展态势;2014-2016年宽松期,定增规模呈快速扩张态势;2017-2018年收紧期,定增规模迅速回落;2019-至今宽松期,定增规模开始有所回暖。

2006-2013年初始期,2006年随着《上市公司证券发行管理办法》的发布,标志着A股再融资市场开始进入规范化发展阶段。在其后长达7年时间里,最能反映再融资市场的定增规模总量保持稳定,平均2880亿元左右,最低2134亿元(2008年),最高3727亿元(2012年)。总体而言,2006年定增市场开始实现常态化,但整个初始期募集资金规模仍处于历史低位。

2014-2016年宽松期,2014年《创业板上市公司证券发行管理暂行办法》的发布,相较于主板,创业板上市公司实施定增更为宽松,主要为放宽财务准入标准,规定公司盈利条件为最近2年,资产负债率高于45%。创业板定增的放宽,极大地激发了市场的热情,定增市场开始进入了连续三年的快速扩张时期。2014、2015年连续两年定增规模增长在90%以上;2016年再融资市场规模达到峰值,增发规模达17864亿元。

2017-2018年收紧期,伴随2017年2月和5月的《再融资新规》和《减持新规》发布,再融资市场开始收缩,尤其是定增集体回落。2017、2018年连续两年大幅下降,增发规模环比下降42.92%和22.97%,2018年7855亿元的增发规模相较于2016年的峰值已有超55%的减幅。

2019年-至今宽松期,2018年末监管政策出现松动,2019年11月发布修改《再融资新规》的征求意见稿,预示着再融资市场即将进行松绑。2019年全年尽管增发市场进一步收缩,仅为6766亿元,环比减少13.86%,但再融资市场已开始有回暖迹象,整体规模达13084亿元,环比增长超36%。2020年2月再融资新规正式发布,修订内容较征求意见稿更为宽松,相关业务迎来全面解绑,尤其是创业板上市公司的再融资解绑超市场预期。A股再融资市场进入新一轮的宽松期,2020年定增市场规模超8000亿元,环比增长将近20%。

(二)再融资对A股定增市场、板块的影响

单独对不同时期,占再融资绝大部分比例的定增规模进行观察,可以明显看到各板块在各时期的定增规模占比发展趋势有所不同。

初始期定增募集资金主要集中在主板上,占比超98%,中小板占比不足2%。2008年开始,主板占比逐渐下降,中小板占比逐渐上升,2013年主板占比已下降至82.29%,中小板占比上升至15.58%。这一趋势在2014年进入宽松期后更为明显,同时随着创业板的开板和《创业板上市公司证券发行管理暂行办法》的发布,定增募集资金逐渐开始往创业板分流,中小板和创业板占比呈逐年递增的趋势,2016年双双达到峰值,分别为27.44%和9.84%。2017年进入收紧期后,板块的定增规模占比发生反转,持续走低的主板开始走高,到2018年达75.76%,相较于16年的低点有13%的涨幅,而中小板和创业板的占比则有所缩减,中小板减幅较大。进入2019年宽松期,在年初对监管有所松动以及年终定增即将松绑的预期下,主板占比再次开始缩减,中小板抬头,而创业板暂时趋于走平。到2020年则主板持续下降,创业板再次快速抬头,当前达历史新高12.86%。

总体而言,根据统计观察可以发现,在宽松期,中小板和创业板的定增占比趋于上升,主板占比趋于下降;与之相反,在收紧期则主板的定增占比趋于上升,中小板和创业板的占比趋于下降。

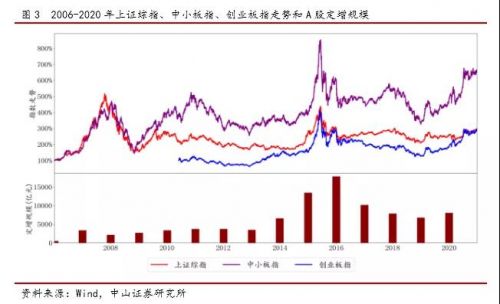

再对历年定增规模和不同风格的股指走势进行观察,可以进一步总结不同市场风格在各个再融资时期下的表现。

初始期定增规模处于相对低位,与指数的走势联动并不密切。2013年后随着中小板和创业板的定增占比逐渐增加,上证综指横盘震荡,而中小板指和创业板指则一路走高。2014年下半年开始全面进入宽松期,各指数在定增规模爆发的助推下开始拉升,中小板指和创业板指尤为明显,中小创的爆发最终直接或间接地催生了2015年的大牛市。2017年进入收紧期后,股指走势开始分化,截止2018年初,随着定增市场的萎缩,上证综指和中小板指震荡向上,而创业板指则震荡向下。在2019年进入新一轮宽松期后,创业板指再次开始领涨,至2020年2月中下旬已有超过20%的涨幅,此后震荡向上,遥遥领先于以大盘风格为主的各个指数,同时中小板指也录得超过10%的涨幅。最终2020年全年创业板涨幅超61%,中小板涨幅也在40%以上。

可以发现,在宽松期,随着定增规模的增加,以中小盘风格为主的中小板指和创业板指占优,尤其是在定增松绑的前期,创业板指优势更为明显;而在收紧期,定增的萎缩则对以大盘股为主的上证综指影响较小。结合前述主板、中小板和创业板在不同时期定增占比的表现,我们认为,在收紧期,宜关注以大盘股为主的主板;在宽松期,则应重点关注以中小盘股为主的中小板和创业板。

三、行业再融资市场情况分析

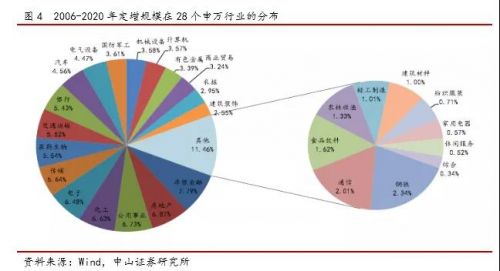

从板块聚焦到行业层面,图4定增规模在28个申万行业中的整体分布中可以看到, 2006-2020年这15年间,以非银金融、房地产、公用事业、化工、电子、传媒、医药生物、交通运输和银行这9个行业占据56%以上的定增规模,其中头部5个行业单个占比在6%以上。

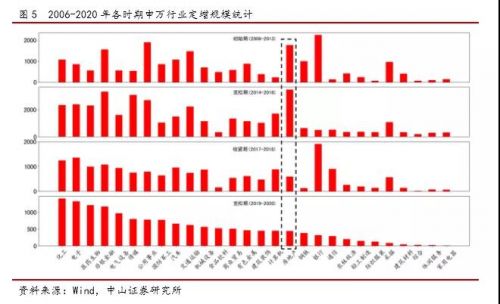

简单以前述划分的各个时期的28个申万行业定增规模来看,在宽松期(2019-2020),则发现定向增发主要集中在化工、电子、医药生物和非银金融这4个行业,单个行业定增规模在两年间达1000亿元以上,占比8%以上;电气设备将近定增规模970亿元,占比6.6%紧随在前四行业其后。值得留意的是房地产行业,在进入2017年收紧期以前,房地产行业定增占据前列,总量排在28个申万行业第一位,但在进入2017年收紧期开始后,定增规模骤减,即使进入2019宽松时期定增规模也未有明显恢复,甚至进一步缩减,可能原因在于近年 “房住不炒”等多轮严调控下,房地产业承压,定增市场随之受损。

四、2021年再融资市场机会展望

2020年再融资新规的实施,标志监管政策从之前强监管转向适度放松,重新激发了再融资市场的活力,增加投资再融资市场的吸引力。2021年定增有望迎来爆发式的增长,投资机会增加。

按照此前得出的“宽松期-中小创”、“收紧期-大盘股”结论,在新一轮宽松期的前提下,定增市场显著偏向成长类的中小市值风格,尤其是2020年再融资新规实施后,全面松绑的创业板更值得关注。

行业方面,则可以发现当前的再融资宽松时期,定增行业较为集中,主要是化工、电子、医药生物、非银金融和电气设备这5个行业。这一轮的宽松期中,明显有望利好带创新属性的成长型企业。同时,再融资需求的增加,需要金融体系的支持,因此继续看好后续券商、保险和银行等金融行业的发展机会,尤其是投行业务优势明显,积累了较多并购重组、定增业务的头部券商。

五、风险提示

市场风险,再融资政策变化风险,经济不及预期。