作者:余华莘,特许金融分析师 (CFA)

【前言】在前两篇论文报告里,我重点分析讨论了ESG负责任投资的总体趋势、签约机构和资产规模、相关法规和市场需求,以及兹待完善的三个主要问题(详见《全球ESG负责任投资最新进展》)。然后基于MSCI的数据库,比较研究了新兴市场和亚洲地区的ESG统计特征,以及ESG整合(ESG Integration)对新兴市场投资组合业绩的影响。同时,我也讨论ESG与三个传统量化因子的关系,即:质量(Quality),动量(Momentum)和规模(Size)(详见《ESG对新兴市场投资组合的影响有多大?》)。

本系列将分三个部分重点探讨ESG整合(ESG Integration)如何在新兴市场投资流程中得到实际应用,其中包括新兴市场ESG负责任投资的前景、投资几个流行的ESG投资策略以及投资者普遍关心的几个问题。

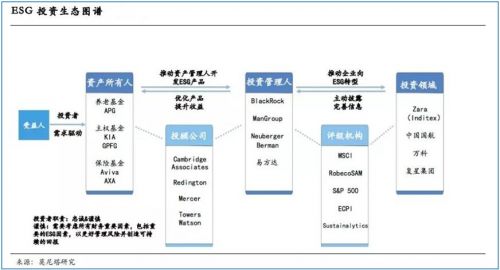

数据来源:莫尼塔研究

【正文】

一、ESG负责任投资的发展趋势

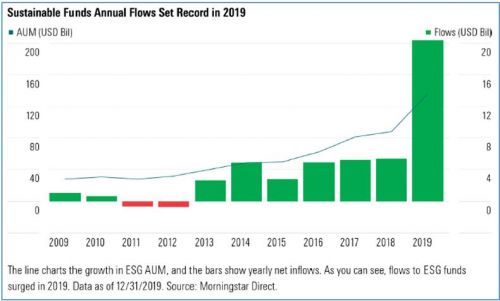

随着金融市场的关注度日益提升,ESG负责任投资在近年来的发展势头迅猛,现已成为全球投资领域最炙手可热的议题。仅在2019年,美国ESG基金的资金净流入就超过200亿美元,较2018年的50亿美元出现了大幅提升。

数据来源: Morningstar

根据Vanguard的一份市场调查,美国个人投资者对“可持续”投资的关注度创下新高,85%的普通投资者和95%的千禧一代表示有兴趣。瑞银刚刚发布的2020年《UBS Global Family Office Report》,对于当下特别流行的影响力投资(Impact Investing)和可持续发展投资(SustainableInvesting),有43%的家族办公室指出,虽然组合总体回报仍然处于优先考虑,但是有39%家族办公室计划在未来5年将大部分资产配置到可持续发展投资。

从历史数据来看, ESG整合(ESG Integration)可以对新兴市场和亚洲地区的指数投资业绩有较显著帮助。而且从组合投资的风险和收益角度来看,这个现象也很自然合理。因为虽然ESG策略大多投资于高质量企业,但是金融市场通常给予诸如烟草、石油、化工等ESG评级表现较差企业较低的估值。这说明,企业质量和财务方面的风险其实也会充分反映在上市公司的估值水平中。换句话来说,ESG评级低、风险高的企业,通常估值比较低。在《ESG对新兴市场投资组合的影响有多大?》一文中,我们发现质量因子与ESG是截然不同的投资组合影响因子,因此在新兴市场中关注ESG因子是另有投资价值的。

对上市公司来说,ESG整合引领得是至关重要的商业原则改进问题。如果在过去,ESG的实践只关注公司管治和运营风险的降低,那么今天,ESG负责任投资更多的是引导投资者和公司达到更高的标准,从而给标的公司带来实质性的好处,并产生更广泛的社会和经济影响。可以这么说,ESG负责任投资增加了投资者和标的公司双赢的可能性。

数据来源: SASB

但是,在实际推广和实践过程中,ESG整合的广泛性和标准化仍然面临很多挑战,尤其是在新兴市场。然而,我相信,随着投资者需求的增长、公司管理层的积极接受,以及各地监管机构的大力推动,这意味着ESG整合的步伐可能在可见的未来里会加快。

二、新兴市场ESG负责任投资的前景

相比发达市场,投资者在新兴市场可以找到更多的回报机会,这是因为新兴市场比起发达国家市场更有长期经济增长潜力,也因为ESG负责任投资在新兴市场仍然没有在发达市场那么普遍。

在2019年之前,欧洲和美国等主要国家和地区的ESG负责任投资增长步伐并没有在很达程度上影响到新兴市场。据全球可持续投资联盟(Global Sustainable Investment Alliance或者GSIA)估计,2016年除日本外亚洲地区的“可持续”资产规模为520亿美元,较2014年增长约16%,但相比于在发达市场上的数万亿美元可持续投资,这只是个零头。

在实践中,缺乏高质量的信息披露和数据仍然是制约新兴市场ESG负责任投资的一个重大难题,比如每两年一次的GSIA年报告(2018年)就没有更新上述的这一亚洲地区数据,且是直接将这一类别完全删除了。其次,国际投资者的看法也可能成为推行ESG负责任投资的阻碍,比如政治不稳、官员腐败和社会动荡的媒体报道可能一直给很多国际投资者强化对新兴市场的负面印象,并导致他们怀疑在新兴市场和大多数亚洲发展中国家是否能够实际进行ESG负责任投资。

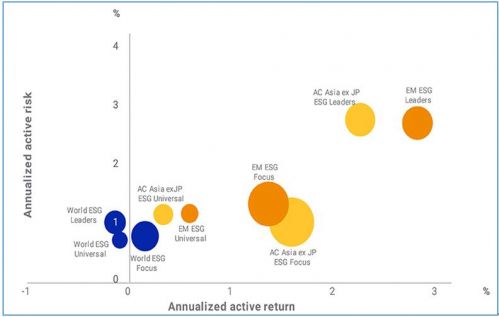

数据来源:2013年12月31日至2018年12月31日;MSCI AxJ的ESG通用指数于2014年5月30日开始;图中气泡的大小对应于以市值加权的原始指数的ESG评级的百分比提高。

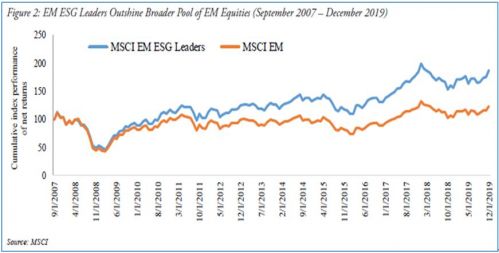

基于ESG领导者指数(MSCI ESG LeadershipIndex) 、ESG通用指数(MSCI ESGUniversal Index)和ESG焦点指数(MSCIESG Focus Index)在发达市场,新兴市场和日本除外的亚洲市场中的历史表现数据(如上图),我们发现ESG整合后的新兴市场和亚洲市场股票的超额收益要高于发达市场股票。另外,过去10年里,新兴市场ESG领导者指数(MSCIEM ESG Leaders Index)的累积涨幅(如上下图)超过了MSCI新兴市场指数(MSCI EM Index)。因此,ESG负责任投资是可以对投资业绩产生积极影响的。

数据来源:2007年9月31日至2019年12月;MSCI

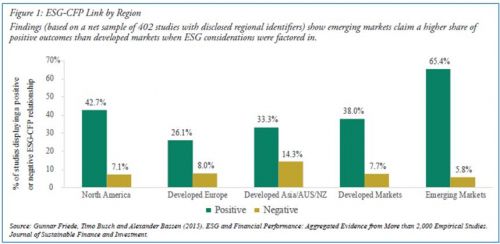

再者,研究发现,不同市场中ESG因子与企业财务绩效之间的相关关系差别很大 ,其中ESG因子对新兴市场企业的财务绩效有特别积极的影响,尤其是比对发达市场企业的影响更大(见下图)。

数据来源:Gunnar Friede, Timo Busch and Alexander Bassen(2015), ESG andFinancial Performance: Aggregated Evidence from More than 2000 EmpiricalStudies, Journal of Sustainable Finance and Investment)

但是,不可否认,在新兴市场推行ESG负责任投资的确存在着与发达市场不同的挑战和弱性点,其中最主要的是国家层面的政治风险,而这很可能会影响公司治理的质量。另外,家族企业的集权制管理也可能削弱少数股东的权利。然而,我认为,正是由于上述提到的这些挑战和不足,ESG负责任投资在新兴市场中才显得更重要。

对于正在新兴市场中实践ESG负责任投资或者正要进入这片市场的潜在投资者来说,我认为,想要在新兴市场和日本除外的亚洲市场中成功地推行ESG整合需要严谨的从整体角度谋划,同时按个案特征来详细分析项目风险和回报潜力,并严格监控相关ESG因子与企业财务绩效的变化,而且最好是直接参与标的公司的治理。只有这样完整和详细的ESG负责任投资审查和流程才有助于加强风险控制与管理,并提高每笔ESG投资的整体质量。

本文仅代表作者观点,与所在公司无关!

本网发布此文仅为传递更多信息,不构成投资建议。