作者:温彬 民生银行首席经济学家

张丽云 民生银行研究院金融市场研究中心主任

3月15日,为维护银行体系流动性合理充裕,央行开展4810亿元1年期中期借贷便利(MLF)操作和1040亿元7天期公开市场逆回购操作,充分满足了金融机构需求。中标利率分别为2.75%和2.0%,与此前持平。当日有40亿元逆回购和2000亿元MLF到期,单日净投放3810亿元,MLF操作继续实现“加量平价”续作。

考虑到3月信贷需求仍较为旺盛、地方债发行规模大增,同时同业存单到期规模较高,资金面紧平衡料延续,银行中长期负债仍承压,MLF延续增量续作有助于维稳中长期流动性,减缓银行缺长钱的压力。同时,伴随税期到来,7天期回购利率上行至2.08%附近,7天期OMO单日净投放1000亿元,有助于短期流动性的平衡。

后续,伴随信贷投放转入相对正常的节奏,同业存单到期量回落,资金面紧张程度将有所缓解,头部银行存贷款不匹配情况也将得到改善,叠加经济逐步企稳回升、央行更加强调稳健的政策基调,短期降准降息的概率下降,迫切性不高。但在结构性流动性短缺框架和稳增长背景下,后续通过降准适时投放中长期资金依然是可选项。

一、3月资金面紧平衡延续,银行中长期负债仍承压,MLF延续增量续作符合预期

(一)3月信贷需求预计仍较为旺盛,银行负债端延续承压

开年以来信贷投放节奏明显加快,1-2月新增信贷合计6.71万亿元,同比多增达到1.5万亿元,创历史上1-2月同比多增规模新高,实现旺盛的“开门红”。过快的信贷投放,也使得之前淤积在银行体系的流动性加速向实体传导,超储率快速下降,资金面加快收敛,市场利率快速上行、波动加大。

尤其是在大行充分发挥“头雁”作用,积极引导信贷投放,且中长期贷款在新增信贷中占比较高的情况下(1-2月中长期贷款占比73%),头部银行资产负债的匹配压力显著上升,NSFR等流动性监管指标可能承压,资金融出业务转向防御模式,对中长期同业存单等主动负债的发行需求显著加大。

3月为季末信贷大月,预计信贷需求仍比较旺盛。伴随复工复产和生产经营活动加快,制造业PMI连续两月回升,带动企业融资需求改善;同时,财政支出前置和项目加快落地下,政策性开发性金融工具撬动的基建配套贷款,以及政策支持下的制造业贷款、房地产行业融资,仍是当前新增信贷的重要推动。

3月以来各期限票据转贴利率维持高位,也反映信贷需求较强,银行负债端压力仍大,需要中长期流动性的支持。因此,为维护流动性合理充裕,缓解银行负债端压力,MLF继续增量续作符合市场需求。

(二)3月地方债发行规模较大,继续对流动性形成消耗

为发挥投资对经济的托底作用,助力形成更多实物工作量,今年地方债发行继续前置。31省市自治区公布的2023年地方债提前批额度合计2.62万亿元,较2022年同比增长45.3%;其中专项债提前批额度合计2.19万亿元,同比增长49.8%,一季度将形成发行高峰。

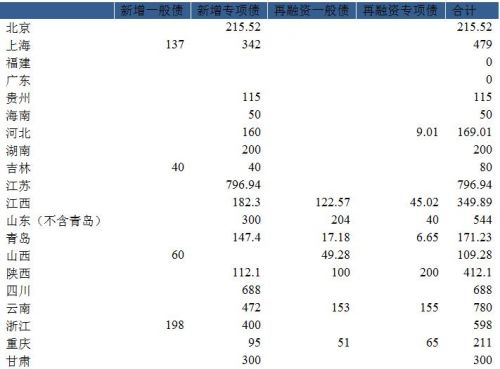

根据已经披露的各省份债券发行计划,预计3月地方政府一般债和专项债共发行约9000亿元,较2月增加约3200亿元,净融资约5900亿元。

地方债发行规模较大,将继续对流动性形成挤压,需要MLF增量续作来呵护流动性相对平稳,缓解资金面压力。

表1:2023年3月已披露的各省份债券发行计划(亿元)

资料来源:中国债券信息网

(三)3月NCD到期压力进一步上升,供需矛盾下对MLF需求增加

2月同业存单到期2.26万亿元,存单发行规模大幅增加,股份行增加最为明显,主要发行9M和1Y,规模高出季节性,可见银行想要获取相对更长期限资金弥补资金缺口。

3月NCD到期压力进一步上升,到期规模达到2.7万亿元,规模创历史新高。1-2累计到期近5万亿元,其中1Y品种到期2.25万亿元,占比较高。

但在当前形势下,银行自营、现金管理类理财、货币基金等同业存单的主力配置机构,均面临对应的监管政策约束,导致NCD配置性需求出现结构性萎缩,供需矛盾增加下市场承接续发能力减弱。一是资管新规、现金管理类理财产品管理规定、公募基金流动性风险管理规定、重要货币基金监管规定等一系列约束下,货币基金和现金管理类银行理财配置较多的长期限NCD可能触及监管约束;且前期市场动荡引发赎回压力,理财规模收缩和机构行为更偏谨慎,均削弱较长期限NCD的配置需求,部分需求可能转向存款。二是近期出台的《商业银行资本管理办法(征求意见稿)》,上调了3个月以上商业银行普通债权的风险权重系数,权重调整将明显提升银行持有NCD所对应的风险资本占用,拉低资本充足率,这对市场交易情绪构成影响,特别是长期限NCD交易需求下降。

为此,在同业存单到期规模较大,但市场承接续发能力减弱情况下,需要MLF增量续作来缓解当前银行中长端负债压力。

(四)NCD与MLF的利差不断缩窄,MLF仍有续作需求

今年2月以来,在资金面以及同业存单的供需影响下,同业存单利率持续上行,1Y同业存单(AAA级)到期收益率最高升至2.75%,大型国股银行1Y同业存单发行利率最高达到2.80%,NCD发行和收益率曲线维持陡峭化高位运行,与MLF的利差不断缩窄。

去年8月,1年期MLF-NCD利差曾高达90bp以上,当前二者利率已经降至历史低位,甚至一度出现倒挂。

二者利差的收窄,也使得银行机构对于MLF的需求增加。3月央行继续加量续作MLF仍是市场供需平衡的结果。

二、短期降准降息的切性不高,但年内降准可能性仍在

前期市场对降准降息的预期较高,但伴随经济逐步企稳回升、信贷和社融数据延续放量,以及后续资金面和银行负债端压力有所缓解,叠加央行在两会期间的诸多表态,短期降准降息的概率下降,迫切性不高。但在结构性流动性短缺框架和稳增长背景下,后续通过降准适时投放中长期资金依然是可选项。

(一)经济运行逐步企稳回升,短期政策继续宽松空间有限

随着疫情防控较快平稳转段,经济循环加快畅通,市场预期加快好转,经济运行呈现企稳回升态势。

统计局最新发布的数据显示,我国生产需求明显改善,工业生产恢复加快,企业预期好转。1-2月,全国规模以上工业增加值同比增长2.4%,比2022年12月加快1.1个百分点。2月制造业PMI为52.6%,比上月上升2.5个百分点;企业生产经营活动预期指数为57.5%,上升1.9个百分点。服务业明显回升,接触型聚集型服务业改善。1-2月,全国服务业生产指数同比增长5.5%,2022年12月为下降0.8%;两年平均增长4.8%。固定资产投资稳定增长,高技术产业投资增长较快。1-2月,全国固定资产投资(不含农户)53577亿元,同比增长5.5%,比2022年全年加快0.4个百分点;两年平均增长8.8%。

此外,开年以来信贷和社融超预期放量,人民币贷款连续两个月较去年同期大幅多增,M2增速连续两个月超过12.5%,贷款利率延续下行,表明整体流动性充裕,融资需求有效激发,宽信用进程加快。在此背景下,短期政策继续宽松的必要性和迫切性不高,各项政策效果发挥和经济修复可持续性仍待观察。

(二)信贷投放节奏或回归常态,同业存单到期量回落,减缓银行资负错配压力

年初以来过快的信贷增长,造成头部银行负债端承压,银行间市场流动性加快收紧,且在低利率和规模竞争性增长下,银行净息差和营收端压力也在加大,并可能存在一定的资金空转套利行为。

为此,《2022年第四季度中国货币政策执行报告》指出“保持货币信贷合理平稳增长,增强信贷总量增长的稳定性和持续性”,近期央行也表态“不盲目追求信贷高增长”,银保监会近期展开对不法贷款中介的专项治理行动,要求各银行业金融机构要不断提升贷款质效,避免“唯指标论”和粗放式发展。

为处理好稳增长和防风险的关系,保持货币信贷合理平稳增长,满足“有效”需求,二季度信贷投放或转入相对正常的节奏,对流动性的消耗减弱,资金面紧张程度缓解,头部银行存贷款不匹配情况也将得到改善。

且作为传统的存款吸收大月,国股银行势必在3月加大揽储力度,并通过上调存款FTP的方式稳存增存。若信贷过热现象能够尽快得到有效控制,国股银行存贷差有望转正,这也将降低国股银行对长钱的需求。

此外,自4月起,同业存单到期量将呈现较大幅度回落,供给端压力减轻,同业存单利率也将趋于稳定,整体围绕政策利率中枢波动。因此,短期降准落地的必要性降低。

(三)央行强化稳健的政策基调,降准降息整体空间收窄

结合两会货币政策要点及“权威部门话开局”中的表述,今年货币政策基调整体由“灵活适度”转变为“精准有力”,或意味着总量工具仍在,但更强调保持货币信贷的合理平稳增长,着眼于信贷结构优化,并在稳定流动性合理充裕的前提下支持其更有效地流向实体经济。

央行行长易纲在3月3日的新闻发布会上表示,目前我们货币政策的一些主要变量的水平是比较合适的,实际利率的水平也是比较合适的。至于降准,过去五年,通过14次降准,不到8%的法定存款准备金率,不像过去那么高了,但是用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式,使整个流动性在合理充裕的水平上。

央行副行长刘国强表示,目前看国内经济好转是肯定的,但也存在一些不确定因素,下一步人民银行将加强调研,统筹经济发展和物价稳定,根据经济形势变化适时适度调整货币政策。坚持正常的货币政策,保持正利率和向上的收益率曲线,不“大水漫灌”、不“大收大放”。央行非常重视物价问题,判断2023年我国通胀水平总体保持温和是主基调,短期看通胀压力是可控的,当前我国经济处于恢复发展过程,有效需求不足仍然是主要矛盾,供给端充足,居民通胀预期平稳;但从更长期看,外部环境还有难以预料的事情,需求也在逐步恢复,虽然通胀的概率不大,但不大不等于没有,要树立底线思维,对通胀保持警惕。

据此,可以判断,经过持续的降成本努力,当前实际利率水平已较为合适,继续通过降息引导LPR下降的意义有限。伴随我国经济运行企稳回升,经济循环更为顺畅,在“坚持以我为主”“统筹短期和长期”以及“统筹国际与国内”的原则下,进一步降息的必要性降低。

但考虑到降准对于提供长期流动性、降低金融机构资金成本和支持实体经济比较有效,且在结构性流动性短缺框架下,央行每隔7-8个月时间就会实施一次降准。因此,结合历史规律、银行负债压力以及稳经济需要,年内降准可能性仍在。