沈建光、张明明、徐天辰

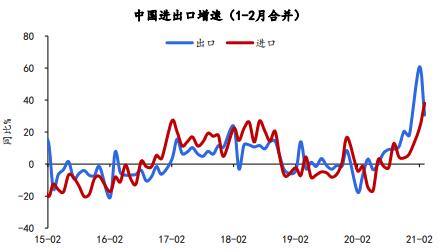

3 月中国外贸数据较为强劲,以美元计,进出口增速双双突破三成,进口表现好于出口,实现“开门红”。而从更长时间维度来看,疫情以来,中国进出口便表现不俗,是低迷全球贸易下的一抹亮色。

不过,经过对比,笔者发现,相比于去年中国率先走出疫情,迅速复工复产推升进口,填补全球供应链缺口拉动出口的情况有所不同,今年一季度,中国贸易的强劲表现与发达国家大规模经济刺激密不可分,即海外刺激推升外需,带动出口,同时海外财政、货币极度宽松引发输入性通胀压力,从价格渠道推高进口涨幅。

从这个角度来说,强劲贸易数据背后已反映了全球经济复苏动能的改变,即从疫情控制较好、产业链完备的中国经济拉动转向更广泛的复苏,经济刺激力度较大、疫苗推进迅速的发达经济体是推升本轮贸易增长的重要原因,但相比之下,新兴市场国家更为艰难,疫后愈加分化的格局值得关注。

图表 1 进出口增速双双突破三成

数据来源:海关总署、京东数字科技

进口高增背后的通胀压力

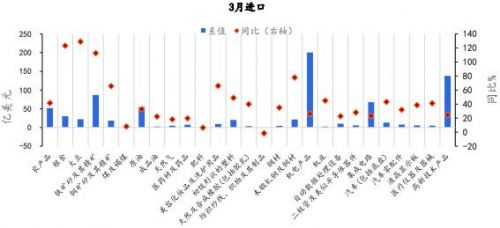

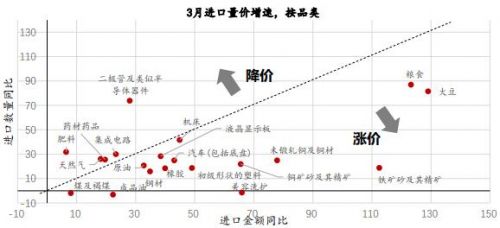

3 月进口超预期,金额创下史上最高,这一方面与国内需求稳步向好,原材料、资本品、中间品进口普遍大涨有关,另一方面,也受到进口价格提升的显著影响。观察我们统计的 20 种主要进口商品,15 种商品进口单位价格同比上升,其中粮食、大豆、铁矿、铜矿、铜材等大宗商品上涨显著,价格分别提升 19.4%、26.2%、78.8%、35.8%和 42.3%。海外经济复苏、美国强刺激和流动性宽松背景下,大宗商品价格普涨,是进口大幅上升的重要因素。与之相互印证的是,先前国家统计局公布的价格数据显示,3 月 PPI 环比达到 1.6%,为史上最高;PPI 同比加速抬升至 4.4%,涨幅亦远超市场预期。

图表 2 主要商品进口全面上升

数据来源:海关总署、京东数字科技

图表 3 主要商品进口单价普遍上涨

数据来源:海关总署、京东数字科技

出口增长动能转变

3 月中国出口增速 30.6%,较 1-2 月的 60.6%明显放缓,也低于市场预期的35.5%,引发对疫情以来出口高增长可否持续的关注。在我们看来,尽管出口增速有所放缓,但韧性仍然较大。主要体现在:

第一,30.6%的增速并不低,出口回落主要与基数扰动和今年“就地过年”下出口错峰有关,即今年“就地过年”安排下,企业将原本安排在 3 月的生产提前到 1、2 月, 3 月出口一定程度上受到拖累。如果剔除这一扰动,从去年 5 月到今年 3 月,中国出口增速总体上仍呈现单边上行趋势。

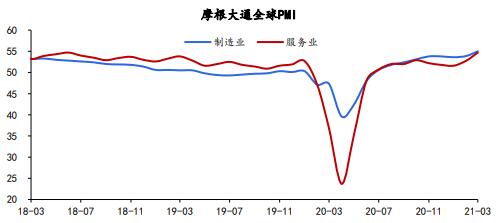

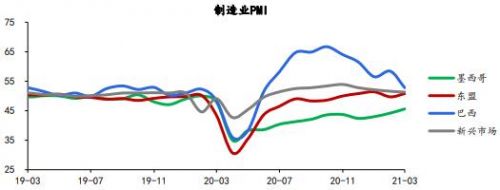

第二,美国引领海外总需求持续复苏。进入春季,美国一方面加快接种,稳定疫情,另一方面推出 1.9 万亿刺激方案,现金支付部分(约 4100 亿美元)已经开始发放。在美国拉动下,摩根大通全球制造业 PMI 持续处于上升通道,3 月已经达到 55。3 月中国出口受益于海外需求扩张,同期韩国、越南出口分别增长16.6%和 23.5%,亦是需求复苏拉动贸易活跃度的体现。

图表 4 全球 PMI 疫后处于上升通道

数据来源:Markit、京东数字科技

第三,海外供给侧复苏不均衡,中国出口仍将受倚重。由于疫苗接种进度和财政纾困力度的显著差别,当前海外复苏呈现出美国领先欧日、发达经济体领先新兴经济体的特点。在新兴经济体生产、发达经济体消费的大格局下,海外产能仍很大程度上依赖中国出口。最明显的例子莫过于墨西哥与美国的生产-消费关系。作为美国第二大进口来源国,墨西哥经济在疫情中陷入严重衰退,其恢复速度在新兴经济体中至今处于滞后地位,难以满足美国需求。因此,美国供需缺口在很大程度上仍需中国填补。

图表 5 墨西哥复苏速度在新兴经济体滞后

数据来源:Markit、京东数字科技

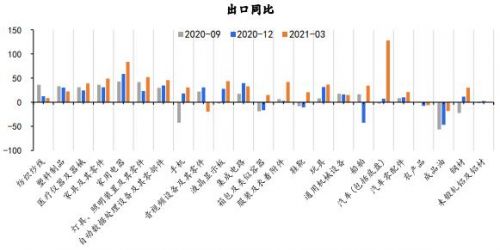

第四,中国出口品类结构更加均衡。3 月部分防疫物资品类增速开始放缓,但地产相关商品(家具+48.9%、家电+83.6%、灯具+52.1%)增速较为强劲,而手机、箱包、服装、鞋靴等在疫情期间出口下滑严重的品类 3 月也取得两位数反弹。显示伴随着疫情缓解,中国出口正在由防疫需求推动向疫后外需增加拉动的居家类、消费品出口转变。

图表 6 墨西哥复苏速度在新兴经济体滞后

数据来源:Markit、京东数字科技

综上,我们认为,3 月进出口高增长与发达国家大规模经济刺激推升外需、输入性通胀压力上涨有关。进入二季度,受基数影响,出口增速或有所放缓,但考虑到发达国家更加广泛的需求,中国出口仍将有所支撑,且从疫情和房地产相关产品推升转为高质量、具有国际竞争力的商品。透过强劲贸易数据,全球复苏动能的改变,发达国家与新兴市场国家复苏分化格局,反而更加值得关注。