作者:

沈建光 京东科技集团首席经济学家

姜传钺 京东科技集团研究院研究员

张晓晨 京东科技集团研究院高级研究员

3月15日,国家统计局公布1-2月宏观经济数据。受基数较低等因素影响,工业增加值、社零、固定资产投资同比分别报35.1%、33.8%和35%。为剔除低基数扰动,我们主要参考两年平均增速进行分析。总体来看,生产端延续强势,而需求端表现偏弱,中国经济恢复并不平衡。宏观政策应当以稳为主、保持必要支持力度,集中力量化解供需之间、不同区域之间、不同规模企业之间的结构性分化。

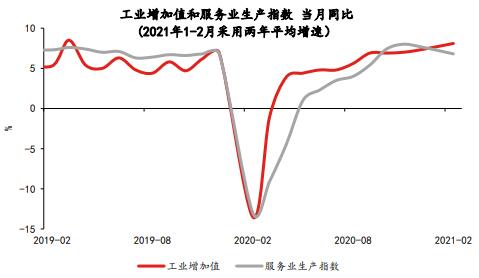

工业生产表现强劲,主要受出口和就地过年拉动。1-2月工业增加值同比增长35.1%,两年平均增长8.1%,较去年四季度继续攀升。其中,制造业两年平均增速达到8.4%。分产品看,新能源汽车、载货汽车、工业机器人、挖掘铲土运输机械、微型计算机设备的两年平均增速均超过10%。从环比看,1月和2月工业增加值环比分别为0.66%和0.69%,高于过去几年同期水平。在我们看来,强劲的出口(对应微型计算机设备等)和就地过年延长开工时间(对应载货汽车、挖掘铲土运输机械等)是工业生产高增的主要驱动力。此外,服务业生产指数两年平均增速受疫情影响降至6.8%,但结合景气指标情况,我们判断服务业仍处在逐步修复的进程中。

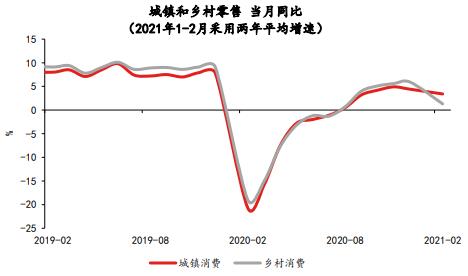

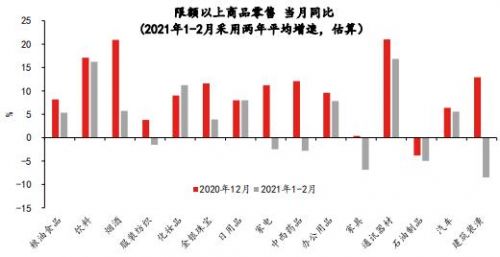

社零增速小幅回落,年初疫情拖累居民消费。1-2月社零同比增长33.8%,两年平均增长3.2%,较去年四季度小幅下降;其中,商品零售和餐饮收入双双回落。分品类看,基于我们的估算,通讯器材、饮料、化妆品等个别品类的两年平均增速维持在10%以上,而地产类(建材、家电、家具)、烟酒、中西药品、金银珠宝等明显回落。从环比看,1月和2月社零环比为-1.40%和0.56%,总体不及历年同期水平。由此可见,年初疫情引发的人口流动减少以及就地过年行为对居民消费造成了负面冲击。此外,值得关注的是,就地过年政策下乡村零售弱于城镇,不同区域间消费呈现分化。乡村零售两年平均增长仅为1.3%,低于城镇零售的3.4%,与过去多年表现出的规律不同。

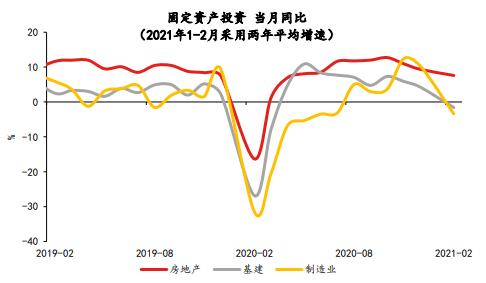

投资增速不及预期,房地产稳健、基建和制造业回落。1-2月固定资产投资同比增长35.0%,两年平均增速为1.7%,整体表现偏弱。其中,房地产投资依然是主要支撑,两年平均增长7.6%;融资政策收紧之下房企加快施工、推盘回款,带动建安投资较快增长,商品房销售面积和房企资金来源中销售回款保持高增均印证了这一点;受年度专项债发行尚未启动、优质项目相对缺乏等因素影响,基建投资整体疲软,两年平均下降1.6%;制造业投资未能延续复苏态势,两年平均下降3.4%,企业投资信心仍待改善;多数行业仍显著低于疫前水平,汽车制造业、纺织业尚不足2019 年同期的70%,仅医药、电子设备制造业等疫情相关行业投资表现相对较好。

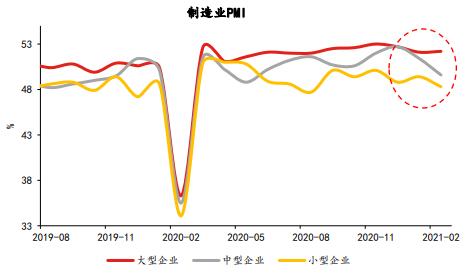

1-2月宏观数据显示,出口和就地过年拉动生产端延续强势,而疫情冲击下需求端表现偏弱,中国经济恢复并不平衡。此外,2月调查失业率攀升至5.5%、明显高于疫情之前水平,或与中小企业恢复缓慢密切相关,稳企业(特别是中小企业)依然是稳就业的关键。综上所述,目前我国经济复苏基础并不牢固,宏观政策应当以稳为主、保持必要支持力度,集中力量化解供需之间、不同区域之间、不同规模企业之间的结构性分化。