作者:余华莘,注册金融分析师,资深对冲基金经理

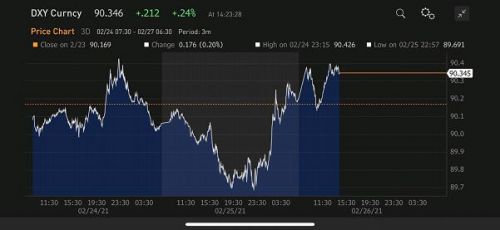

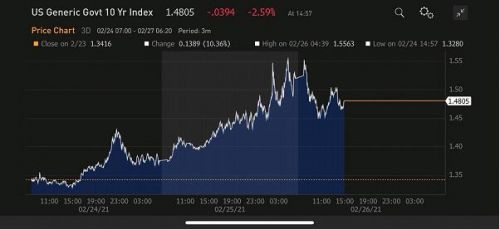

2月25日晚,金融市场全面测试了央行(特被是美联储)保持鸽派立场的定力和决心。 基准利率的UST5Y +21bp,UST10Y+14.4bp、部分原因是因为糟糕的UST 7Y年期拍卖加速了债券抛售,UST10Y一度触碰1.61%,随后反弹到1.52%。标普500指数也下跌2.5%,NASDAQ 下跌3.5%。经济数据方面,失业救济申请低于预期(730k vs 预计825k ),但耐用品消费强劲(3.4%vs 预计1.1%)隔夜DXY显然受到全球固定收益证券抛售的压力,一度跌破90大关(89.7)。

在亚洲,新西兰央行被政府要求将房屋纳入其政策目标范围,因为该国的宽松政策正在推高房价。在欧元区,消费者月度信心(-14.8)略强于预期(-15.5),达到去年4月以来的最高水平。不过欧洲国家正考虑延长社区封锁时间,因为事实证明,这个可以减少新冠病毒的新增病例数量可以恢复。

虽然,美联储承诺在2023年底之前不会加息(参考附录),因此前端UST2Y 收益率非常稳定,但利率市场正在迅速推进首次加息,目前的定价显示为2023年3月出现首次(周一是6月首次加息)。

面对金融市场的剧烈波动和抛压,我有两个问题。

#第一个问题是,面对市场的抛压,美联储可以做的有哪些,或者像Powell在听证会上说的,Fed有哪些工具可以控制过高的利率?

基于过往两任美联储面对金融危机和实践QE的经验,如果美联储发现利率对于美国经济而言已经变成为问题时,它通常有两种主要的手段来干预:1)资产购买;2)监管措施。

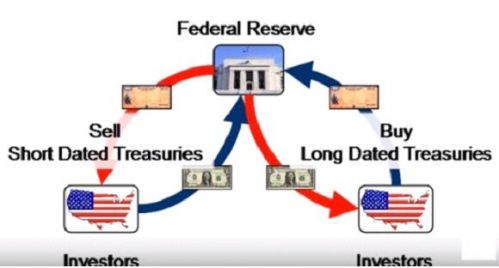

1)资产购买:美联储有几种不同的资产购买方式来应对美国利率上升的问题,包括增加购买步伐,增加购买时间或“OT”(期限延长计划)。这些中的每一个操作都将有效地遏制美国的长期利率。但如果美联储试图限制其资产负债表或未偿还准备金的规模,则延长期限或“OT”将是首选的政策选择。

2)调节美国国债需求:美联储还可以利用其银行监管权力来潜在地调节UST需求,或鼓励银行持有更多UST。一个明确的方法是从银行补充杠杆率(SLR)或从全球系统重要性银行(GSIB)的报告要求中剔除美国国债。美联储还可能允许免除交易商免在国债和国债回购的法规限制。

#第二个问题:美联储会在什么时候采取行动?

1)答案是越快越好。目前看来,3月份的FOMC会议似乎是最合理时间。

2)另外,美联储26日早晨公布了数据也揭示了很多问题。首先,截至2月24日,美联储的QE证券购买达到了1992亿美元,这比1月份高了将近一倍,远远高于每月1200亿美元的计划,创下了自2020年5月以来的最高记录。

3)因此,美联储虽然嘴上说没事,但暗中加大了购债的力度,试图压低国债收益率。

#结论:我的看法是,美联储需要尽快向市场表明他们不会让太高的长期利率成为对经济前景的重大拖累。这已经成为美联储的第三个任务(就业和通胀之外)。问题在于美联储在这方面进展缓慢,因为央行通常只有看到明显迹象开始影响经济前景后,他们才会做出缓慢反应。

因此,目前根据工具的优先顺序有两种选择:1)OT;2)延长期限。但后者购买总量较低,因此OT是最可取的,因为从理论上讲它可以不影响储备金。

总体感觉,眼下整个市场都是摸着石头过河的,即没有什么聪明资金,也没有神仙研究员。

【附录:美联储主席对就业、货币和资产泡沫的看法】

2月24日晚,美联储主席Powell在参加美国众议院金融服务委员会听证会时重申:1)恢复劳动力市场任重道远;2)央行打算维持超低利率并继续进行大量资产购买,直到经济进一步复苏;3)美联储希望看到“实际数据”表明正在接近目标,随后才会减慢债券购买速度,任何更改QE计划都会尽可能提前沟通。我总结几个要点如下:

1、对通胀的看法和应对措施

1)美联储希望通胀预期被锚定在2%,而不是低于2%。

2)尽管Powell仍然相信美国最终会实现通胀目标,但预计“可能要花三年多的时间才能实现这一目标”。

3)美联储将每个季度更新对该问题的评估,致力于使用所有工具实现通胀目标。

4)Powell表示,我们生活的时代在全球范围内面临巨大通缩压力,基本上所有发达经济体都无法实现2%的通胀目标。

5)他预计通胀将会走高,但升幅不会太大、也不会持续上升,如果通胀升幅不受人欢迎,美联储有工具来应对。

6)在被问及通胀风险时,Powell称,由于新冠疫情的缘故,美国经济仍存在大量闲置产能。

7)Powell说在满足以下三个条件之前,美联储都不会加息,即:

@通胀率已达到2%;

@@预测者认为通胀将保持在该水平或更高;

@@@一系列统计数据表明劳动力市场处于最大强度。

2、美国劳动力市场现状

1)Powell再次强调美国就业市场对疲软。美国就业人口较一年前减少1000万人,劳动力市场存在大量闲置问题。

2)美国距离实现充分就业还有很长的路要走,不过他认为在疫情结束后,他们最终会重返劳动力市场。

3)美国经济的疲软问题集中在酒店、餐饮、旅游等少数特定行业,向这些行业提供帮助的方式就是坚决地结束新冠疫情。

4)美联储官员最近将重心转移到了建立一个强大的劳动力市场上,他们认为这对整个经济具有重要的好处。

3、未来货币政策展望

1)Powell重申,美联储打算维持超低利率并继续进行大量资产购买,直到美国经济进一步复苏为止,而实现充分就业和物价稳定目标“可能需要一些时间”。

2)美联储将针对QE政策潜在的调整尽可能提前地与外界沟通。

3)具体来说,美联储希望看到“实际数据”表明正在接近目标,随后才会减慢债券购买速度;放缓债券购买速度是退出宽松政策立场的第一步。

4、资产泡沫与数字美元

1)鲍威尔表示,这个情况错综复杂。尽管按某些指标来看,“部分资产价格偏高”,但金融稳定的其他方面“温和”,特别是金融系统中的杠杆水平和融资风险。

2)当被问及“数字美元”时,他称,不允许设计数字美元破坏美国的金融体系,美联储需要在设计数字美元时保持谨慎,发行时需要国会立法并授权,但对数字美元而言,今年将是重要的一年。

#结论:从过去两天的听证会发言来看,美联储认为,减少失业现象和推动经济复苏的优先度高于抑制通胀风险。另外,美联储去年8月转换政策制定框架,因此,我的看法是,Fed不会因失业率下降就先发制人地提前加息来抑制潜在通胀。另外,根据Powell主席“2-3年恢复就业”的判断,预计缩表措施不会在明年初之前出现。

本文仅代表作者观点,与所在公司无关。