作者:余华莘,注册金融分析师,资深对冲基金经理

【前言】本篇文章翻译整理了来自AQR Capital Management、 Copenhagen Business School以及Centre for Economic Policy Research (CEPR) 的三位研究员 Lasse HejePedersen, Shaun Fitzgibbons和Lukasz Pomorski于2020年11月20号发表在著名金融学术期刊《Journal of Financial Economics》的纽约大学Sterns商学院系列研究论文之一的《Responsible Investing:The ESG-Efficient Frontier》。

下文是翻译文稿的第一部分,主要讨论总结了ESG投资组合的有效前沿理论和模型。

资料来源:https://papers.ssrn.com

金融学术界自Merton(1987)之后,关于ESG方面的理论研究文献越来越多。部分文献认为ESG会损害投资组合表现,同时也有部分文献则认为ESG会提升投资组合表现。而且近年来,随着越来越多的资产所有者和投资组合经理正在积极寻求如何有效得将环境、社会和治理(ESG)纳入和应用在他们的投资过程之中,但是关于如何具体地将ESG纳入投资组合,相关的指导原则和研究结论却很少。而且不管是在学术界还是投资业界,对于ESG负责任投资到底是会帮助提升投资业绩还是会损害投资业绩,可谓是众说纷纭,意见不一。一些人认为,对ESG的考虑必然会降低预期收益(如Hong和Kacperczyk,2009年),而另一些人则认为“ESG策略的出色表现是无可置疑的”(《金融时报》,2017-09-07)。因此,兹需在实证研究方面来弥合或者解释了这两类文献之间的论据和论证差异。

为了调和这些相反的学术观点,本篇论文的三位作者提出了一种理论(即ESG-SR 有效前沿),该理论不仅显示了基于ESG的投资选择的潜在成本和收益,而且解释了ESG是如何影响投资组合选择和均衡资产价格的。此外,本篇论文通过实证估计了ESG对组合选择和均衡价格的影响的程度大小。

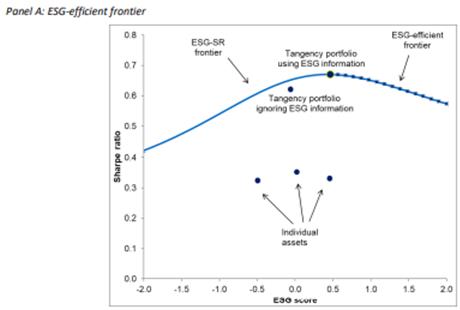

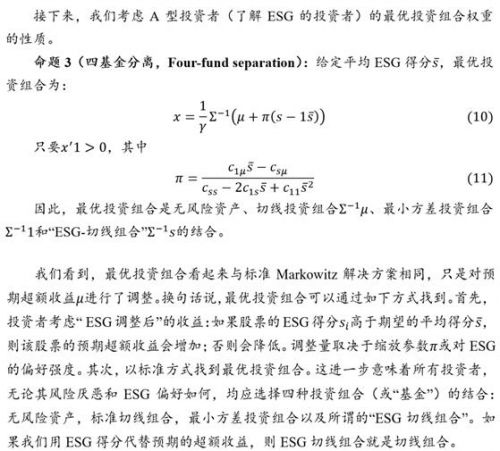

三位作者重点对ESG投资组合的选择问题以及资产定价问题进行了计量和统计研究,并第一次在学术界和业界提出了ESG有效前沿(ESG-SR efficient frontier)的概念。ESG有效前沿表示的是每个ESG水平对应的可实现的最高夏普比率 (夏普(Sharpe) Ratio) ,投资者可以在ESG有效前沿上根据自身偏好选择最优的投资组合。ESG有效前沿上的投资组合是四种资产的结合:无风险资产、切线组合(Tangency Portfolio) 、最小方差组合以及ESG-切线组合,这一规律可称为“四基金分离”。

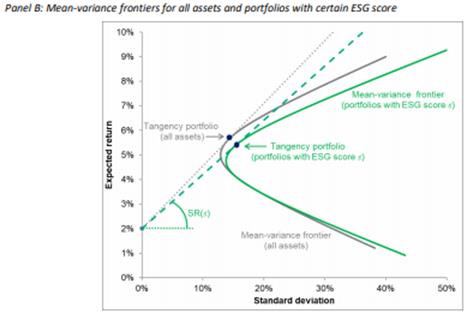

在此基础上,三位作者研究了结合ESG的均衡资产定价模型(Equilibrium Asset Pricing) 和均衡资产收益满足ESG调整后的资本资产定价模型(CAPM)。该模型展示了ESG对投资组合预期收益率的影响,以及对于不同类型的投资者(Type-A、Type-U和Type-M)而言,ESG与预期收益率之间的关系可能为正相关、负相关或中性。

最后,本篇论文根据环境(E)、社会(S)和治理(G)指标因子的具体度量指标,从实证角度进一步研究了各个指标因子的ESG有效前沿,并基于这些ESG有效前沿,评估了ESG投资的好处和代价。总体来看,ESG信息的好处可以量化为 -- 组合最大夏普比率的提高(相对于基于非ESG信息的有效前沿),而ESG信息的代价可以量化为 -- 在选择具有较高ESG的组合时,其可获得的夏普比率相比于不考虑ESG情况下的夏普比率可能会有所下降。另外,三位作者也从实证角度分析了各个ESG指标对于公司未来基本面、投资者需求、估值、未来收益率的影响,结果表明G(治理)指标对未来收益率具有显著影响,而E(环境)与S(社会)对未来收益率没有显著影响。

作为一个从业基金经理,我认为,此篇论文对已经进入或者将要进入ESG负ESG负责任投资领域的资产所有者和投资组合经理的实践具有较强的借鉴和指导意义。当然,此类研究文献中的结果均由其作者通过历史数据统计、建模和测算完成,因此在监管政策和市场环境发生变化时,模型和结论也可能存在失效的风险,也需要注意。

【正文】

一、引言 (Introduction)

本篇论文提出的理论认为,每只股票的环境、社会和治理的得分(ESG Score)都具有两个作用:1)提供有关公司基本面的信息;2)影响投资者的偏好。为了帮助投资者构建最优投资组合,本篇论文提出了ESG有效前沿,即SG有效前沿表示的是每个ESG水平所对应的可实现的最高夏普比率,而且对应的投资组合满足四基金分离定律。本篇论文实证了均衡资产价格由ESG调整后的资本资产定价模型确定,该模型展示了ESG对预期收益率的影响。结合具体的股票数据集,本篇论文计算出了实证ESG的有效前沿,并研究了ESG负责任投资的成本和收益。最后,本篇论文分别使用E(碳排放)、S(非罪恶股票指标)、G(应计利润)和整体ESG(MSCI ESG评分)的四个替代变量来检验理论。

本篇关于ESG负责任投资的有效前沿与资产定价的论文发现要点可以总结如下:

1) 从理论上讲,本篇论文证明了投资者可以在ESG有效前沿上选择最优的投资组合。

2) ESG有效前沿上的投资组合是四种资产的结合:无风险资产、切线组合、最小方差组合以及ESG-切线组合。这一规律称为“四基金分离”(four-fundseparation)。

3) 均衡资产收益满足ESG调整后的资本资产定价模型,该模型展示了ESG对预期收益率的影响。

4) 根据环境(E)和治理(G)的替代变量度量指标,通过实证上的ESG-SR有效前沿, 对ESG负责任投资的成本和收益进行评估。

5) 作者还使用四种ESG替代变量(碳排放、非罪恶股票指标、应计利润和整体ESG评分)测试了本篇论文的理论,从实证角度分析了各指标对收益率的影响。

本篇论文的模型考虑了三种类型的投资者:1) Type-U投资者(ESG-UnawareInvestors)不了解ESG,只是寻求无条件均值-方差效用的最大化; 2) Type-A投资者(ESG-Aware Investors)也具有均值方差偏好,但他们使用资产的ESG得分来补充其对风险和预期收益的看法; 3) Type-M投资者(ESG-Motivated Investors)会使用ESG信息,并且对高ESG得分也有偏好。换句话说,M型投资者寻找的是在高预期收益、低风险和高ESG得分之间进行最优选择的投资组合。尽管同时选择这三个方面具有一定挑战性,但本篇论文认为可以将投资者的问题简化为ESG与风险调整后收益之间的选择。

图1:ESG-SR有效前沿与均值方差前沿

资料来源:Journal of Financial Economics;NYU Stern School of Business

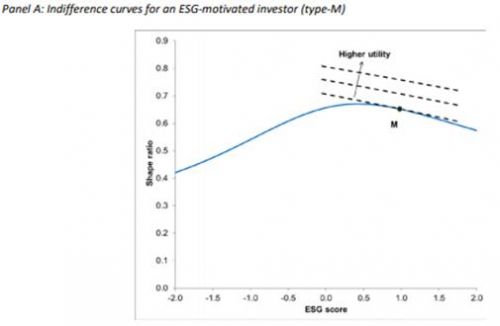

具体来说,对于每个ESG水平,论文模型都会计算出最高的可获得夏普比率(SR)。如图1.A所示,本篇论文用“ESG-SR前沿”(ESG-SR frontier)表示ESG得分和最高夏普比率之间的这种联系。当投资者同时关注风险、回报和ESG时,ESG-SR前沿是说明投资机会的有用方法。重要的是,该ESG前沿仅取决于证券特征,而与投资者偏好无关。因此,投资经理首先可以“机械地”计算前沿,然后基金经理可以根据他们的偏好在有效前沿上选择一个点来构建对应的ESG组合。此外,拥有相同信息的投资者即使在ESG-SR前沿上偏好不同的投资组合,也应在该前沿方面达成共识。这种ESG-SR特性配对分离的特性类似于传统理论上的标准均值方差前沿(mean-variance frontier)的特性,而且对于标准均值方差前沿来说,其也仅取决于证券特征,因此投资者可以“机械地”计算前沿,然后根据风险厌恶程度选择投资组合在有效前沿上的位置。

另外,ESG-SR有效前沿为什么是驼峰形(hump-shaped)的呢?我们可以首先考虑标准均值-方差前沿:如图1.B所示,切线组合(tangencyportfolio)在所有投资组合中具有最高的夏普(Sharpe) Ratio,因此根据ESG得分和SR就可以确定ESG-SR前沿的峰值。ESG-SR前沿之所以是驼峰形的,是因为只有当投资组合的ESG得分为切线组合对应的ESG得分时,其对应的最大SR是最高的,其他情况下的最大SR是相对更低的。

A型投资者选择SR最高的投资组合,即图1.A中的“使用ESG信息的切线投资组合”。M型投资者倾向于较高的ESG,因此他们在ESG有效前沿上,选择切线组合右边的投资组合。在有效前沿以下或左侧选择投资组合则不是最优选择。但是,U型投资者可能会选择前沿以下的投资组合,因为他们在计算切线组合时忽略了ESG得分中包含的信息。对ESG偏好相对较小的M型投资者选择的峰值略靠右的投资组合,也具有几乎最高的SR(高于图1中U型投资者获得的SR)。而对ESG强烈偏好的M型投资者则是在ESG有效前沿的最右边选择投资组合(夏普比率有可能低于U型投资者可获得的夏普比率)。

图2:ESG调整后的CAPM模型

资料来源:Journal of Financial Economics;NYU Stern School of Business

本篇论文作者还推导出了证券的均衡价格和收益。尤其是,本文研究结果表明预期收益是由经ESG调整后的CAPM模型给出的(如图表2所示)。当市场中有很多U型投资者并且高ESG对应于未来的高收益时,研究结果表明ESG高的股票可以实现高预期收益,这是因为高ESG股票可以获利,但其价格并未被U型投资者竞价,从而带来了较高的未来回报。相反,当市场中有许多A型投资者时,这些投资者会将高ESG股票的价格抬高,以准确反映其预期利润,从而消除了ESG与预期收益之间的联系。此外,如果市场中有许多M型投资者,那么高ESG股票实际上会带来较低的预期收益,因为受ESG激励的投资者愿意为较高的ESG投资组合接受较低的收益。

为了从实证方面验证ESG-SR理论模型,本篇论文考虑了E、S、G和整体ESG的指标替代变量。

1) 将每个公司的碳强度作为E的度量(即公司的绿色程度);

2) 使用Hong和Kacperczyk(2009)定义的有罪股票指标作为S的度量;

3) 根据财务报表中的应计利润来计算公司在会计选择中的保守/激进程度(Sloan,1996),作为G的度量;

4) 作为整体ESG的衡量标准,本文使用了ESG评级提供商MSCI提供的ESG总体评分。

本篇论文首先根据实证数据和统计分析估计其中一些ESG指标替代变量的ESG有效前沿,而且实证前沿的形状取决于ESG是否可以预测回报。假设ESG中的G可以预测回报,E不能预测回报,那么同时考虑两者的前沿是很有趣的。

在G可以预测回报的情况下,用其替代变量进行ESG投资既有好处,也有代价。从ESG信息的好处来看,实证结果表明,包含此替代变量的最大SR比忽略此变量的最大SR大约高出12%(对应于图1.A中两个切线组合之间的垂直差异)。从ESG信息的代价来看,相对于使SR最大化的ESG得分水平,将平均ESG得分加倍会使SR降低3%。

相反,当使用E(碳排放)估计ESG-SR前沿时,本文发现将此类信息纳入其投资组合后,夏普比率几乎没有事后改善。但是,有效前沿仍然是有用的,因为它可以反映出向碳排放较少公司倾斜的SR成本— 即使是大幅减少碳排放,对夏普比率的影响也很小。总而言之,这些前沿显示了ESG负责任投资者的组合机会集,量化了使用ESG进行投资的成本和收益。

论文作者还研究了将ESG纳入投资组合的常见方法,即排除法 -- 通过剔除ESG得分最低的资产来限制投资范围。本篇论文发现了一个与直觉相反的结果,即如果投资者将低ESG的股票去除掉,并建立最优投资组合,则其对应的ESG总得分可能反而低于未施加ESG限制的最优投资组合的ESG得分。发生这种情况是因为不受限制的投资者可能会卖空低ESG资产以对冲风险,或为较高ESG资产的较大头寸融资。另外,限制投资范围的广度也会影响业绩表现。

最后,论文作者进行了一系列基于其提出的理论模型的实证检验,并研究了四种ESG替代变量与收益的关系。为了解释G(治理,Governance)度量对于收益的预测能力,首先,本篇论文实证结果不仅表明G可以正向预测公司未来的盈利能力,而且还观察到投资者对这类股票的需求有所增加,但并未达到使它们比其他股票更昂贵的程度,实际上G值较高的股票以相对便宜的托宾Q值进行交易。因此,G可以预测股票的收益,因为投资者没有完全意识到G可以预测盈利能力。

其次,正如Hong和Kacperczyk(2009)所证明的那样,S的度量(无罪恶度)对收益的预测是反向的,即S越小则收益越高。最后,本篇论文发现剩下的两个指标,即E(碳强度)和总体ESG(MSCI 评分)与投资者需求、高估值具有正相关关系。但是,这些替代变量度量与本篇论文数据中的收益没有统计上的显著联系,这也许是因于样本期较短造成的。

这篇论文在理论上和实证上都为ESG负责任投资的相关研究做出了有意义补充与贡献。因为继Merton(1987)之后,关于ESG的理论文献越来越多。这些文献认为对ESG较敏感的投资者将拒绝持有低ESG的资产(“市场划分”),例如,Heinkel,Kraus和Zechner(2001年),Luo和Balvers(2017年)以及Zerbib(2020年)的研究表明,在均衡状态下,这种市场划分方式可为非绿色公司带来更高的预期回报。

除了进行这种市场划分之外,本文作者还对许多具有ESG得分特征的资产进行了建模。在这个一般性设置的基础上,本篇论文得出了与经典Markowitz解决方案相似的投资组合解决方案,其中包括了有关ESG-SR有效前沿的新颖结果。此外,本篇论文展示了ESG均衡状态下何时对收益有正向预测效果,何时对收益有反向预测效果。

由于部分文献认为ESG会损害投资组合表现,二部分文献则认为ESG会提升投资组合表现,因此在实证方面,本篇论文的研究弥合了这两类文献之间的差异。前一类文献基于上文提到的市场划分理论,通过实证表明了“有罪的股票(Sin Stocks)”(酒精、烟草、游戏等股票,具有较差的“S”得分)会产生正超额收益(Hong和Kacperczyk,2009)。这种“有罪溢价”与Baker、Bergstresser、Serafeim和Wurgler(2018)的发现相似,他们发现绿色市政债券相比于其他类似的普通债券是以溢价发行的(票息率更低)。相比之下,另一部分文献表明,具有良好治理水平(ESG中的“ G”)的股票会产生正的超额收益(Sloan,1996;Gompers,Ishii和Metrick,2003),而且员工满意度(ESG“ S”的一部分)较高的股票也是如此(Edmans,2011年)。本篇论文的模型和实证结果有助于解释这些相反的发现。

本文作者认为,如果ESG是未来公司利润的正向预测指标,并且ESG的价值在市场中未被完全定价,则ESG可以正向预测收益。此外,根据该模型的预测结果,当大多数投资者意识到ESG的价值时,ESG成为中性收益预测因子;当投资者对于高ESG的股票,愿意接受其较低的收益率时,ESG成为收益的反向预测因子(高ESG对应于低收益率)。因此,根据本篇论文的模型,Hong和Kacperczyk(2009)的结果之所以出现,是因为他们衡量的罪恶股票(属于与酒精、烟草和博彩相关的行业)与投资者需求低相关,而Gompers,Ishii和Metrick(2003)以及Edmans(2011)的ESG度量与更高的公司利润相关。

本篇论文还与歧视经济理论(economic theories of discrimination)相关联,其中包括Becker(1957)提出的基于偏好的歧视理论(:taste-based discrimination )和Phelps(1972)提出的统计歧视理论(statistical discrimination)。的确,ESG得分在本篇论文的模型中扮演双重角色,因为ESG既直接影响投资者的偏好(一种基于偏好的歧视),也间接影响投资者的偏好,后者是因为ESG得分可以为风险和预期收益提供信息(一种统计歧视)。在均衡状态下,这两个维度之间的相互作用可能产生各种潜在结果。这个结论和它的灵活性很重要,因为实证文献表明,ESG与收益之间的联系具有一定的影响。某些ESG度量指标对收益的预测是正向的,而其他ESG度量的预测却是反向的,这凸显了对ESG理论分析框架的迫切需求,该框架应允许结果具有类似的灵活性,并对每种方法何时适用给出了可检验的预测。

二、ESG投资的组合选择:ESG有效前沿(efficientfrontier)

2.1理论模型:Markowitz与可持续发展目标

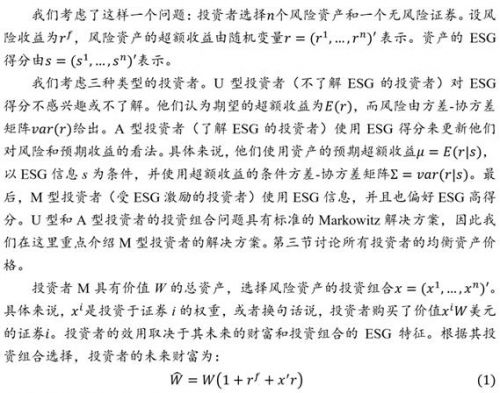

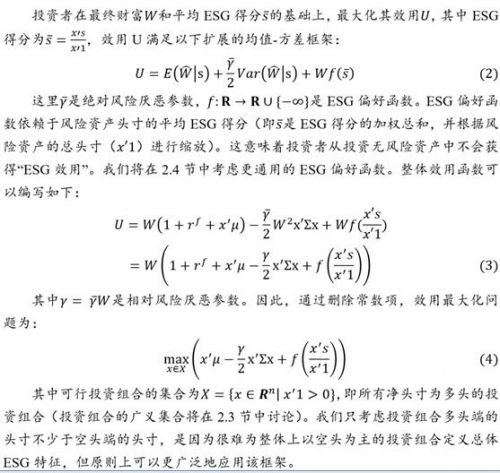

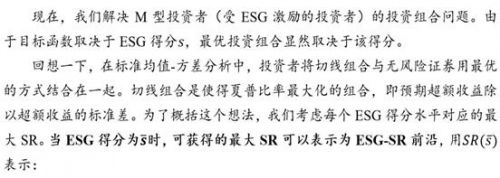

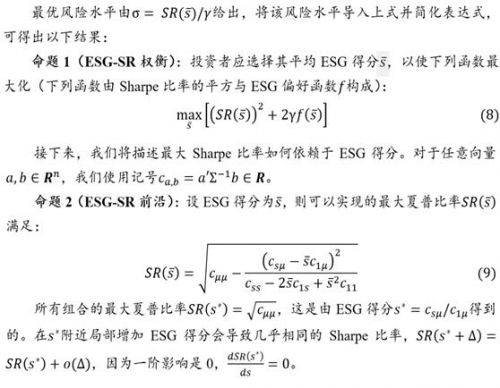

(注:这个部分内容主要是纯学术的理论建模,涉及很多数学公式,故下文以图像显示。)

2.2解决方案:ESG-SR前沿

2.3案例:投资者如何使用ESG-SR前沿选择投资组合

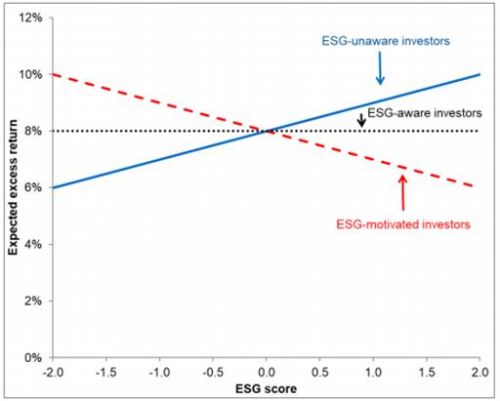

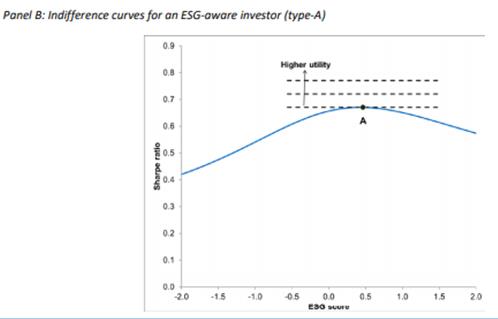

下图3.A说明了受ESG激励的M型投资者如何使用ESG-SR前沿(ESG-夏普(Sharpe) ratio frontier)来选择投资组合。首先,对于每个ESG级别,M型投资者都会找到具有最高SR的投资组合。考虑这一组合构建步骤的一种方法是:1)投资者在具有如图1.B所示的ESG水平的情况下,为所有投资组合计算标准均值方差前沿(mean–variance frontier);2)接着,投资者将从无风险证券到切线组合(仅针对具有此ESG水平的切线组合)的连线斜率作为最大夏普比率;3)然后,投资者收集所有这些夏普(Sharpe)比率,并将它们与ESG水平相对应,绘制出的结果便如图3.A所示。

图3:无差异曲线与ESG前沿

资料来源:Journal of Financial Economics;NYU Stern School of Business

图3.A展示了M型投资者的无差异曲线。这些曲线向下倾斜是因为M型投资者喜欢较高的夏普(Sharpe)比率,也喜欢较高的ESG得分,并且在二者之间可以选择取舍,以使每个无差异曲线上的所有投资组合都在效用偏好(utility)上是无差异的。在无差异曲线与ESG-SR前沿相切的那一点上,M型投资者的效用是最大化的。该解决方案不是夏普(Sharpe)比率的全部最大值(global maximum value),因为投资者可以最优地选择更高水平的ESG,以满足其对ESG的非财务偏好。

上述的最优组合解决方案与本篇论文的A型投资者(了解ESG的投资者)的解决方案(如图3.B所示)形成对比。A型投资者认为ESG信息可以更好地预测收益,但对ESG并没有任何直接(非财务)偏好。也就是说,A型投资者可能会倾向于ESG高(或ESG低)的投资组合,只要ESG信息有助于最大化组合投资的业绩。这意味着投资者具有水平的无差异曲线,也就是A型投资者的偏好仅仅取决于夏普(Sharpe)比率。而且可以推论,A型投资者虽然考虑了ESG-SR前沿,但将他将始终选择具有最高夏普(Sharpe)比率的投资组合。

最后,由于U型投资者与A型投资者一样,均是解决标准均值方差的最优化问题,只是投资者U计算了不同的风险和预期收益估算。在本篇论文的第4.2节中,我么估计实证ESG-SR前沿时,将更具体地说明这一点。

2.4广义的ESG偏好

(注:这个部分内容主要是纯学术的理论建模,涉及很多数学公式,故下文以图像显示。这个章节讨论了常见的ESG筛选法,以及在纯多头策略和多空策略的应用模型。)

本文仅代表个人观点,与所在公司无关!

风险提示:文献中的结果均由相应作者通过历史数据统计、建模和测算完成, 在政策、市场环境发生变化时,模型存在失效的风险。