作者:余华莘,特许金融分析师,资深对冲基金经理

9月25日,FTSE Russell 指数公司终于宣布将中国国债纳入富时世界国债指数(WGBI),这对于人民币大类资产配置来说,意义重大,我总结三点如下:

1) 市场准入:中国人民币国债的市场准入和可交易性已获得了全球三大权威债券指数的认可,将近一步对中国国债和人民币汇率形成有力支撑。

2) 人民币汇率:近几周来,人民币兑美元不仅刷新逾16个月新高,也收复了大部分跌幅。CNY(在岸市场)和CNH(离岸市场)都突破6.8大关。

3) 资金流入:Morgan Stanley估计,此次国债入指将吸引900亿美元资金流入CNY市场;Goldman Sachs估计有1400亿美元流入;UBS则预期1500亿美元流入。

前两次中国国债入指,分别是:1)2019年4月,加入Bloomberg Barclay全球综合指数;2)2020年2月,加入JPMorgan全球新兴市场政府债券指数系列。本次中国国债入指,根据2020年9月的债券市场审核,富时罗素指数公司确认,中国国债将被纳入富时世界国债指数(WGBI)指数,但须在2021年3月的中期审核中得到确认,认可最近实施的市场改革已对市场结构做出了预期的有效改善。纳入预期将于2021年10月开始。

在前几周的INOAH策略笔记《2020年最后三个月怎么投资(三)》一文中,我的判断是看好中国股债市场,尤其是债券市场。

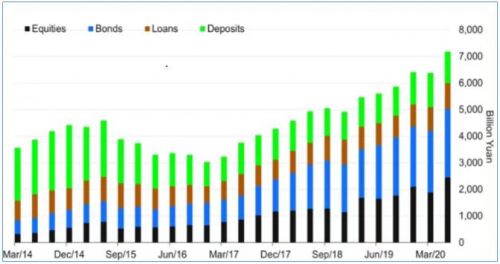

从人民银行的数据来看,从2017年开始,海外资金仍然持续流入人民币资产,这已经是目前全球经济格局下的大势所趋。EPFR数据披露,4月至9月中旬(9月16日),全球债券市场资金净流入合计3541亿美元,明显高于去年同期水平,尤其是5月以来,随着美元荒局面得到缓解,资金加速流入债券市场。

数据来源:PBOC, EPFR, CICC Research

展望未来,有两点继续支持我的判断:1)由于中美货币政策路径不同,中美国债利差不断扩大;2)在全球零利率、低增长的环境下,中国国债是唯一有正的实际收益率,而且规模和市场深度大,信用质量相对较高。

因此,中国的人民币债券市场会继续吸引外资不断进入的。未来几个月,CNYUSD很有可能到达6.5,同时由于美联储暗示2023年之前都会保持零利率,以美元作为Funding Currency的套利交易(Carry Trade)有望继续下去。

数据来源:Bloomberg

【附录:富时全球政府债券指数介绍】

富时WGBI是全球跟踪资金规模体量最大的债券指数之一,目前跟踪该指数的资产管理规模,大概在3-4万亿美元左右,体量上可能要略高于彭博巴克莱全球综合指数。如果按照5%-6%比例纳入中国国债,那么预计将带来1500-2000亿美元资金流入。从公开信息来看,根据彭博披露的数据,主要以WGBI作为基准指数的全球前十五大基金(见下表)以日本的基金为主,占所有可查阅到的基金规模的67%,其次是美国的基金,占比26%。WGBI由于历史原因在日本被广泛使用,日本政府养老基金基金GPIF(Global Pension Investment Fund)对于国外债券资产的投资也主要跟踪的是WGBI指数。

数据来源:Bloomberg, CICC Research

富时全球政府债券指数(WGBI)是用来衡量固定利息、本币计值、投资级别、不可赎回的主权债券表现的指标,是当前市场中颇受欢迎、参考性较强的债券指数产品之一,其所包含的经济体多达23个,有长达30余年的历史。从目前的指数构成来看,WGBI涵盖的发行人以美国、日本和欧洲国家为主,占比最高的发行经济体为美国(36%)、日本(18%),其次为欧洲国家,如法国、意大利、德国、英国、西班牙等。如果中国债券纳入比例为5.7%,那么中国国债的权重将超过英国,次于德国。从期限分布来看,WGBI指数中债券短期限占比更高,长期限占比相对较低,但期限分布较为均衡,最短持有1年期债券,最长持有97年的债券,综合平均期限为9.44年,平均票面利率为2.04%。从债券的评级来看,指数构成中评级集中在标普AA评级,占比55%,其次为A评级,占比24%,最低为BBB评级,均为投资级债券。

从市场准入标准来看,该指数所包含的经济体多为发达国家,但并没有对国家收入方面设置准入门槛。主要对经济体的要求是不得有任何资本管控、以及市场必须积极地欢迎外资进入参与,包括鼓励外资持有其债券、允许在货币市场进行投资相关的活动、为投资者的潜在货币对冲需要提供支援、以及方便投资者资金汇回本国。此外税项、监管稳定性及操作难易等亦是会考虑的因素。WGBI是一个对各国债券占比没有限制的指数,各国债券占比按照市值来计算,不设任何限额。

从债券的准入标准来看,纳入WGBI指数的债券最低评级不得低于标普评级“A-”以及穆迪评级“A3”,若债券纳入后,发生评级调整导致其评级低于标普评级“BBB-”以及穆迪评级“Baa3”时,则会被剔出指数。规模层面,符合资格的债券存量不得少于500亿美元、400亿欧元或5万亿日元。覆盖债券到期日上,要求距今至少一个月。债券的最低发行规模上,根据不同国家设定相应的数值。同时,该指数准入条件中还提到,如果国家公布的新政策会限制到投资者复制该指数收益率的能力,则该债券会被剔除出指数。对于中国债券而言,因为WGBI纳入的均为政府债券,因此当前只有国债可以被纳入WGBI,而政策性金融债目前未被考虑在纳入范围内。

注:

本文仅代表作者观点,与所在公司无关。

本网发布此文仅为传递更多信息,不构成投资建议。