作者:余华莘 注册金融分析师、资深对冲基金经理

【前言】本文重点讨论大类资产策略里的 — 2020 年与2000年科技股泡沫的本质区别与背后的问题。先看一下历史。

20 世纪 90 年代末,美国纳斯达克市场掀起了一股以 互联网产业引领的投资热潮,与“大萧条”和“次贷危机”并称的美国股市三大泡沫。

90 年代末的美国NASDAQ市场掀起了一股波澜壮阔的投资热潮,NASDAQ从1998年10月8日的 1419 点上涨至 2000 年 3 月 10 日的 5049 点,涨幅达 256%,其 中亚马逊、eBay 等热门股上涨了数十倍。同期,美 国S&P500 综合指数和道琼斯指数仅分别上涨了 45%和 14%。

但自 2000 年 1 月起,原本被追捧的互联网股票突然被 大量抛售,并最终引发了整个纳斯达克市场的崩溃。纳指在 2000年3月10日触顶后回调,2001年9月21日跌至1423点, 跌幅达 72%。2002 年 10 月 9 日,纳指报收 1114 点,较历史 高点下跌了近78%。这期间,亏损、退市、甚至破产的上市公司 不胜枚举。

从行业板块来看,此次股市暴涨暴跌的驱动力主要来自以计 算机软硬件和电信为代表的互联网产业。1998 年10 月 8 日至 2000 年 3 月 10 日,纳斯达克计算机指数和电信指数分别上涨了322%和 296%,位居行业指数涨幅榜第二、第三位。同期,代表传统产业的交通指数仅上涨 37%。

数据来源: Thomson Reuters

【正文】眼下市场很关注的一个点是 — 科技股泡沫。而且很多所谓的价值投资者,或者量化策略师都拿1999-2000年的美国Docom泡沫和之后的熊市来对比。其中常用的指标有:市盈率,Nasdaq/SP500相对价值, Nasdaq/大宗商品,成长股/价值股,Put/Call Ratio... 总之很多。

最近,美国银行(Bank of America)在给客户的一份报告中指出,截至8月27号,美国科技股的总市值为9.1万亿美元,首次超过总市值为8.9万亿美元的整个欧洲股市(包括在英国和瑞士上市的股票)。

值得注意的是,在2007年的时候,欧洲股市的总市值为美国科技股总市值的4倍,由此可见美国科技股暴涨速度有多么惊人。与此同时,美国科技股超越欧股还体现在美股和欧股的整体表现上。自2010年初以来,标准普尔500指数上涨了近200%,而欧洲斯托克斯50指数上涨了13.4%,英国富时100指数上涨了11%。

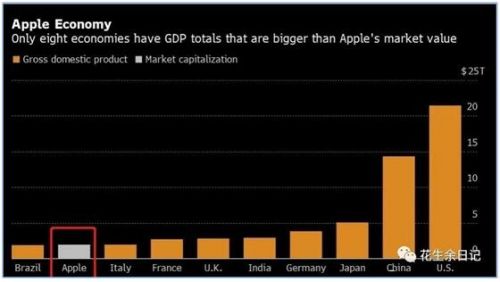

目前,五大科技巨头在美国科技股市值中占了很大权重:即苹果、微软、Alphabet、亚马逊和Facebook(FAANG)。这些公司合计占标普500指数成份股的近24%,市值约7.5万亿美元。而仅苹果一家的市值就超过了2万亿美元。到目前为止,亚马逊在2020年的涨幅最大,今年迄今上涨了近85%。

疫情爆发之初,投资者大量将资金转移到科技巨头身上,押注于这些超级大盘股的现金储备和在大范围隔离措施下优于市场的表现。因此,一些策略师认为这些科技股交易过于拥挤,担忧股市可能会因科技股上涨势头突然逆转而受影响。其他人则担心反垄断措施可能会侵蚀这些公司的成功。

从一个基金经理的角度,我认为目前的美国股市,包括科技股在内已经出现泡沫化,但关键的问题是,没人知道,多大和多久的泡沫才会破裂?因为从基本面上,2020年和2000年的科技板块有着本质的区别,其实没有可比性。后者也是我不同意这些价值投资或者量化策略师的根本原因。

一、寡头行业与初创行业

回头看2000年,大部分互联网公司,科技股、网络股都属于初创期,生存能力脆弱。那时的标志性符号是通常被称为“.com”的互联网公司不断成立。公司可以简单地通过在他们名字上添加“e-”前缀或是“.com”的后缀来使其股票价格增长,因此被为“前缀投资”。

然后,股价飙升和买家炒作的结合,以及风险投资的广泛利用,为这些企业摒弃标准的商业模式创造温床。它们突破传统模式的底线,转而关注于如何增加市场份额,但大部分最终都投资失败收场。当时的行情属于千帆竞发、百花齐放,估值基于市梦率;

不过,虽然科技股泡沫破裂,但仍然有不少优秀的IT企业生存下来并证明了自己的价值,如亚马逊公司、谷歌、Netflix、PayPal。

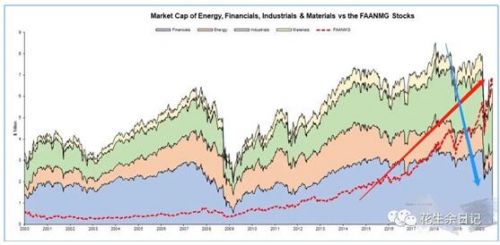

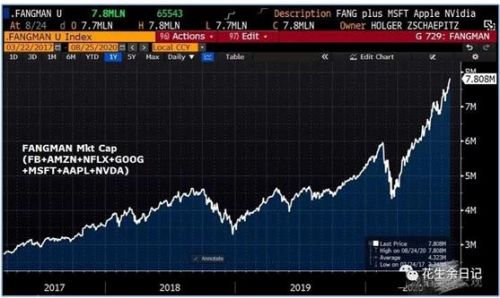

到了2020年,科技股的行情已经集中于FAMNNG,或FAAAMNNG,或FANG的细分板块。虽然小盘股和概念股也鸡犬升天,但市值膨胀主要集中在FANG大盘龙头股。

FANG板块,交叉覆盖了可选消费(消费电子、零售、汽车)、互联网(移动通信平台、大数据、软件服务和云计算——信息高速公路)、 科技(芯片、人工智能)、传媒(广告、流媒体)、交通(物流)、能源(新能源)。FANG们的市值已经超过标普500的金融+能源+原材料之和。而且FANG的市值今天已经达到8万亿美元,不但富可敌国(高于日本+印度GDP之和),而且融资成本也敌国。

二、科技泡沫与金融泡沫

从金融的角度,2000年的科技股和初创公司,大都处于萌芽阶段。只是靠几个创业团队的PPT点子和股权融资取悦出资方,因此在出现危机的时候,融资能力差,有很强的行业与融资周期性。

但2008年之后,主要央行为了对抗金融海啸而一致大放水,形成流动性泛滥,造成融资成本大幅降低,也形成了大量的僵尸企业。到了2020年,新冠疫情引发了过去11年里,央行无节操运作埋下的金融核弹,引爆了更大级别的金融危机。2020年3月的单月股市跌幅几乎等于当年的次贷危机和1933年的大萧条。

但让人无奈的是,这场更大的危机却刺激了包括美联储在内的全球央行和政府的更大级别的无节操放水。于是,MMT大行其道,史无前例的流动性泛滥,导致美元国债和货币贬值,激发了风险偏好,从而强化了股市泡沫。

数据来源:Factset, Bloomberg

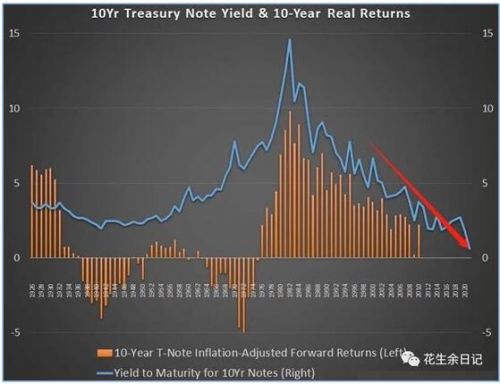

从上图看,UST10YR收益率在2000年接近6%,而目前几乎是0。经通胀校正后,当时实际利率3%,目前为负数。而且在在新的 平均通胀目标框架下,如果没有yield curve steepening,那么美国就是第二个日本了。

更进一步分析发现、这些科技行业的巨头们,不但享受了股市的泡沫,而且通过低廉的利率提高了企业竞争力,比如:Apple和Amazon的融资成本已经比很多国家还低。

数据来源:Bloomberg

因此,不难理解,科技巨头们举债回购股票来托股价,并构造了科技股EPS和股价循环上涨的“盗梦空间”。这个就是所谓的 Capital Structure Arbitrage。

当然也有例外,比如TSLA。TESLA的融资成本相对其他几家还较高,而且没有回购,但TSLA凭借自己的一辆辆车,一家家工厂和越来越好的现金流和EPS,带领多头逼空空头实现了市值膨胀。从PE估值来说,TSLA目前也是一只“金融”股票。

因此,我认为,2020年的股市泡沫,与其说是科技股泡沫,倒不如说是金融泡沫。

三、股市泡沫与财政赤字

从宏观的角度,与科技行业不同是,传统行业受到监管导向、科技创新、ESG/新能源和金融科技的挤压。后者的市场和毛利率下降,前者的市场和毛利率上升;导致后者在SP500权重下降,前者的权重上升。

尤其经过人类金融史上的最大黑天鹅之一的Covid-19疫情,全世界实际经历了一场供给侧改革,替新经济把旧经济的竞争对手摧枯拉朽一般碾压、剔除,让位给新经济。

数据来源: Bloomberg

与此同时,美国政府的财政赤字率,从2000年的盈余,飙升到2020年的18%。因此,美国政府越来越依赖股市的牛市,来维持养老金体系,维护社会各阶层的和谐相处。

美联储前主席Bernanke和Yellen不久前甚至联合讲话,要求FED彻查谁参与了1季度的股市是谁参与了做空。这种带有强烈政治论调的央行发声,除了在2015年A股泡沫阶段,投资者在近代金融史和全球范围内,从来没有见过。

四、结论与反思

股市就是各种的必然和偶然因素同时叠加的结果。综上所述,2020年的科技股泡沫和2000年的互联网泡沫,无论是宏观背景、中观行业和微观业态,以及全球和美国自身的外因和内因都不一样。

我无法预测股市。但也许,就像历史学家和图形学家说的那样,股市在技术形态和大众行为向2000年互联网泡沫趋同之后,就会引发一定级别的下跌,但泡沫大小的极值,泡沫破裂后的下跌形态以及下跌幅度,都会有很大差别。

不过,眼下有一点是必然,那就是2020科技股领头羊的成长之路,还远未到头:

1)iPhone和Android早已把每个人的喜好变成大数据的金矿,让大众喂养科技巨头们的增长,形成闭环。除非政府和监管强行介入拆分,否则很难阻止他们的成长和垄断地位。

2)Musk的Neuralink神经元技术正在把人类向科幻小说里的生活推进一步。虽然该技术也许可以应用在医学帮助人类,但也可能让科技巨头实现控制人类思想和大脑信息变成大数据的现实。

3)Amazon、TSLA的卫星互联网计划,以及TSLA的汽车CPU也在按部就班地实施,未来万物互联的场景正在逼近现实。

4)Google、Facebook,、Twitter等搜索引擎或社交媒体,在操纵大众的观点,纵容种族歧视,仇恨言论也早已不是新闻。

这些科技行业巨头公司在优化人类生产效率,改变人类社会的同时,却也逐渐搭起了一个个坚不可摧的帝国 — 它们同时垄断信息路径、社交媒体、大数据、零售、汽车、传媒、劳动力(机器人)、移动支付、金融资源。

因此,这个世界正变得越来越像《黑客帝国》里的Matrix —普通人无论在里面顺从,反抗,都是给这个暗黑帝国提供能量。伴随着美股牛市,人们看到的是,贫富差距急剧扩大,美国最富的1%的家庭,持股美股50%的总市值,最富的10%的家庭,持有美股84%总市值。

不用惊讶,未来的很长时间里,疫情的延续和央行大放水,还会加速了科技巨头们垄断市场,控制信息,掠夺社会财富。而结果是,全球加速奔向Matrix形态。也许有一天,大多数人存在的意义已经不是促进劳动生产力改革。你睁眼,就是免费地、像眼下的美国劳工阶层一样,政府补助吃喝拉撒、玩游戏、炒股票,就可以推动这个世界运转,帮助科技巨头们垄断更多的社会资源。

具有社会学意义的是,2000年的互联网泡沫,人类看到的是推翻旧秩序旧垄断的希望;而今天2020年的科技泡沫,人类看到的是更强大的新经济垄断的绝望。当然,这并不是鼓励暴力,或仇富。更多的上层建筑的思考,应该在于,如何制约这种科技巨头依赖资源垄断和干预政治立法来巩固商业帝国的做法、因为这已经不只是经济上的马太效应得极限表达了,它更涉及到社会结构、社会资源分配、科技、医学伦理等人类的前途和命运问题。

记住莎士比亚在《罗密欧与朱丽叶》里的一句话:

These violent delights have violent ends. And intheir triumph die, like fire and powder, which as they kiss consume.

本文仅代表作者观点,与所在公司无关!

本网发布此文仅为传递更多信息,不构成投资建议。