作者:交银国际研究部主管 洪灏

在最近的一次高层会议上,中国提出了一个新的口号,即在刺激国内需求的同时,继续吸引外国投资,稳定国际贸易。同时,在保持货币政策灵活性的同时,财政政策保持对实体经济的支持。政策强调逆周期性和前瞻性。这次会议的总体基调对于市场并非收紧,但也再次强调了遏制房地产投机。短期内市场的运行仍将受制于我们之前报告讨论过的强劲阻力位置(《政策的信号》20200727)。

在这个不断变化的世界的大环境里,我们需要从长期历史性变化的角度去理解这个“双循环”的新策略。2008年前后,全球的经济格局已经开始发生重大转变。当时,次贷金融危机引发了全球经济的宏观变化。从历史上看,美国一直对于全球产出的需求永远得不到满足。随着美国消费、世界其它国家地区储蓄,美国个人储蓄率一直在持续下降。与此同时,美国经常账户赤字占GDP的比例作为美国个人储蓄率的镜像也一直在下降。然而,自2008年以来,这个持续了近40年的长期趋势开始逆转。随着美国储蓄率开始上升,其经常账户赤字开始大幅改善。最近由COVID-19引起的美国经济衰退将美国的个人储蓄率提高到近13%,这是自1980年代初以来的最高水平(图表1)。顺便说一下,以市值GDP的比率来计算的美国市场估值和美国个人储蓄率高度负相关。如果这一历史关系继续成立的话,同时如果美国个人储蓄率已经见底回升,那么美国市场的估值也很可能已经见顶。

在这样的背景下,中国提出的“双循环”的新策略既是当务之急又是形势决定的。市场共识的解读似乎认为这是一个新的策略。其实,世界的格局早已改变。在全球需求受到新冠肺炎影响、中国出口增加值对于GDP增长的贡献下降的情况下,扩大内需应成为首要任务。在过去的几年里,中国一直在致力于制造业和产业升级,并将其经济转向以消费为主导的结构。图表1显示了这些战略行动的长期必要性。这次高层会议很可能是第一次阐明了在一个新的世界格局里一项长期的国家战略。

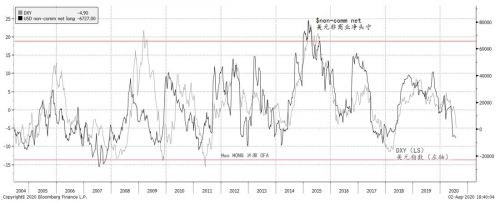

这种长期变化也在影响美元的走势。关于美元可能失去储备货币地位的讨论再度浮出水面。但最近,美元的非商业净多头仓位已迅速降至一个较低水平(图表2)。这个水平历史上往往预示着美元弱势短期内将获得一些技术面上的支持。即便如此,我们也不应将或有的、短期的、暂时的技术支持错以为是美元长期跌势的逆转。随着美国继续放纵其货币政策,美元的长期弱势很可能会持续下去。

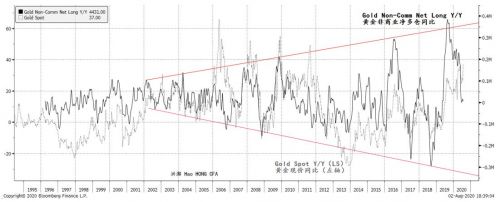

我们还注意到,交易员正在快速地减少他们的非商业黄金净多头头寸。从历史上看,这些净多头头寸的变化与短期内黄金的表现高度相关(图表3)。美元疲软的技术喘息也很可能会在短期内抑制黄金上升势头。也就是说,当美元恢复长期跌势时,金价在短期的盘整之后,长期继续创出新高。

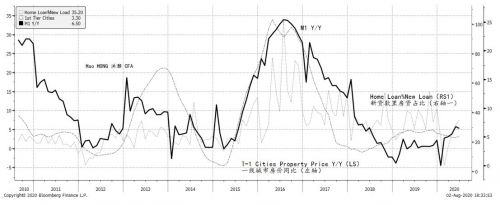

市场对政府重新强调遏制房地产投机的担忧也是有道理的。在我们7月27日的《政策的信号》报告中,我们讨论了2015年之前房地产和股票的正相关关系已经变成了负相关。因此,对于股市而言,房地产市场在调控下不温不火不一定是坏消息。从温和的狭义货币供应量M1的扩张、住房贷款新增贷款总额的比例和一线城市房地产价格上涨的势头,我们并没有发现全国范围内大规模房地产投机的迹象(图表4)。我们相信这是高层会议坚持“一城一政”的原因。在当前实施某种形式的房地产调控的五个城市中,只有深圳是一线城市。

有趣的是,我们自下而上的短期选股模型显著增加了对可选消费和科技板块的配置,同时通过获利了结大幅减少了对医疗保健板块的配置。尽管这种选股模型在本质上是短期的,但它已开始反映出“双循环”的理念,将更多资金配置于可选消费和科技板块,而这些板块将受益于更多的政策支持。尽管这个模型完全由量化程序驱动,也不需要人为干预,但它的配置变化表明,市场已嗅出了中国在一个不断变化的世界中的新方向。

本网发布此文仅为传递更多信息,不构成投资建议。