作者:余华莘,注册金融分析师,资深对冲基金经理。

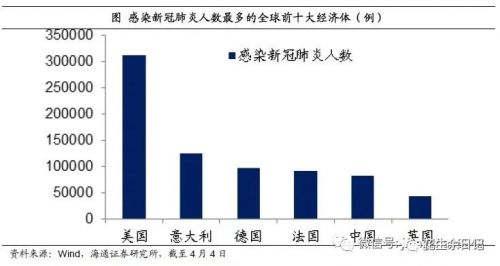

【前言】2020庚子年可谓是开年不利。三个月以来,COVID-19病毒几乎传播到世界上每个国家,地方病例均呈现激增。截止三月末,各国政府已经采取严格遏制措施以遏制社交活动,从而导致经济活动停滞等现象。

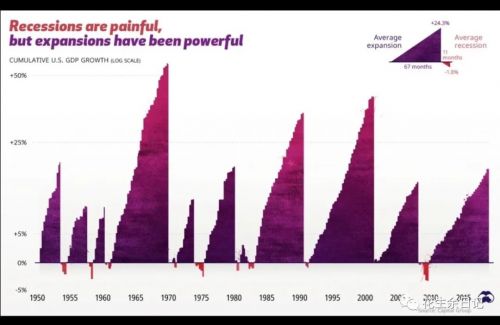

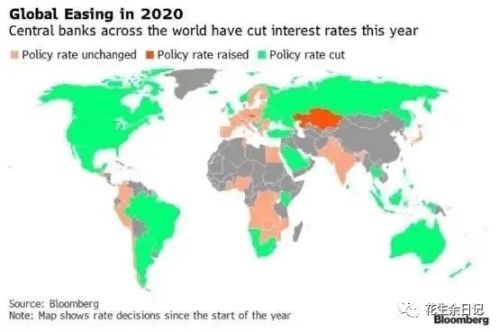

各国政府决策者们和中央银行一起承诺并投入了数万亿美元,以维持家庭和公司的生计,并阻止金融市场崩溃。 目前看来,上半年全球经济增长已经被破坏,从IMF、OECD和国际投行的预测都反映出全球经济已经陷入衰退。

我认为,与2008/09年全球金融危机期间相比,2020年疫情导致的全球收缩可能会更深更广。有一点已经清楚,这次疫情带来的不仅仅是短期问题,它对全球增长,债务水平,公共政策和全球化的中长期影响是巨大的。下一步局势将在很大程度上取决于接下来发生的事情,包括:1)抑制措施持续多长时间;2)医学科技可以提供什么;3)还有哪些进一步的政策支持。

【正文】中国从春节前就采取积极的疫情遏制措施并为此作出了巨大牺牲,但COVID-19病毒在世界范围内传播,并引发了前所未有的对全球经济增长和产业链的冲击。与2008/09年全球金融危机期间相比,亚洲几乎所有经济体的国内和外部活动下降速度都更快。而且,从过去一个月中国内地经验来看,即使一旦解除社会隔离措施,经济总需求可能只会逐渐恢复。

一、疫情对经济增长的影响

不过,危中有机。几百年来、现代社会面临的所有挑战,人类终将迈过困难,最重要的是,不要忽视那一线的希望。

首先,各国决策者在支持金融体系和提供财政支持方面做出了迅速的反应。其次,在严格执行的背景下,即使要付出高昂的经济代价,各国政府采取得公共卫生措施总体看起来有助于遏制传播。再次,未来几个月(至少在北半球)温度升高可能有助于控制新冠病毒。而且随着全球医疗资源的集中投入,人们仍然希望在不远的将来,获得更好更快的治疗方案、更可靠和更容易获得的检测方法,以及有一天能获得有效的抗毒疫苗,以减轻人类的痛苦和损失。

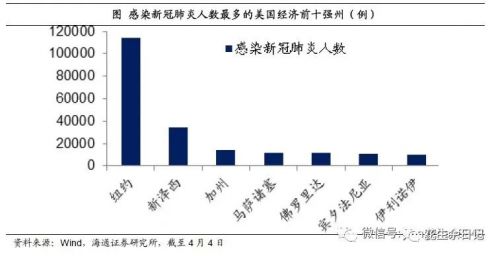

而且随着各主要大国和世界其他地区持续加大力度与COVID-19病毒作斗争,过去四天以来,表面数据已经开始显示欧美开始出现初步控制的迹象。比如:欧美各国新增确诊比已经下降到12%以下;美国纽约州的情况也是越来越可控。

纽约和新泽西在上周末的确有一些积极的事态进展。纽约和新泽西各自报告了每日冠状病毒死亡人数的下降(分别为:NY:630人 -> 594人;NJ:200人-> 71人)。纽约的情况继续略低于IHME(健康指标与评估研究所)预测的速度,但新泽西州的死亡人数则更高。

根据IHME的预测,新泽西州将在本周三达到顶点,纽约州将在本周四达到顶点。在纽约,新住院人数也从周六的1,095下降到今天的574。NY州长Cuomo还指出,住院的病人中有74%已出院。另外,意大利,西班牙和法国都报告了过去一周来的进展和进步。虽然目前的数据走势还未形成趋势,但是趋势改善的第一天是趋势开始的必要条件,而且在我看来,这些都是可喜的发展。

也因此,基于最近几天的疫情数据,一些乐观人士认为除美国和一些小国以外,大多数国家已过了新增病例的高峰点了。这点判断,我个人以为时尚早。

在中国内地,尽管我们在遏制COVID-19病毒方面取得了初步成功,但中央与地方政府决策者目前仍面临着两个主要风险:1)由于疫情大流行而导致的外部需求下降, 2)内地社区第二波病毒感染的上升风险。

这里重点讨论第二个风险,中国可能第二波感染原因有以下三个因素:1)从其他国家/地区进口的病例数量上升;2)随着隔离封锁的结束,无症状携带者传播的病毒数量在增加;3)农民工又回到了拥挤的大城市,如北京和上海。 最近几天,从媒体的头条新闻和自媒体的轶事报道来观察,中国政府的决策者们对第二波感染的风险越来越关注。

与纯粹的需求冲击不同,例如在2008-09年全球金融危机中推出的“ 4万亿”需求刺激方案,这次决策机构可能需要实施金融救助政策,而不是仅仅刺激基础设施,房屋和汽车的支出,才能稳住经济增长和就业形势。

二、金融市场与就业市场展望

金融市场方面,从最新披露的瑞士信贷经纪商数据(CSPB)来看,全球对冲基金的风险敞口已经大幅度下降。从3月25日起,多空基金和量化基金已把总风险敞口从100-110%降至55-70%;净风险敞口则从3月份危机前的约33%上升至36%。今年以来,在对冲基金的业绩表现上,多空基金平均下跌了12%,量化和市场中性基金平均下跌了10%,事件驱动策略下跌了14%,宏观策略基金表现相对较好但也跌了5.4%。

当前,风险资产价格受到大幅度降息,量化宽松,降低银行部门借贷利率,以及政府回购便利工具的支持。 投资者很难想象,假如没有这些应对政策的话,金融市场看起来会是怎样的格局。

展望未来,在美联储和世界各国央行的共同努力下,金融市场的流动性风险已经大幅降低。同时,各国的大规模财政刺激在很大程度上也消除了全球经济走向萧条的尾部风险。但全球经济和企业盈利下滑的幅度,很大程度上与货币政策和财政政策无关,而是取决于全球经济停摆的时间长度。因此一个关键跟踪指标是全世界的病毒病例增加速度和蔓延范围。如果疫情蔓延变得越来越糟,那么风险资产将很难看到真正意义上的反弹或稳定恢复。

三、海外中资美元债的最新跟踪

三月下旬以来,由于COVID-19疫情大流行和全球美元流动性短缺,海外中资美元债的价格大幅波动。根据Bloomberg的交易量数据,海外中资美元债发行量从2019年四季度的526亿美元增至2020年一季度的624亿美元(2019年每季度均值为614亿美元)。 同时,2020年一季度到期的海外中资美元债数量也有所增加,尽管增幅较小,即从2019年四季度的367亿美元增至今年一季度412亿美元(2019年季度平均值341亿美元)。 因此,海外中资美元债净融资额温也从四季度的159亿美元增长为211亿美元(2019年季度平均为274亿美元)。

海外中资美元债的余额规模从2019年四季度末的9065亿美元增至2020年一季度末的9277亿美元,同比增长从2019Q4的13.7%降至2020Q1的11.9% 。由于COVID-19疫情的不利影响,债券还款压力上升,人民币贬值以及金融风险可能从到岸市场转移到离岸市场,未来几个月的海外中资美元债市场将面临越来越大的挑战。

资料来源:Bloomberg

最新数据显示,海外中资美元债在3月份总发行量为65亿美元左右,处于2019年以来相对的低位。自3月下半月暴跌以来,中资美元债几乎没有发行量,一级市场处于冻结的状态。私人企业发行的海外美元债,尤其是运输,仓储、邮政、酒店和餐饮服务行业,可能会受到COVID-19疫情的严重打击。而且如果中国政府放弃对房地产行业的大规模宽松计划,一些房地产开发商,尤其是相对规模较小且在低线城市有大量业务的开发商,可能面临强劲的融资压力和阻力。因此,我预计未来几个月可能会有不少海外中资美元债的违约事件(像2018年的债灾),并且HY和IG 之间的信用利差可能会进一步扩大。

3月12日,中国人民银行和国家外汇管理局修改了其宏观审慎管理框架中的一个关键参数,以缓解对国内公司从海外借款的限制。根据银发〔2020〕64号《通知》,我国将全口径跨境融资宏观审慎调节参数由1上调至1.25,政策调整后跨境融资风险加权余额上限相应提高。这应该是政策制定者的预防措施,但这可能不足以抵消COVID-19疫情的总体冲击并扭转中期的负面影响。 因此,中资美元债发行人的偿付能力和信用风险,仍然需要分析和研究,以避免踩雷。

(本文仅代表作者观点,与所在公司无关。全文有删节。)