来源:交银国际研究

作者:洪灏

Q 越来越普遍的融资交易是市场波动的重要来源之一:最近市场大幅震荡。这种盘面侧面证明了融资交易在这轮行情里的重要性。这种史诗级的波动性让人回想起2015年市场泡沫时的场景。否则,我们如何才能解释,受类似的基本面因素驱动,但香港和内地市场年初至今表现的迥异?我们仔细分析了几类主体的交易行为,包括长期战略投资者、融资交易者、陆港通和投资中国的指数基金。除了作为股票天然多头的战略投资者始终如一地减持股票之外,其它主体都在买入 — 这毫不为奇。现在更重要的问题是,不同主体的这些交易对于市场前景的启示。

Q 监管机构对融资交易的容忍度暂不明确;融资交易的占比作为观察监管容忍度的指标:融资交易活动的变化与市场飙升的关系最为密切。如近年来的经验所示,融资交易在总成交里的占比能否突破其近几年来12%的上限,可以作为观察监管机构对融资交易容忍度的量化指标。现在,这个指标已经接近11%。据相关报道,广东正在研究场外配资交易,并建议券商不要与做场外配资的公司合作。另据报道,股指期货交易或在年底前正常化。这些表面上相悖的信号表明监管机构对融资交易的态度目前似乎尚未明确。

Q 海外杠杆资金利息成本较低,正通过陆股通进入中国市场:ETF中国指数基金和陆股通自2018年初以来一直处于买入状态,即使2018年市场的表现很差,创了历史记录。因此,这些所谓的外国买盘其实并没有市场择时效应。他们的买入对于预测市场前景是无效的。此外,ETF资金流入量已经开始减弱,甚至在未来几周内可能逆转。一些融资交易依靠香港较低的资金成本,通过陆股通进入A股市场。他们已经买爆了一些陆股通的标的。这些融资交易集中购买的公司平均股息收益率约为2%,抵消了这些交易部分的利息成本。出于对回报的憧憬,这些杠杆资金通过陆股通进入A股的动机仍然强烈。它们很有可能将继续成为市场波动的来源之一。

Q 市场受阻,但长期趋势重于短期波动:监管机构似乎不太可能在短期内对融资交易明确表态 — 就像2015年那样。那时,在监管最终掉头之前,融资交易规则经历了很多迂回。这种暂时难以明确的监管态度开启了投机的时间窗口,使近期市场的巨幅震荡反而成为了投机者的天堂。我们的短期交易模型预示着短期市场波动将飙升,交易员应谨慎而为。而我们的长期配置模型继续显示A股的估值有吸引力。这些由于交易周期不同而产生的相互矛盾的信号将逼仓短期交易者,让长期投资者接盘。这种市场强手、弱手之间的换岗,以及随之而来的、从短期到长期仓位的轮换势必将导致市场波动,并暂时扭曲风险与回报的比例。轮动甚至会让一些长期的持仓暂时显得得不偿失。然而对我们来说,此刻,长期趋势重于短期波动。

谁在买?谁会再买?

“踩踏式买入,股灾式上涨,懵懂式新韭,恐慌式老手,理性式踏空。”– 中国股市段子

前几天,我在办公室电梯里注意到一大群爷爷奶奶辈的投资者也和我一起往楼上走。他们可能是要去找楼里的经纪人处理一下他们的帐户。电梯满仓往上攀升时,大家都感觉到那种稳稳的幸福。

突然,有人轻拍了一下我的肩膀。我转过身来,看到了一双诚恳而有些浑浊的老眼睛。“你就是那个人,”他微笑着说。“我前几天看过您的电视节目。您能告诉我,现在应该买些什么吗?”我当即受宠若惊,脸像煮熟的龙虾一样红。

但在我有机会以卖方专业风格认真地回答他之前,另一位大爷用胳膊肘轻搡了他一下,并低声说:“别问他。他是老手,不敢追高的。”他讲的这么有道理,我一时竟无言以对。我赶紧第一时间逃出电梯。“你应该问一个新手。他们才能抓到涨停板。”我身后的电梯门关闭前传出了最后的判决。

...

这次暴涨是谁买起来的?这是一个困扰着投资者的问题。但更重要的是,当不同类型的资金买入时,它对市场前景意味着什么?找到答案,或至少找到一些接近真相的事实,将是确定演出是否能继续的关键。

融资交易

在我们上一个报告中,我们论证了融资交易对于此轮上攻行情的重要性(《融资牛路在何方》,20190301)。毕竟,除了这类型杠杆式交易之外,我们很难很好地解释市场当前强大的价格势能。此外,根据自2015年下半年以来的交易历史,当融资交易在市场总成交的占比接近约12%的上限时,监管机构可能会进行干预。最新的数据显示,这一比例保持在接近11%的水平(图1)。

2019年3月1日星期五,我们发表了题为《融资牛路在何方》的报告。随后在2019年3月4日星期一,上证50蓝筹指数阶段性见顶。从3月4日星期一的峰值,到上周五最后收盘,上证50蓝筹指数五天内下跌了约8%。

据报道,由于疏忽而导致部分贷款进入股市,台州的两家银行接受了处罚。另据相关报道,广东证监局召开了了解关于场外配资情况的座谈会,禁止证券经营机构与配资机构合作开展业务,并要求机构加强监控异常交易活动,做好投资者教育等正面宣传工作。此外,另一则新闻简要提到,有关部门在研究年底前股指期货交易正常化的可行性。

图表 1: 成交中融资交易的占比依然很高,接近2015年以来12%的上限

资料来源: CEIC,交银国际

随着融资交易占比接近其短期的上限,这些最新的情况与近几年的对于监管的观察经验一致。展望未来,我们可以将这个占比作为观察监管对融资交易态度的代理指标,并作为市场阻力即将出现的预警指标。如果这个百分比被允许明显超过其近几年来的上限,则表明监管机构对融资交易的态度正在发生变化。如是,这种监管容忍度的提高对于提升风险偏好 – 或者甚至是重演2015年泡沫 – 都具有指导性意义。

但我们需要认识到,这个百分比的计算是动态的。如果越来越多的现金交易涌入市场,融资交易在市场总成交量中的占比将下降,而市场的飙升很可能也将会因此而减速。因此,我们需要调查还有谁参与了这次行情。

指数基金流入

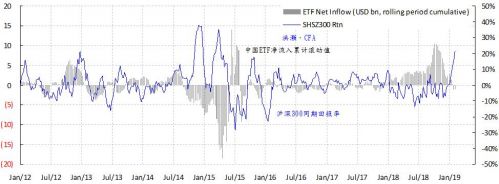

市场共识还认为,国外资金一直在买入中国ETF指数基金,并认为这些资金一定推高了市场。然而数据中的证据尚无定论。我们注意到,专注于中国的基金往往买的太早,同时随着市场的上涨而渐渐放缓购买速度,甚至减持在中国市场持仓。

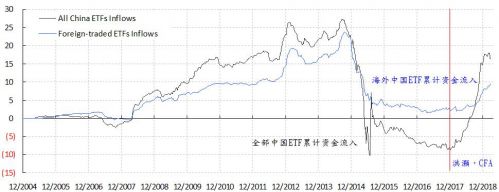

例如,这些ETF指数基金的累计资金流入量在2014年底达到高潮 – 就在当时中国市场即将飙升之前。然后买盘开始减速,并随后在市场崩盘时转为净流出(图2,上图)。这种行为模式很可能是由投资者的定投计划所引起的。当然,市场杀跌时的赎回也难以免予其责。当比较短期的滚动累计资金流入与同期市场收益时,我们可以看到其实这些资金流入的速度是资金回报是负相关的(图2,下图)。

鉴于滚动周期中的回报与同周期累积流入之间的历史相关性一直很强并且持续,且近期市场一直在飙升,我们近期可能会看到这些基金的净流出 – 与过去几个月的趋势相反。因此,即使这些资金过去几个月一直在买入并支持市场,他们也不太可能在短期内继续像之前那样支持市场的涨势。

图表 2:市场回报和同期投资中国的ETF指数基金流入情况负相关,并开始减弱并流出

资料来源:彭博,交银国际

战略投资者(产业资本)

市场普遍观察到战略投资者在此次反弹中一直在减持股份。这种情况被认为是看跌的迹象,因为这些资金往往是与上市公司有着千丝万缕关系的长期战略合作伙伴。如果他们离开,散户投资者或将会被迫接盘。

数据再一次不支持这种流行的市场共识。实际上,战略投资者一直都在减持股份,一如累积减持股份的总值与市场市值变化之间的密切相关性所示(图3)。也就是说,在积累了上市公司股权之后,作为市场里的天然多头,战略投资者往往选择在市场上涨时减持。这样性质的减持里蕴含的关于市场前景的信息其实很少。但如果这种类型的资金开始购买,那么确实是可能在暗示着市场开始显示投资价值。

图表 3:无论市场涨跌,作为市场里天然多头的产业资本都减持

资料来源:彭博,万得,交银国际

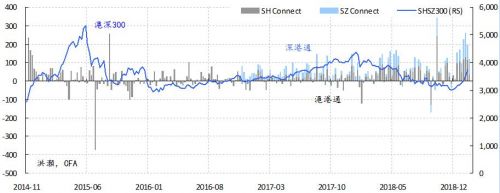

陆股通

通过陆股通从香港流入的资金能否是当前行情的主要推手?从这些资金的每周流入的数据显示,这些资金并不是很好的市场择时指标。无论市场方向如何,它们都倾向于购买(图4)。因此,他们的买入对于市场前景的含义并不确定。

然而,有证据表明融资交易员以非常便宜的利率从香港融资,然后通过陆股通进入A股市场。目前,我们很难衡量这些交易的规模。但考虑到内地与香港巨大的融资息差,以及A股的盈利前景,这类交易的动机是很强的。如是,这种来自香港的融资交易将成为市场波动激增的另一个来源。

图表 4:陆股通北上资金流入激增,但是对于市场前景并无解释作用

资料来源:彭博,万得,交银国际

市场展望

约翰·肯尼思·加尔布雷思 John Kenneth Galbraith在他的经典著作之一《金融泡沫简史》中,讨论了诱发并促进金融泡沫形成的因素。除激进的新想法引发人群的幻想和新的金融杠杆工具之外,他认为还有其它两个因素。

“金融市场的记忆短得犹如金鱼的一般,”他在书中写道。“在金融市场里,以前的灾难很快就会被忘记。记忆如此短暂的后果,是当类似的市场泡沫卷土重来时,有时甚至距离上一次危机仅短短几年,这个新的泡沫通常就会被新的一批盲目自大的年轻一代所拥抱,把市场的暴涨当作是金融和经济中的创新。在人类对其它领域的探索里,鲜有像在金融领域里那样,对于历史认知的影响是如此微不足道的。即便在某种程度上已成为了记忆的一部分,过去的经历在下一次泡沫中也会被唾弃,成为给那些无法理解当下奇迹的愚蠢的人们预留的避难所。”读到这里,之前我们在电梯里的遭遇突然就变得很好理解了。

我们很难不认同这轮行情形成的基础。毕竟,我们的基于经济周期运行,相对估值和市场技术因子的长期配置模型都在这次市场上行之前就已经空翻多了(图5)。我们在2019年的展望报告《峰回路转》(20181119)中,以及在后续报告《峰回路转:狗年的“教诲”》(20190201)中都详细地讨论了这些模型结论。

图表 5:我们独有的股债收益率对比模型在一月初就显示了A股的长期配置价值

资料来源:彭博,交银国际

然而,在短期内,我们认为在监管机构对这些交易的容忍度明确之前,融资交易有可能会更加猖獗。融资交易在市场总成交的占比可以作为观察监管机构对于融资交易态度的指标。这些杠杆型交易如果能得到密切的监管和监督,市场的前景将更具稳健。但作为金融史学忠实的信徒,我们也要不断地提醒自己,不要对于人类的贪欲掉以轻心。

此外,由于息差和持续盈利的前景,以香港较低利率融资并通过陆股通进入A股的冲动依然强烈。这些资金很可能会继续瞄准深圳交易的科技股和创业板,因为这些股票受益于即将推出的科创板带来的、估值重估的溢出效应。

这些杠杆交易的存在短期内将加剧市场波动。随着短期交易者因市场波动而放弃其头寸,长期投资者将逐渐接盘。投机者和投资者之间的换岗,很可能会在不久的将来严重扭曲风险与收益的关系,让很多长期持仓看上去暂时得不偿失。但我们仍然认为,此刻,长期趋势重于短期波动。