2019年初,中国体育用品公司安踏体育(2020.HK)经历了几件大事:市值破千亿;营收破200亿;对欧洲体育巨头Amer Sports(亚玛芬体育)的收购进入尾声。

对于安踏所在的中国体育用品行业来说,8年前的产能过剩危机和随之而来的行业震荡暂成过去时,行业进入上升期。目前,安踏已是行业里市值最高的公司,1235亿港元的市值(1051亿人民币),是李宁的5倍,特步的10倍,361度的38倍。

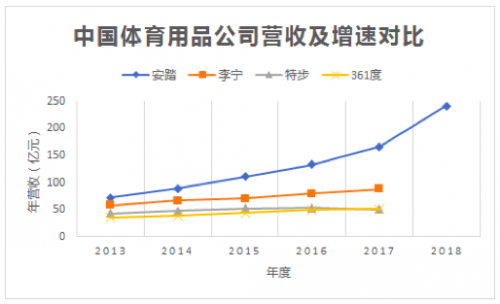

营收和增速方面,安踏的势头也更迅猛。它是本土体育用品公司里唯一一家2014年起一直保持双位数高增长的公司。曾经的老大李宁虽然走出了危机,但增长势头明显不如安踏,361度增长平平、特步2017财年营收甚至出现下滑。

资料来源:《财经》杂志记者根据上市公司财报数据整理

跨国收购是市场对安踏的关注焦点。2018下半年,以安踏为主的财团以371亿元的价格,向芬兰体育集团Amer发起收购。这场交易若顺利完成,将是中资在体育用品领域的最大规模收购案,这场收购亦被看作美的收购库卡后中国企业最重要的一场跨国收购。

安踏的增长得益于中国消费者开始购买更多体育休闲及专业服饰,也缘于公司主动对抗行业风险,重塑战略:它全面转型做零售,大幅改造店面;将主品牌定位于高性价比,抓住大众消费者;同时用多品牌策略占领细分市场。

但创始人兼董事长丁世忠有更长远的考虑。在26日于香港举行的业绩解读会上,丁世忠告诉《财经》等媒体,安踏的目标是成为国际化体育用品集团,收购Amer是公司加固多品牌战略,向国际集团迈进的重要一步。

在营收、市值方面已坐上中国体育用品业老大位置的安踏,能否成为与耐克、阿迪达斯比肩的国际体育用品巨头?

坐稳国内老大

中国体育用品行业近年来的发展始于一场危机。

2011年前后,产品、渠道、营销同质化的中国体育用品行业迎来严酷寒冬,以安踏为代表、出身于福建泉州晋江的多家鞋企,以及体操王子李宁创立的李宁公司陷入库存积压危机。产品卖不出去,2012、2013财年,安踏的营收和净利接连出现双降,业务持续收缩。其它业内公司亦未能幸免。

粗放的经营难以为继,现实逼迫中国体育用品公司转变经营理念,当务之急是摸清消费需求,不再盲目生产。安踏做出面向消费者、以零售为导向的战略决策。

在渠道端,它将代理商转为公司股东,以分公司形式运营渠道代理,让代理商与公司成为利益共同体;终端上,以零售为导向,改造出更吸引消费者的店面;同时改善人力资源和组织机构,采用事业部制度,共享供应链和物流,但分业务单元独立考核。

重塑战略和制度的同时,安踏将企业的核心竞争力定位在产品研发与创新上。运动鞋服的面料、结构、对运动保护的探索是这一领域的基础创新。“在研发上占领制高点至关重要。”运动品牌独立分析师马岗告诉《财经》记者。他认为,消费者对一个品牌最直接的感知是产品,虽然营销可以营造一时的火爆概念,但服装鞋履、运动装备是消耗品,成败最终由消费者对产品的复购决定,只有研发创新可以提升产品的核心竞争力,提升消费者的产品体验,让某一品牌很快与竞争对手拉开距离。

2017财年,安踏研发投入占销售成本5.7%,大概为9亿元,2018财年这一比例是5.2%。安踏管理层在2月26日的2018财年业绩解读会上表示,虽然研发投入占销售成本的比例下降,但研发投入的绝对值是增加的,安踏的核心竞争力仍依靠研发和创新。

第二名李宁2017财年的研发占比为1.9%,约1.7亿元。从投入的研发资金量来看,安踏遥遥领先。亦有业内人士表示,因为产品的技术含量有所欠缺,近年来李宁已向注重时尚、创意的潮牌转型。对比安踏和李宁,2008年安踏营收46亿,李宁67亿,到2017年,安踏营收166亿,李宁营收仅为89亿元。2018财年,安踏营收达241亿元,营收增速也达到5年来最高,同比增19个百分点。

但与国际巨头相比,安踏的研发投入金额仍有距离。经《财经》记者测算,阿迪达斯2017财年投入研发14亿元(1.87亿欧元);耐克的财报未单独列出研发投入数据,根据摩根士丹利测算,过去五年耐克的研发投入每年为17亿元(2.5 亿美元)左右。不过,基于业务的稳步增长,安踏与国际巨头在研发投入上的差距正在缩小。

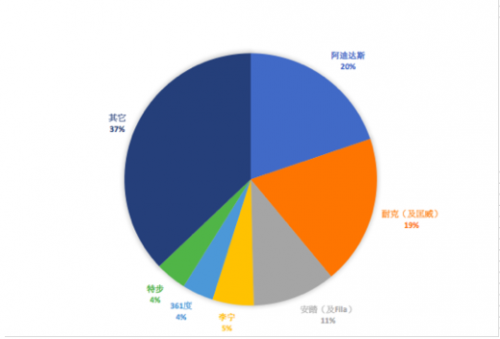

跨国品牌+跨国收购

即便在中国市场,跨国体育品牌的市场份额也遥遥领先于本土品牌。 2017年,阿迪达斯、耐克(及旗下匡威)以20%、19%的市场份额位列前两名,安踏主品牌和旗下运营的斐乐(Fila)品牌共占11%的市场份额,李宁占5%,特步和361度分别占4%。

2017年中国市场主要体育用品公司市场份额

资料来源:《财经》记者根据欧睿国际数据整理

面对阿迪耐克强大的品牌效应和本土对手的低定价挑战,安踏的策略是,运营多个差异化品牌来扩大市场份额:用安踏这一主品牌占领基本市场,抓住大众消费群体,再通过收购或购买国际成熟品牌的运营权,扩充产品线,针对不同用户层和场景,满足多元消费需求。

目前主品牌“安踏”的定位依然是大众运动品牌,服务于普罗大众和最基础的运动爱好者,价格定位在299元至899元之间,在利润方面,通过集团化采购优势,得以控制成本和终端价格,并从管理方面提升效率。

多元产品方面,通过收购香港小笑牛(Kingkow),在中国运营意大利斐乐(Fila)、日本迪桑特(Descente)、英国斯潘迪(Sprandi)、韩国可隆(Kolon)等国际品牌,安踏弥补了自有品牌的不足。这些品牌覆盖了低端到高端、时尚到专业、孩童到成人的体育用品消费;新创立的安踏Kids年增长40%左右,有望成为安踏、斐乐这些主力品牌之外另一个重要子品牌。

对跨国体育集团Amer的收购计划延续了这一多品牌策略,收购Amer后,安踏有机会利用差异化优势,在细分市场上与耐克阿迪抗衡。创立于1950年的Amer具有安踏缺乏的专业户外鞋服和器材类产品。Amer管理的加拿大奢侈级户外装备品牌始祖鸟(Arc’teryx)、法国山地户外越野品牌Salomon(萨洛蒙)、美国网球装备品牌Wilson(威尔逊)等品牌覆盖网球、羽毛球、高尔夫、高山滑雪、越野滑雪、滑板、健身器材、自行车、越野跑装备、徒步装备及潜水等多种体育项目。

安踏集团总裁郑捷告诉《财经》记者,这项收购已通过所有的反垄断审查,预计在3月底完成交割。

加速国际化进程

国际大品牌有两个主要标志:在国际主要市场有广泛的知名度,在国际主要城市有充分的渠道布局。

对中国公司而言,培育一个国际化大品牌并不容易,安踏自主品牌若要成为国际大品牌,还有长路要走。但安踏管理层认为,通过收购一个拥有多个国际品牌的跨国体育巨头,安踏便跨出了成为国际体育用品集团的第一步。丁世忠在近日接受财经作家吴晓波采访时表示,以中国公司的品牌运营能力,很难在30年内培育出一个广受认可的国际化大品牌,但通过收购国际品牌,可成为国际品牌的运营者,让这个品牌的影响力在中国庞大消费需求的加持下持续迸发。

郑捷在业绩解读会上表示,安踏与Amer最大的协同效应会发生在中国。目前,Amer正面临营收增长缓慢、利润率下滑、增长动力变差的局面。招银国际分析师胡永匡告诉《财经》记者, Amer在中国市场的占有率比较小,增长空间广阔。

2017财年安踏营收20.99亿欧元,Amer营收27.09亿欧元,但安踏的增长更迅猛,2017财年Amer营收增长3.3%,安踏营收增25.1%。同年安踏的调整后EBITDA(税息折旧及摊销前利润)利润率为25.4%,也远高于Amer的10.5%。

资料来源:Amer公司官网、天风证券研究所

不确定性是收购完成后,安踏和Amer之间能否做好资源协同。安踏此前已经积累了国际品牌的中国区运营经验,但对Amer的收购是安踏首次真正意义上的全球化收购。不论是Fila,还是Descente,此前安踏是通过购买这些国际品牌的中国经营销售权,参与国际品牌的运营,还未有过在全球范围内运营国际品牌的经验。

同时,Amer的品牌和产品能否顺利落地中国,对接消费需求,也有待时间验证。一位业内人士告诉《财经》记者,即便是一个国际知名品牌,进驻商场最好的商铺位置后,如果运营能力跟不上,没有销售额,也无法在商场里继续经营下去。事实上,2009年安踏获得Fila中国经营权时,Fila在国际上已经有很高知名度,但最初落地中国时仍付出了很大心血。

目前安踏正在集团层面建立一个多品牌协同分化平台,为收购后管理多品牌做准备。

理想状态下,Amer亦是安踏自主品牌切入国际市场的路径。安踏自主品牌虽然也可以独立走全球化之路,在俄罗斯和新加坡也有业绩,但尚不足以形成规模, Amer在美国、欧洲都有稳定的市场,安踏可以借助Amer的销售渠道和供应链进入国际市场。

在此前一次采访中,安踏集团副总裁李玲告诉《财经》记者,目前大中华区业务占安踏集团业务的95%以上,但公司希望2025年国际业务超过20%-30%,覆盖到欧美等全球主要市场。“靠安踏主品牌走到美国、欧洲开拓市场难度很大。通过收购,把集团业务覆盖到欧洲和美国,国际化的进程会走得更快。”

2017财年,安踏和Amber的营收之和为48亿欧元,耐克为343亿美元,阿迪达斯为212亿欧元,安踏与两巨头仍不是一个量级,但考虑到安踏的增长率三倍于耐克阿迪,跻身第一集团对安踏而言已不仅仅是梦想。